Em um mercado lotado de fundos de nicho e específicos de setores, ETFs de base ampla como o iShares Core S&P Total US Stock Market ETF (ITOT) oferecem um caminho atraente para investidores que buscam exposição diversificada a ações.

Em 2025, o ITOT cresceu para US$ 45 bilhões em ativos sob gestão, refletindo seu apelo como uma solução "única" para participar de todo o mercado de ações dos EUA.

Mas o que exatamente o ITOT inclui e por que ele deveria estar no radar de um investidor este ano? Este artigo oferecerá insights sobre por que você deve considerar este ETF por meio de nossa plataforma de ETD CFD.

Compreendendo o ITOT ETF

Lançado em 2004, o ITOT acompanha o desempenho do Índice S&P Total Market. Este índice busca representar a amplitude do mercado de ações dos EUA, abrangendo ações de grande, média, pequena e micro capitalização. Com mais de 4.000 ações, o ITOT garante exposição a quase todos os segmentos das ações americanas negociadas em bolsa.

Em 2025, o ITOT ostenta uma taxa de despesas de apenas 0,03%, uma das mais baixas do setor. Aliado à negociação diária por meio de grandes corretoras, tornou-se um veículo preferencial para obter exposição abrangente ao mercado de ações com custos e complexidade mínimos.

Como o ITOT se encaixa na estratégia de portfólio

Para investidores que estão construindo uma carteira equilibrada, o ITOT pode servir como o componente central das ações. Seu amplo histórico demonstra alinhamento consistente com o desempenho geral do mercado de ações dos EUA. Ao contrário dos ETFs setoriais, o ITOT minimiza o risco de um único setor, maximizando a diversificação.

Em uma abordagem de alocação de ativos "núcleo e satélite", o ITOT costuma ser a peça central. Os investidores podem complementá-lo com posições satélite, como ETFs internacionais, fundos de títulos ou jogos temáticos, mas mantêm o ITOT como base de sua alocação em ações, oferecendo estabilidade, baixo custo e facilidade de rebalanceamento.

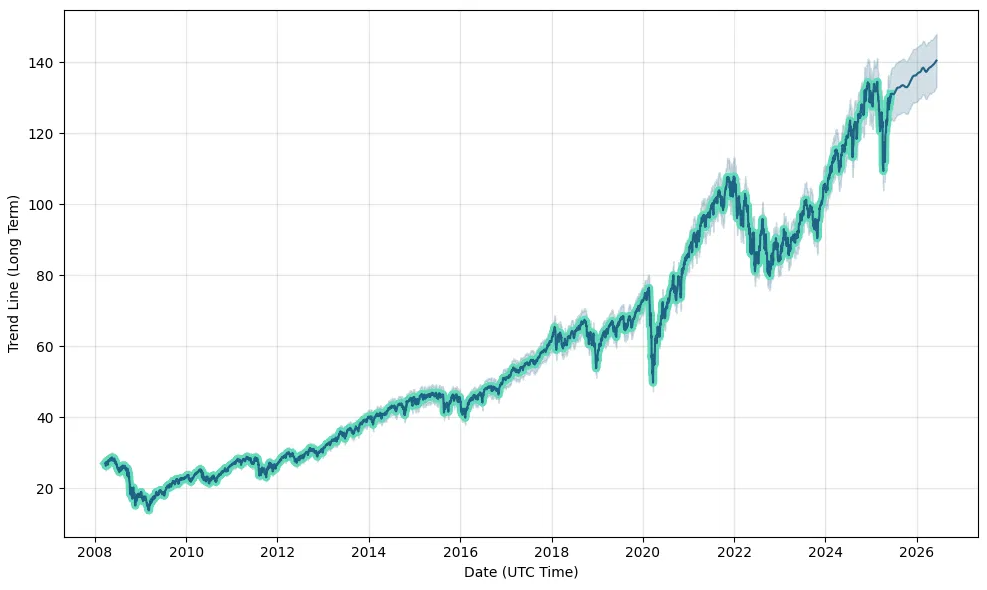

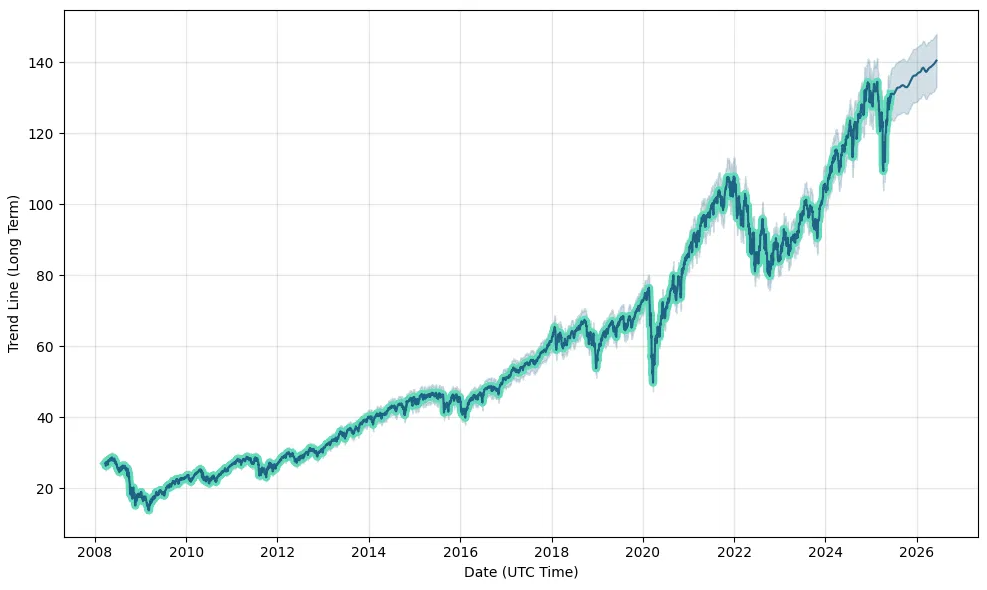

Visão geral do desempenho histórico do ITOT (2004–2025)

1. Início e primeiros anos (2004–2010)

Data de lançamento: 20 de janeiro de 2004

O ITOT forneceu exposição ampla e de baixo custo ao mercado de ações dos EUA.

De 2004 a 2007, o ITOT apresentou retornos sólidos à medida que o mercado dos EUA se expandia.

Crise financeira de 2008: O ITOT caiu acentuadamente, refletindo a queda das ações dos EUA. O fundo caiu cerca de 37% em 2008, em linha com o mercado.

A recuperação começou em 2009 com um retorno anual de ~28%, refletindo a recuperação do mercado dos EUA.

2. Crescimento pós-recessão (2011–2019)

Esta década marcou um dos maiores mercados de alta da história dos EUA.

| Ano

|

Retorno Anual

|

Comentário

|

| 2011 |

1,2% |

Estagnação do mercado |

| 2012 |

16,2% |

Forte recuperação |

| 2013 |

33,2% |

O apoio do Fed impulsionou as ações |

| 2014 |

12,5% |

Crescimento econômico estável |

| 2015 |

0,9% |

Volatilidade e correção |

| 2016 |

12,4% |

Comício pós-eleitoral |

| 2017 |

21,0% |

Otimismo com a reforma tributária |

| 2018 |

-5,3% |

Medos de guerra comercial |

| 2019 |

30,7% |

Tecnologia forte e cortes do Fed |

Durante esse período, o ITOT superou muitos fundos geridos ativamente.

A taxa de crescimento anual composta (CAGR) de 2010 a 2019 foi de cerca de 13%.

3. Pandemia e Recuperação (2020–2021)

| Ano

|

Retorno Anual

|

Eventos Principais

|

| 2020 |

20,7% |

Crise pandêmica e aumento tecnológico |

| 2021 |

25,2% |

Alta contínua impulsionada pela liquidez e ações de tecnologia |

Em março de 2020, o ITOT caiu mais de 30%, mas se recuperou rapidamente.

A era da pandemia demonstrou o poder de diversificação do ETF — a tecnologia de grande capitalização impulsionou o índice.

4. Período de correção e inflação (2022–2023)

| Ano

|

Retorno Anual

|

Fatores

|

| 2022 |

-19,5% |

Aumentos nas taxas do Fed, inflação |

| 2023 |

+15,6% |

Rali da IA, melhora da inflação |

O ITOT enfrentou obstáculos devido ao aperto monetário agressivo do Federal Reserve em 2022.

Ela se recuperou em 2023, em grande parte devido à inteligência artificial, aos fabricantes de chips e à recuperação do setor de tecnologia.

5. Último desempenho em 2024–2025

| Ano

|

Retorno YTD (em maio de 2025)

|

Comentário

|

| 2024 |

12,3% |

Ampla recuperação do mercado; desempenho de empresas de grande e médio porte |

| 2025 |

6,1% (YTD)

|

Ganhos impulsionados pela tecnologia, volatilidade moderada |

Em maio de 2025, o ITOT continua a apresentar ganhos sólidos e diversificados.

Os principais contribuidores em 2025 incluem IA, semicondutores, serviços financeiros e automação industrial.

A inclusão de empresas de pequena e média capitalização proporcionou vantagens adicionais no primeiro e segundo trimestres de 2025, especialmente porque a perspectiva econômica melhorou.

Retornos anualizados (em maio de 2025)

| Período

|

Retorno ITOT

|

Referência (S&P 500)

|

| 1 ano |

15,1% |

14,8% |

| 3 anos |

8,5% |

8,7% |

| 5 anos |

11,7% |

11,5% |

| 10 anos |

12,4% |

12,2% |

| Desde o início |

~9,5% |

~9,3% |

Principais recursos e métricas em 2025

1) Cobertura de mercado abrangente

O Índice de Mercado Total S&P subjacente ao ITOT inclui

Cerca de 2.500 nomes de grande e média capitalização do S&P Composite 1500

Aproximadamente 1.600 ações adicionais de pequena e microcapitalização

Essa ampla cobertura garante participação em todos os setores, tamanhos de empresas e ciclos econômicos.

2) Custos ultrabaixos

Com uma taxa de despesa de 0,03%, a ITOT permanece competitiva quando comparada a seus pares, incluindo seu equivalente Vanguard (VTI, 0,03%) e o fundo mútuo SWTSX da Schwab (0,03%).

Seu custo mínimo atrai investidores de varejo e institucionais que buscam maximizar retornos.

3) Eficiência Tributária e Liquidez

Graças à sua estrutura de ETF, o ITOT oferece alta liquidez, muitas vezes sendo negociado com spreads de compra e venda estreitos.

Além disso, seu mecanismo de resgate em espécie aumenta a eficiência tributária ao reduzir as distribuições de ganhos de capital, tornando-o particularmente atraente em contas tributáveis.

Razões para investir no ITOT agora

1. Diversificação simplificada

Ao combinar ações de grande, média, pequena e microcapitalização, de diferentes estilos de crescimento e valor, o ITOT reduz efetivamente o risco de ações individuais e de setores. Ele permite que os investidores obtenham exposição total ao mercado sem a necessidade de uma carteira complexa de participações individuais.

2. Vantagens de custo e impostos

Taxas baixas significam que mais retorno fica com o investidor. Além disso, a estrutura tributária do ITOT limita as distribuições, o que é crucial para aqueles com contas tributáveis que tentam evitar eventos fiscais inesperados.

3. Adequado para alocação de núcleo

O ITOT incorpora a ideia de "dominar o mercado". É especialmente adequado para investidores que desejam exposição passiva a ações dos EUA e que não querem perder tempo escolhendo ações ou setores individuais.

Cenários "Como usar o ITOT"

1) Abordagem de núcleo e satélite

Combine o ITOT com um ETF de ações internacionais (por exemplo, IXUS ou VEU) e um fundo de títulos ou ETF (por exemplo, BND ou AGG) para construir uma carteira equilibrada. Use o ITOT como sua principal posição em ações dos EUA.

2) Contas de aposentadoria

É adequado para IRAs ou 401(k)s devido ao crescimento a longo prazo e à eficiência tributária. Os investidores podem rebalancear anualmente ou semestralmente, ajustando suas ponderações.

3) Contas Tributáveis

Como os ganhos de capital de transações em nível de fundo são limitados, o investidor mantém o controle sobre os ganhos de capital, tornando o ITOT uma forte vantagem fiscal em ETFs em comparação aos fundos mútuos.

Fatores de risco a serem monitorados

Apesar das inúmeras vantagens, o ITOT ainda apresenta riscos. A exposição a small caps pode resultar em quedas desproporcionais durante tempestades de mercado. Além disso, tensões geopolíticas e comerciais globais podem influenciar indiretamente ETFs com foco nos EUA, como o ITOT.

O erro de rastreamento permanece baixo, mas pequenas lacunas de desempenho podem surgir durante períodos voláteis. Os investidores canadenses também devem considerar os tratados fiscais dos EUA e quaisquer consequências da retenção de dividendos.

Conclusão

Concluindo, o ITOT é uma ideia forte em um momento em que conveniência, custo e escolha são cruciais. Sua ampla exposição nos EUA, índice de despesas baixíssimo e benefícios fiscais o tornam ideal para investidores de todos os tipos, desde iniciantes até consultores experientes construindo portfólios.

Se o seu objetivo é adquirir uma parcela substancial do mercado de ações dos EUA com esforço mínimo e resultados previsíveis, o ITOT é uma opção de destaque. No entanto, lembre-se de complementá-lo com ETFs internacionais e de renda fixa para completar sua estratégia diversificada.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.