取引

EBCについて

公開日: 2024-09-19

更新日: 2025-01-06

投資の世界では、ファンダメンタルズ分析とテクニカル分析という二つの主要な分析手法があります。ファンダメンタル分析では、企業のビジネスモデルや財務状況など、原資産の具体的な内容に焦点を当てますが、テクニカル分析では、さまざまなテクニカル指標を通じて市場の動向を分析し、価格変動を予測することに焦点を当てます。テクニカル分析を効果的に行うためには、投資家は様々な指標に精通し、効果的に活用しなければなりません。本記事ではテクニカル指標とその応用および注意点について見ていきます。

テクニカル指標とは何か

テクニカル指標とは、株式や市場の過去の価格や出来高データを数式によって計算して得られた定量的なデータのことです。市場動向を分析し、将来の価格変動を予測するために使用され、投資家やトレーダーが市場のトレンド、売買のタイミング、潜在的な市場の反転ポイントを把握するのに役立ちます。

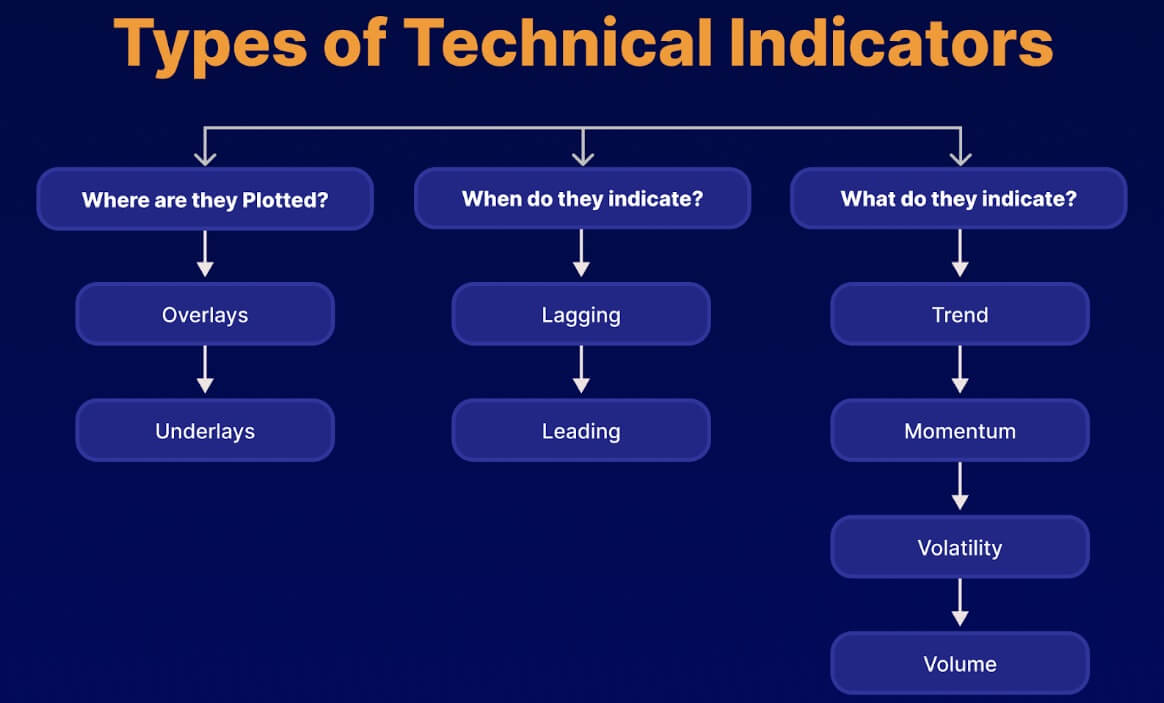

テクニカル指標は通常、トレンド指標、モメンタム指標、ボラティリティ指標、出来高指標などに分類することができます。各タイプの指標は、市場について異なる情報を提供します。トレンド指標は市場全体の方向性を、モメンタム指標は値動きの速さと強さを、ボラティリティ指標は市場の変動幅を、出来高指標はトレンドの強さと市場の転換点を確認するのに役立ちます。これらの指標を組み合わせて使用することで、多角的な視点から市場の状況を総合的に分析し、投資判断の精度を高めることができます。

トレンド指標には、主に移動平均(Moving Average: MA)、平均収束指数(Average Directional Movement Index: ADX)、移動平均収束ダイバージェンス(Moving Average Convergence/Divergence: MACD)などがあります。これらの指標は、投資家が市場の主な方向性をさまざまな方法で把握し、より効果的な取引戦略を策定するのに役立ちます。移動平均(MA)は、価格データを平滑化することで長期的なトレンドを示し、市場が上昇トレンドか下降トレンドかを確認するのに役立ちます。一方、平均収束指数(ADX)は、市場トレンドの強さを測定することに重点を置き、トレンドの持続性とその強さを評価します。

移動平均収束ダイバージェンス(MACD)は短期移動平均線と長期移動平均線を組み合わせ、相場のトレンドの動きと反転の可能性を示します。MACDラインとシグナル・ラインのクロスオーバーやMACDヒストグラムの変化は、投資家がトレンドの変化や売買のタイミングを見極めるのに役立ちます。これらのテクニカル指標を併用することで、投資家は市場のトレンドをより明確に把握し、売買判断の精度を高めることができます。

相対力指数(RSI)とストキャスティクス(KDJ)などのモメンタム指標は、主に値動きの速さと強さを測定するために使用されます。これらの指標は、投資家が市場のモメンタムの変化を理解し、売買のタイミングを最適化するのに役立ちます。RSIは、一定の期間における平均上昇幅と平均下降幅を比較することで、相場の買われすぎ、売られすぎの状態を評価し、価格が反転する可能性のあるポイントを把握するのに役立ちます。

一方、KDJは、一定の期間における相場の高値、安値、終値の関係を計算することで、買われすぎまたは売られすぎの領域を明らかにします。これらのテクニカル指標は、相場の買われ過ぎや売られ過ぎに関するシグナルを提供することで投資家が適切なタイミングで取引判断を下し、不利な条件下での市場への参入や撤退を回避するのに役立ちます。

ボリンジャーバンド(BBB)とアベレージ・トゥルー・レンジ(ATR)などのボラティリティ指標は、投資家が市場のボラティリティの程度を理解し、より適切な取引戦略を策定するのに役立ちます。ボリンジャーバンドは、価格の標準偏差を計算することで、上下のラインを設定します。このテクニカル指標は、市場のレンジを示し、潜在的な買われすぎや売られすぎの状態を識別するのに役立ちます。ボリンジャーバンドの上下線に価格がぶつかると、相場の転換点を示唆します。

一方、アベレージ・トゥルー・レンジ(ATR)は、一定の期間における価格変動の大きさを測定し、市場のボラティリティを定量的に示す指標です。ATRの上昇は、ボラティリティの上昇を示し、価格の変動率が拡大していることを意味します。逆にATRの低下は、ボラティリティの低下、または価格の変動率が縮小していることを意味します。これら2つのボラティリティ指標を用いることで、投資家は市場のリスクと機会をより的確に評価し、取引戦略を最適化することができます。

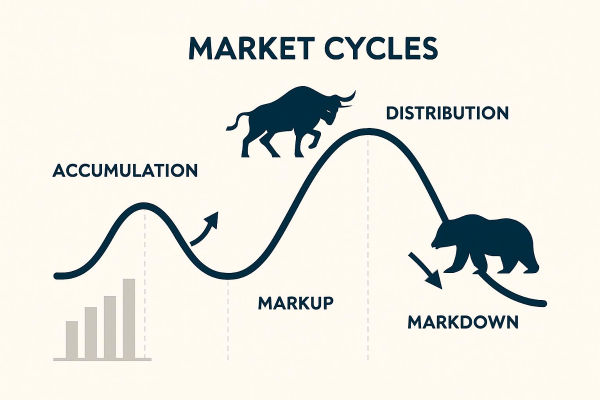

出来高とアキュムレーション/ディスパッチ・ライン(A/Dライン)を含む出来高指標は、トレンドの強さと反転の可能性を示すシグナルを識別するのに役立ちます。出来高は取引量を示し、市場が値動きにどの程度同調しているかを判断するのに役立ちます。出来高は通常、トレンドが継続している可能性を示し、出来高の減少はトレンドの弱まりや反転のシグナルとなる可能性があります。

A/Dラインは、プライスアクションと出来高を組み合わせ、市場の売買力を明らかにします。A/Dラインが上昇するときは、買いが強く、価格が上昇する可能性を示し、下降するときは、売り圧力が強まり、市場の下降リスクが高まる可能性を示します。これらのテクニカル指標を組み合わせて使用することで、市場のトレンドと反転ポイントをより正確に評価することができます。

これらのテクニカル指標は、市場の状態について異なる視点を提供し、投資家が市場の動きを多角的に分析することを可能にします。トレンド指標は市場全体の方向性を見極めるのに役立ち、モメンタム指標は値動きの強さを測定し、ボラティリティ指標は市場のレンジを評価し、出来高指標はトレンドの強さと転換点の可能性を確認します。複数の指標を組み合わせることで、投資家は様々な市場要因を考慮し、より包括的な市場分析を行い、より多くの情報に基づいた効果的な取引判断を行うことができます。

テクニカル指標の株式取引への応用

テクニカル指標は、株式取引においても非常に有用なツールです。しかし、貴重な情報を提供してくれる反面、遅延と誤ったシグナルといった限界もあります。そのため、投資判断の精度を高めるためには、他の分析手法と併用するのが良いでしょう。

テクニカル指標には、特にトレンドの識別において大きな利点があります。例えば、移動平均線(MA)は、価格データを平滑化することで、市場の長期トレンドを明確に示し、投資家が市場の主な方向性をより的確に判断できるようにします。これらの指標は、投資家がトレンドに追随したり、適切なタイミングで戦略を調整したりするための効果的な指針となり、取引判断の科学性と正確性を向上させます。

また、売買シグナルの生成においても重要な役割を果たしています。例えば、RSIやMACDは、投資家に明確な売買シグナルを提供することができます。これらのシグナルは、投資家が適切なタイミングで意思決定を行い、取引戦略を最適化するのに役立ちます。

同時に、テクニカル指標はリスク管理においても重要な役割を果たしています。ボリンジャーバンドやATRなどのボラティリティ指標は、市場のボラティリティを評価し、投資家が合理的な損切りポイントと利確ポイントを設定するのに役立ちます。これらのツールは、効果的にリスクをコントロールし、投資戦略の堅牢性を高めることができます。

出来高指標は値動きが妥当か否かを判断するための重要な役割を果たしています。例えば、出来高や累積/分布ラインは、値動きの妥当性を確認するのに役立ちます。これらの指標は、シグナルの信頼性を高め、投資家が真の値動きを判断するのに役立ちます。

しかし、ほとんどの指標は過去のデータに基づいて計算されていることに注意が必要です。その結果、投資家がシグナルを受け取るとき、市場がすでに変化していることもあるかもしれません。このタイムラグは意思決定の遅れにつながり、投資のタイミングや効果に影響を与える可能性があります。テクニカル指標は貴重な参考情報ではありますが、ダイナミックな市場環境では、投資家は意思決定の正確性と適時性を高めるために、他の分析ツールや手法を用いることが良いでしょう。

テクニカル指標のもう一つの限界は、特にボラティリティの高い相場において、誤ったシグナルと誤解を招くシグナルを発生させる可能性があることです。過去のデータを用いて計算した結果であるため、市場が横ばいまたは明確なトレンドがない場合、誤った売買シグナルを頻繁に出す可能性があります。このような誤ったシグナルは、投資家に不必要な取引をさせ、ひいては損失につながる可能性があります。

市場環境によって異なる結果を示す可能性があることも、テクニカル指標の限界の一つです。例えば、強気相場では、ある指標はトレンドや売買シグナルを識別するのに有効かもしれませんが、弱気相場や変動相場では、これらの指標はパフォーマンスが悪く、誤解を招くシグナルを発生させるかもしれません。同じテクニカルパターンでも、市場環境が異なれば、その効果は異なります。

また、単一のテクニカル指標では、市場の複雑性を十分に反映できないことが多いため、単一の指標に依存した意思決定は、一方的な分析につながる可能性があります。市場のより正確な評価を得るためには、投資家はトレンド、モメンタム、ボラティリティ、出来高の各指標やその他の分析手法を組み合わせるべきです。そうすることで、市場のダイナミクスをより包括的に分析することができ、意思決定の精度と有効性が高まり、単一の指標の限界による誤判の可能性を減らすことができます。

全体として、テクニカル指標は株式投資において、市場動向や値動きの分析に役立つ重要なツールです。しかし、より正確な投資判断を行うためには、ファンダメンタル分析、マーケットニュース、個人の投資戦略と組み合わせる必要があります。そうすることで、企業のファンダメンタルズ、市場センチメント、投資目的などを考慮し、判断の包括性と精度を高めることができます。

テクニカル指標適用時の注意点

移動平均線(MA)、相対力指数(RSI)、移動平均収束ダイバージェンス(MACD)など様々な指標を適用することで、投資家は幅広い銘柄の中から特定のテクニカルシグナルに合致する銘柄を選別することができます。ただし、同じ指標であっても、市場環境が異なれば挙動が異なる場合があることに注意を払う必要があります。したがって、銘柄選別の判断精度を高めるため、テクニカル指標を銘柄選別に利用する際には、市場全体のトレンドや業種のパフォーマンスと合わせて総合的に分析したほうがいいです。

強気相場では、テクニカルパターンも好調で、株価上昇を示唆します。しかし、弱気相場では、これらのパターンに当てはまらず、株価が下がり続けたり、横ばいになったりする傾向があります。したがって、テクニカル指標を使う場合は、より正確な投資判断を行うために、市場環境に合わせて戦略を調整する必要があります。

市場が低迷しているときは、銘柄選択が難しくなります。良いパターンを持つ強い銘柄を選んでも、相場全体の不調により株価の上昇幅は限定的となり、損失を被る可能性すらあります。弱気相場では多くの投資家が強い銘柄を追い求めるため、高値掴みになりやすいです。したがって、弱気相場ではテクニカル指標を調整し、目先の強い銘柄をやみくもに追わないようにする必要があります。

強い銘柄は、市場が強いときに上昇する可能性が高いです。強い銘柄にはたいてい追随者が集まり、主役はあえて株価を引き上げます。このとき、強い銘柄の上昇は続く傾向があります。この場合、テクニカル指標は、特に調整を拒む強い銘柄を中心に、投資家が市場でチャンスを捉えるのに役立ちます。

テクニカルな銘柄選択では、よく使われる短期平均線(SMA)に5日線、10日線、20日線があります。株価が5日線を上抜けば、短期的に上昇の勢いがあることを示し、出来高の増加を伴えば、市場はその銘柄を受け入れやすくなります。5日線と10日線の間に株価がある銘柄の場合、10日線を踏み返した後の反発は、株価が短期的な調整を経て、今後も上昇が続くと予想されることを示している可能性があります。そして20日線に戻る銘柄の場合、特に株価がすでに高水準にある時、その銘柄は大きなリスクがあるため、慎重に分析する必要があります。

20日SMAはテクニカル分析において重要な支持線であり、1ヶ月の平均コストを表しています。強い銘柄は通常20日SMAを下回ることはなく、いったん下回るとテクニカル志向の個人投資家による売りが誘発され、市場の信頼感に影響を与える可能性があります。そのため、市場の安定を維持するために、主役は通常、20日SMAを下回ることを避けます。テクニカルな銘柄選択において、投資家はテクニカル指標を活用し、株価が20日SMAより上で安定するかどうかに注目することで、投資機会をより的確に把握し、リスクを回避することができます。

相対力指数(RSI)を銘柄選択に用いる場合、長期的に上昇トレンドにある銘柄を優先すべきです。例えば、NVIDIAのRSIは長期的に上昇を続けており、市場全体の調整局面でも強い相対力を示しています。これは、同銘柄が市場のボラティリティの中で安定した上昇トレンドを維持していることを意味し、長期投資家のニーズに合致していることを意味します。

さらに、株価がまだ最高値を更新していないが、RSIがすでに過去最高値を上回っている銘柄に注目してください。これは通常、機関投資家からの強い買い意欲を示しており、今後株価がさらに上昇する傾向があります。例えば2020年、SientraとDocuSignなどの銘柄は、RSIが株価の過去最高値を上回っている特徴が表れました。

個々の投資ニーズにより適合させるため、投資家は異なる投資サイクルによって相対力指標を調整することができます。例えば、中長期投資家の場合、SMAを50日または200日に設定することで、短期的な相場変動によるシグナルの干渉を減らし、銘柄のトレンドの変化をより正確に捉えることができます。

テクニカルな銘柄選択の成功は、指標そのものに依存するだけでなく、市場の一般的な環境や個別銘柄の具体的な状況と組み合わせる必要があります。テクニカル指標を用いる場合、その別銘柄の価格が高いときには、リトレースメントのリスクを警戒し、利益確定あるいは損切りを適時に行う必要があります。

| 指標名 | 応用 | 注意点 |

| 移動平均(MA) | 長期トレンドの把握に適用 | 遅行シグナルに注意 |

| 平均収束指数(ADX) | トレンドの強さを測る | 変動相場は避ける |

| MACD | トレンドとその反転を見極める | 誤ったシグナルに注意 |

| 相対力指数(RSI) | 買われすぎ/売られすぎのレベルを測る | 市場の状況に合わせて期間を調整する |

| ストキャスティクス(KDJ) | 買われすぎ、売られすぎの領域を明らかにする | 変動相場での利用を避ける |

| ボリンジャーバンド(BBB) | 市場のボラティリティ・レンジを評価する | 強いトレンドにおけるシグナルの有効性をチェックする |

| アベレージ・トゥルー・レンジ(ATR) | 市場のボラティリティを測る | ストップを設定し、ボラティリティを調整する |

| 出来高 | トレンドの強さを確認する | 出来高の少ないシグナルは避ける |

| アキュミュレーション/ディストリビューション・ライン(A/Dライン) | 買い勢力と売り勢力を確認する | プライスアクションの一致に注意 |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。