要約

要約

ブレイクアウトエントリーからストップロスの配置、リスク管理戦略まで、対称三角形パターンの取引方法を段階的に学びます。

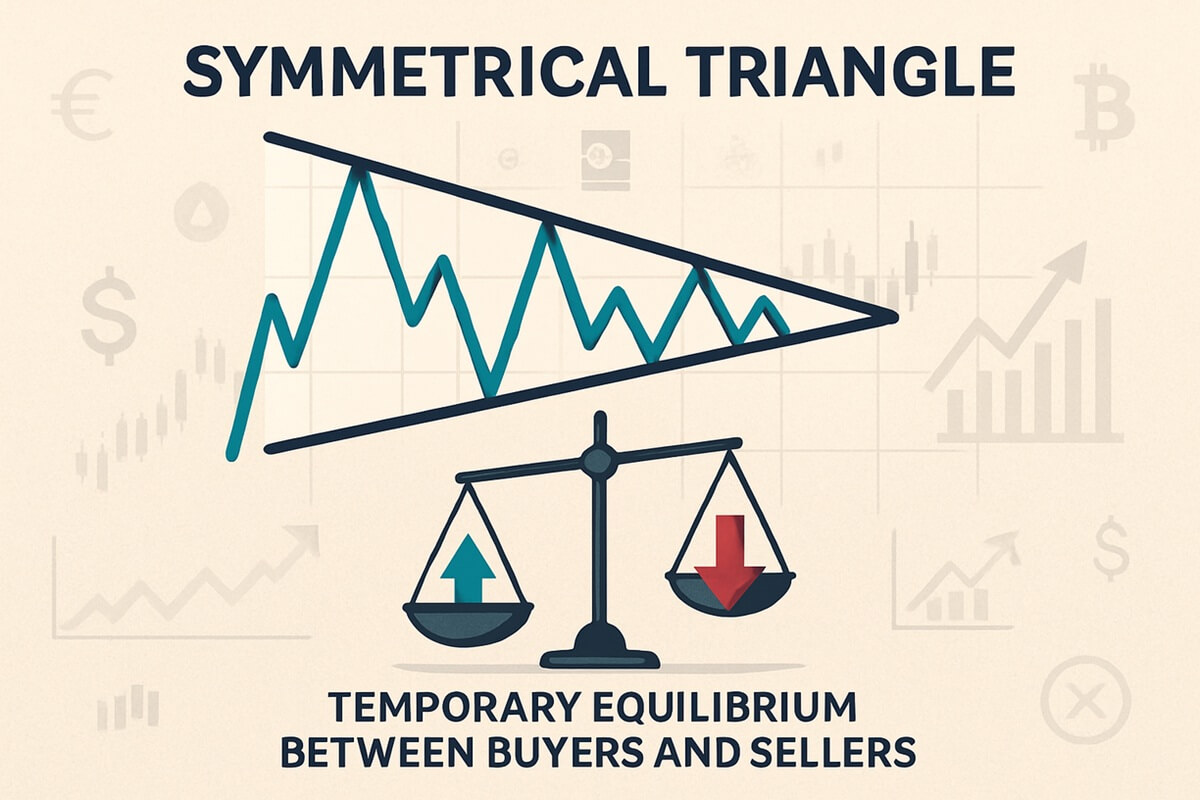

トレーダーが信頼する数多くのチャート形成の中でも、対称三角形パターンは最も広く認知され、潜在的に利益をもたらすパターンの一つです。FXや株式からコモディティや暗号通貨まで、様々な時間軸や金融市場に現れるこのパターンは、決定的な動きの前に、買い手と売り手の間で一時的な均衡状態にあることを示しています。

トレーダーにとって、対称三角形パターンを早期に認識し、それに基づいて健全な取引原則を適用することは、リスクとリターンのバランスが取れた大きなチャンスにつながる可能性があります。

対称三角形パターンは、継続パターンの一部として形成された場合、つまり既存のトレンドの途中で形成された場合に最も効果的です。強気相場であれ弱気相場であれ、トレーダーはパターンが形成され始める前に、明確なトレンドが確立されているかどうかを確認する必要があります。

対称三角形パターンは、継続パターンの一部として形成された場合、つまり既存のトレンドの途中で形成された場合に最も効果的です。強気相場であれ弱気相場であれ、トレーダーはパターンが形成され始める前に、明確なトレンドが確立されているかどうかを確認する必要があります。

上昇トレンドでは、この三角形は通常、価格が上昇を続ける前の小休止を示唆します。下降トレンドでは、価格が次の下落局面を迎える前の保ち合いを示唆することがあります。ただし、特定の市場状況では、対称三角形が反転として機能することもありますが、統計的には信頼性が低いです。

対称三角形パターンの取引を試みる前に、「これに至るまで明確な方向性の動きがあったか?」と自問することが重要です。これがなければ、パターンは高確率取引に必要な文脈上の優位性を欠いてしまいます。

対称三角形パターンに基づくエントリーシグナルは、主にブレイクアウトによって決まります。これは、価格が三角形の収束トレンドラインのいずれかを決定的に超えたときに発生します。つまり、レジスタンスラインを上抜けるか、サポートラインを下抜けるかのいずれかです。

エントリーには 2 つの一般的なアプローチがあります。

積極的なエントリー:ブレイクアウトを予測して、上側トレンドラインよりわずかに上に買い注文(または下側トレンドラインより下に売り注文)を出します。この方法は早期に動きを捉えることができますが、偽シグナルのリスクが高くなります。

保守的なエントリー:確認のため、ローソク足がトレンドラインを突破して終値を付けるまで待つ方法です。理想的には出来高が増加している状態です。この方法は確実性を高めますが、値動きの一部を犠牲にする可能性があります。

どちらの方法も、トレーダーはスリッページを回避し、勢いに基づく動きを捉えるために、ブレイクアウトポイントを少し越えたところにエントリー オーダーを設定することがよくあります。

対称三角形パターンは、価格が一時的にパターンから外れた後、すぐにパターン内に戻る「ダマシブレイクアウト」を起こしやすい傾向があります。トレーダーが追加確認なしに早すぎるタイミングでエントリーすると、大きな損失につながる可能性があります。

信頼性を向上させるには、次の確認信号を探します。

取引量の急増:正当なブレイクアウトは通常、取引量の増加を伴います。これにより、機関投資家の資金がその動きに参加していることを裏付けます。

トレンドラインの再テスト:多くの場合、価格は上抜けた後、以前のトライアングルの境界線を再テストします。再テストが成功し、その後も継続すれば、セットアップの確信度が高まります。

インジケーターの調整: RSIやMACD、ボリンジャーバンドなどのインジケーターのサポートは、ブレイクアウトの方向を検証するのに役立ちます。

対称三角形パターンには、忍耐が鍵です。複数のシグナルを待つことで、失敗したブレイクアウトに陥る可能性を大幅に減らすことができます。

トライアングルブレイクアウトにおけるリスク管理には、適切なストップロスの設定が不可欠です。トレーダーは一般的に、主に2つのアプローチを検討します。

テクニカルストップ:トライアングルの反対側のすぐ外側にストップを設定します。例えば、トライアングルを上抜けて買い注文を出す場合、ストップは下方サポートトレンドラインのすぐ下になります。

ボラティリティベースのストップロス: ATR(Average True Range)などのツールを使って、典型的な価格変動を考慮したストップロスを設定します。これにより、定型的なノイズによるストップロスを回避できます。

対称三角形パターン内の価格変動は自然に圧縮され、時期尚早な決済が簡単に引き起こされる可能性があるため、三角形内でストップをあまりタイトに設定しないことが重要です。

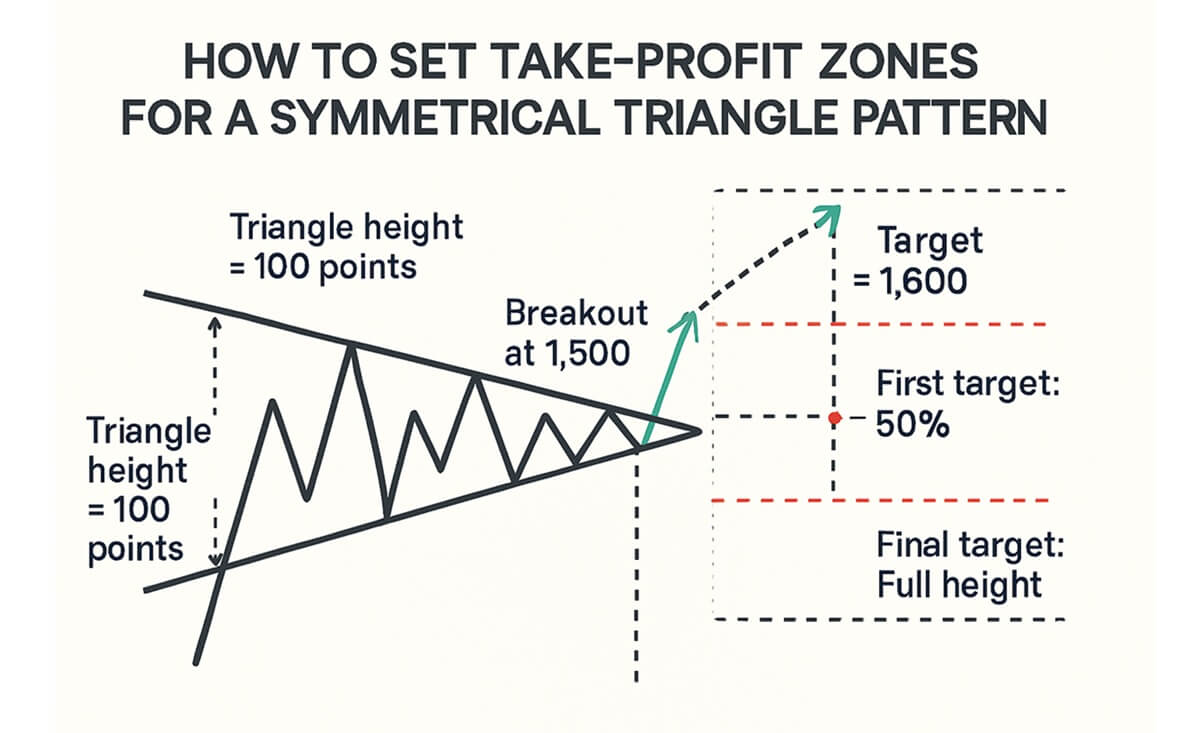

対称三角形パターンの利益目標は、通常、三角形の最も広い部分の高さを測定し、ブレイクアウト レベルからその距離を予測するという、シンプルですが効果的な方法で計算されます。

対称三角形パターンの利益目標は、通常、三角形の最も広い部分の高さを測定し、ブレイクアウト レベルからその距離を予測するという、シンプルですが効果的な方法で計算されます。

例:

三角形の高さ = 100ポイント

1.500でブレイクアウト発生

ターゲット = 1.600 (強気ブレイクアウト)

トレーダーは、ポジションを縮小するために複数のターゲットを検討することもあります。例えば:

最初の目標: 予定移動量の50%

最終目標:フルハイト投影

残り: 長期の上昇を捉えるためのトレーリングストップ

このアプローチは、報酬の追求と資本の保護のバランスを取り、現代のリスク管理のベストプラクティスと一致しています。

対称三角形パターンは成功を保証するパターンはありません。だからこそ、効果的なリスク管理は収益性の高い取引の基盤となります。口座資金の一定割合(例えば、1取引あたり1~2%のリスク)に基づいてポジションサイズを設定することで、長期的な持続可能性を確保できます。

指標によって信頼性がさらに高まります。

ボリューム:ブレイクアウトの正当性を確認

RSI:買われ過ぎ/売られ過ぎの状態を識別するのに役立ちます

MACD:ブレイクアウト中またはブレイクアウト後の勢いの変化を確認

移動平均線:ブレイクアウト前またはブレイクアウト後のトレンドバイアスをサポートできる

また、過去の成功率と行動のニュアンスを評価するために、好みの資産と時間枠でパターンをバックテストすることも有益です。

対称三角形パターンを効果的に取引するには、チャート上の形状を単に見つけるだけでは不十分です。規律、文脈分析、そしてリスク管理が求められます。トレンドを確認し、ブレイクアウトの検証を待ち、体系的なエントリーとエグジットのルールを適用することで、トレーダーはこのよく使われるパターンを強力なツールへと変えることができます。

完璧な戦略というものはありませんが、対称三角形は、正しく取引すれば、あらゆる市場でブレイクアウトの勢いを捉えるための最も明確なセットアップの 1 つを提供します。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。