要約

要約

ハングマンパターンを識別して、実証済みの戦略と実際の例を使用して、そのローソク足パターンに関する取引方法を学びます。

ローソク足パターンは、市場の反転やトレンドの継続を予測するためのテクニカル分析において強力なツールです。トレーダーが頼りにする多くのパターンの中でも、ハングマンは上昇トレンドの終焉における弱気反転を示唆する信頼性の高い指標として際立っています。

これは強気の勢いが弱まりつつあることを示しており、売り手がまもなく市場を支配する可能性があることを示唆しています。

この記事では、ハングマンについて、その形成過程とトレード戦略への組み込み方を解説します。また、実例を挙げ、他のテクニカル指標を用いてこのシグナルを検証するための知見も提供します。

ハングマンとは

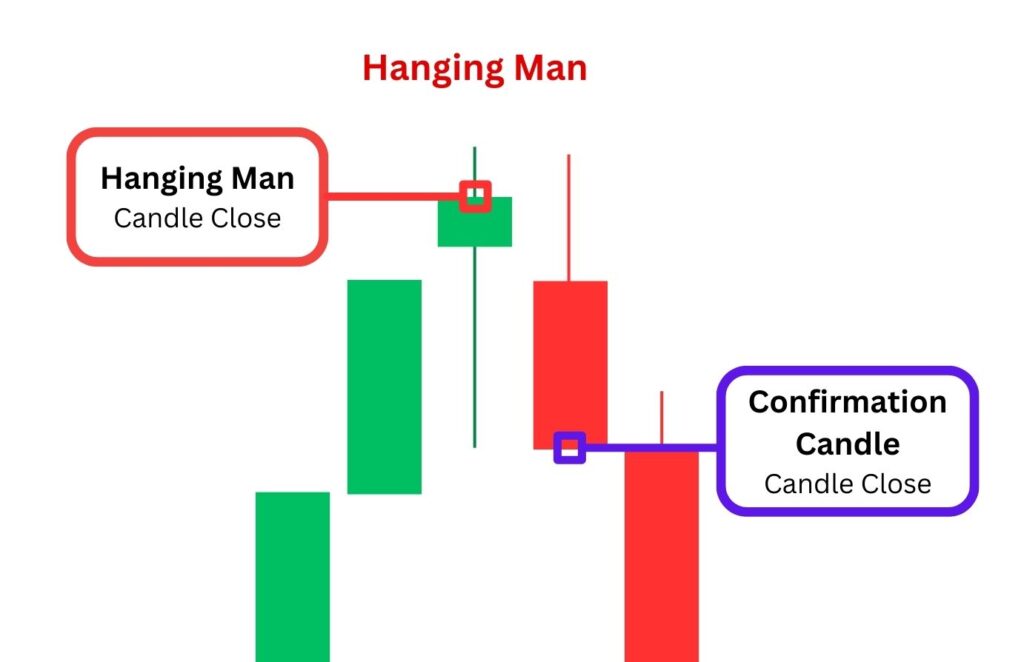

ハングマンは、上昇トレンド後に現れる1本のローソク足で現れる弱気反転パターンです。ハンマーパターンに似ていますが、ハングマンは上昇トレンドの頂点で発生し、下降への反転の可能性を示唆します。

ローソク足は、取引レンジの上限付近に小さな実体部を持ち、下ヒゲは長く、通常は実体の2倍以上の長さです。上ヒゲはほとんど、あるいは全くありません。この形状は、売り手が取引時間中に価格を押し下げる一方で、買い手が始値付近から引けにかけて価格を押し上げたことを示しています。回復局面ではあるものの、下ヒゲが長いことから、強気の勢いが弱まりつつあり、弱気派が圧力をかけ始めていることを示唆しています。

これは「ハングマン」と呼ばれています。ロープにぶら下がっている人のように見えるためです。胴体は上に、脚(下ヒゲ)は下に垂れ下がっています。このパターンの心理的意味合いは、市場でロングポジションを持つトレーダーにとって重要な警告サインとなっています。

解釈と確認方法

ハングマンパターンを正確に識別するには、特定の視覚基準を満たす必要があります。

明らかな上昇トレンドの後に形成されます

本体は小さく、キャンドルの上部近くに位置しています

下ヒゲは実体の長さの少なくとも2倍です

上ヒゲはほとんどありません

理想的には、より高いボリュームで表示され、より強い売りの関心を示します

予測価値を高めるために、トレーダーは以下の形式で確認を探す必要があります。

翌日の弱気なローソク足

ギャップダウンまたは強い売り量

近くのサポートレベルのブレイク

強い弱気ローソク足(長い赤色ローソク足など)に続いてハングマンが発生すると、弱気なセンチメントが強化され、下落反転の可能性が高まります。出来高も重要です。ハングマンが発生した日、または確認日に高出来高が続くと、パターンの信憑性が高まります。

確証がなければ、ハングマンは、本来は強い上昇トレンドにおける1日の異常現象である可能性があります。したがって、規律あるトレーダーは、明確な弱気シグナルが出るまで行動を起こさないでしょう。

ハングマンのベスト取引時間

ハングマンパターンはどの時間軸でも出現する可能性がありますが、より長い時間軸で観察されるほど信頼性が高まります。このパターンは、日足、週足、さらには4時間足チャートで観察すると、より顕著になる傾向があります。一方、1分足や5分足チャートなどの非常に短い時間軸では、このパターンはより多くのノイズを生み出し、誤ったシグナルを生み出す可能性があります。

スイングトレーダーやポジショントレーダーにとって、ハングマン・セットアップを見極める上で、日足チャートは最も実用的かつ信頼性の高い時間軸となることが多いです。デイトレーダーは15分足や1時間足チャートでこのパターンを探すこともありますが、確認には特に注意が必要です。

ハングマンに関する取引戦略

戦略1:ロングポジションの解消

ハングマンパターンの最も分かりやすい応用例の一つは、既存のロングポジションの決済シグナルとして用いることです。上昇トレンドに乗っている時にハングマンが形成された場合、トレンドの勢いが弱まりつつあることを示す早期警告となる可能性があります。特に翌日に確定値が出る場合は、損切り幅を引き下げたり、取引の一部または全部を決済したりするとよいでしょう。

このアプローチにより、利益を保護し、潜在的な反転に巻き込まれるのを回避することができます。

戦略2:ショートポジションを取る

より積極的なトレーダーは、ハングマンをショートポジション開始のシグナルとして利用する場合もありますが、それは必ず確認してから行うべきです。翌営業日に弱気なローソク足が出現するのを待つことで、売り手が主導権を握っていることを確認できるでしょう。

このショート戦略では、多くの場合、ハングマンの高値より上にストップロスを設定し、利益確定のために近くの支持線を狙うことになります。ポジションを管理するには、リスクリターン比率を慎重に計算する必要があります。

戦略3:指標と組み合わせる

ハングマンパターンの有効性は、他のテクニカル指標と組み合わせることでさらに高まります。最も一般的に使用される指標には、以下のようなものがあります。

相対力指数 (RSI): RSI 値が高い (70 以上) ことと、ハングマンが組み合わさっている場合は、買われ過ぎの市場が反転する準備ができていることを示している可能性があります。

移動平均: ハンギングマンが移動平均(200 日移動平均など)の近くに表示され、価格がそれを上抜けることができない場合、反転シグナルが強化される可能性があります。

フィボナッチ リトレースメント: 重要なフィボナッチ レベル (61.8% リトレースメントなど) 付近のハングマンは、強い抵抗と引き戻しの可能性を示唆することがよくあります。

これらのツールを併用することで、取引の決定の信頼性が向上し、誤ったシグナルが減少します。

実例

例1:アップル社(AAPL)

2022年後半の上昇トレンドにおいて、AAPLは数日間にわたり強気の勢いを維持しました。上昇の終盤には、日足チャートにハングマン・ローソク足が現れました。このローソク足は上端が小さく、下ヒゲが長く、出来高の増加時に形成されました。翌日には、大きな赤いローソク足がハングマンの安値を下回って終値を付け、弱気への反転を確定させました。

この確認に基づいて行動したトレーダーは、高値付近でロングポジションを解消し、その後の反落を回避できた可能性があります。

例2: EUR/USD 外国為替ペア

通貨の上昇トレンドの中、EUR/USDは複数の強気ローソク足の後、4時間足チャートでハングマンパターンを形成しました。当初は軽微なリトレースメントのように見えましたが、次のローソク足はギャップダウンで始まり、パターンの安値を大きく下回って終値を付けました。この確認により、近くのサポートレベルを狙ったショートトレードの機会が生まれました。

この取引は、損切り注文がハングマンの高値より上、ターゲットが以前の統合レベル付近に設定され、好ましいリスク報酬比率を実現しました。

知っておくべきよくある間違い

トレンドの文脈を無視すると、ハングマンは上昇トレンドの後にのみ有効です。下降トレンドで同様のローソク足が見られる場合は、全く異なるパターンである可能性があります。

確認を待たない: 弱気の確認を待たずにハングマンのみに基づいて行動すると、誤ったシグナルのリスクが高まります。

類似パターンの誤認:ハングマンとハンマーは似ていますが、トレンドにおける位置によって大きく異なります。常に周囲の値動きを考慮する必要があります。

シグナルの過度な強調:他のテクニカルツールと同様に、ハングマンも絶対確実なものではありません。取引の唯一の根拠としてではなく、より広範な分析の一部として活用してください。

結論

結論として、ハングマンパターンは、上昇トレンドの終焉時に潜在的な弱気反転を見極めるための貴重なツールです。ローソク足の構造、出来高、そして文脈を分析することで、トレーダーは市場センチメントの変化を予測し、それに応じてポジションを調整することができます。

練習と適切な分析を行えば、このシンプルでありながら強力なパターンは、テクニカル取引ツールキットに不可欠なものになります。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

手動取引と AI 取引ボットの使用を比較して、それぞれの長所と短所を理解し、どちらが自分の取引スタイルと目標に適しているかを判断するのに役立ちます。

2025-05-09