تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

وقد هيمنت "العجائب السبعة" على الاستثمارات العام الماضي، حيث بلغت قيمتها السوقية المجمعة ما يقارب قيمة كندا، والصين، واليابان، والمملكة المتحدة، وفرنسا مجتمعة.

هيمنت الشركات السبعة الرائعة على المشهد الاستثماري في العام الماضي، وقد نمت بشكل كبير لدرجة أن قيمتها السوقية المجمعة تساوي تقريباً قيمة كندا والصين واليابان والمملكة المتحدة وفرنسا في المجموع.

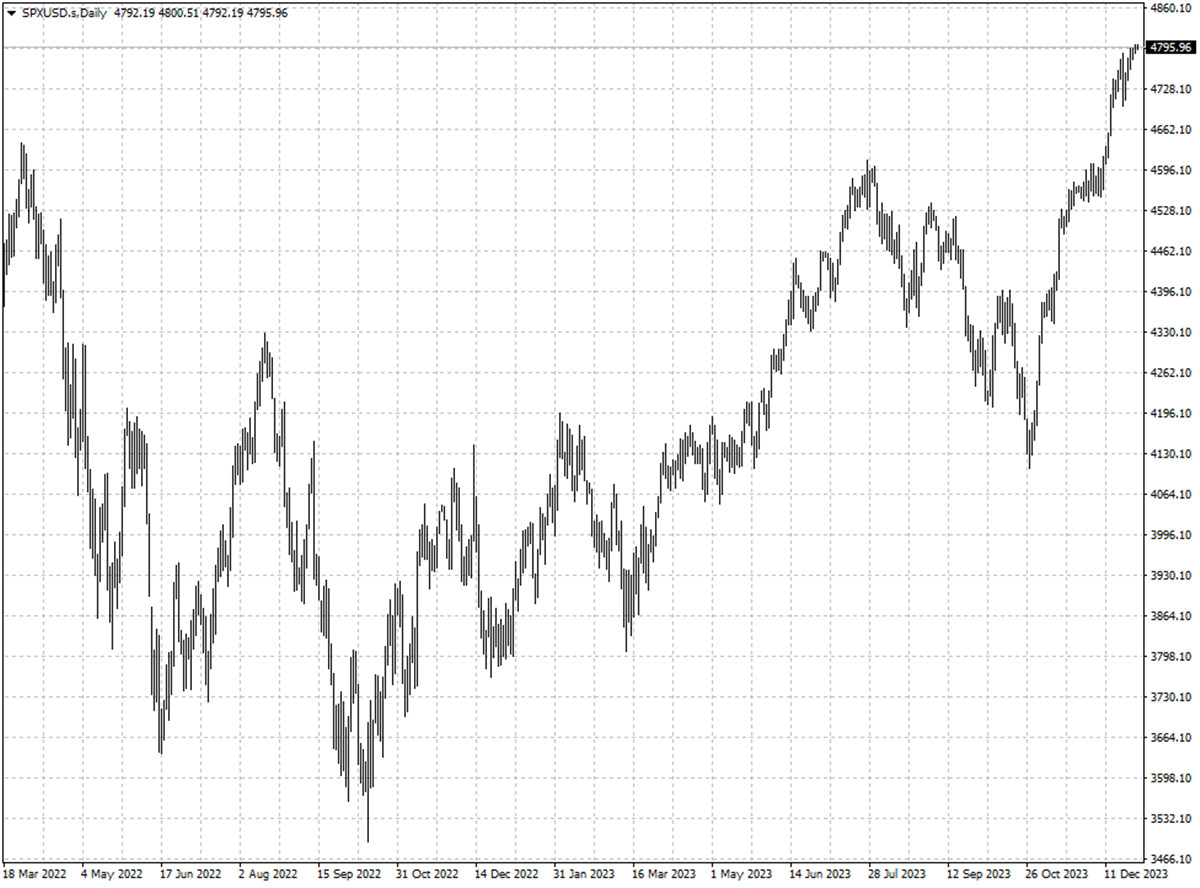

أظهر استطلاع أجرته شبكة CNBC أن المشاركين في السوق يخططون في الغالب لوضع أموالهم في مؤشر S&P 500. قال 16% إنهم مهتمون بشكل خاص بأسهم ناسداك 100.

وقال 77% إن مؤشر "Magnificent 7" سيحقق أداءً أفضل بشكل تراكمي من بقية مؤشرات S&P 500. وعندما يتعلق الأمر بأكبر المخاطر التي تواجه الأسهم في عام 2024، فقد احتل التضخم العنيد ومشاكل العقارات التجارية المرتبة الأعلى يليها مباشرة النمو البطيء.

يشير التاريخ إلى أن الارتفاع الحالي سيستمر. وبالعودة إلى عام 1972، ففي كل عام بعد انتعاش السوق، ارتفع مؤشر ناسداك بنسبة 19٪ في المتوسط، مما يوضح إمكانية حدوث اتجاه صعودي إضافي.

وضاعف المتداولون في الأسابيع الأخيرة رهاناتهم على تخفيضات حادة في أسعار الفائدة هذا العام، بتشجيع من تباطؤ التضخم في جميع أنحاء العالم والتحول الحذر من بنك الاحتياطي الفيدرالي.

ومع ذلك، فإن مستثمري الأسهم الذين يبحثون عن الراحة من ارتفاع أسعار الفائدة في عام 2024 قد يتعرضون لخيبة الأمل مع إشارة الأسواق المالية إلى أن أسعار الفائدة ستظل مرتفعة لسنوات قادمة.

ومن المتوقع أن يخفض البنك المركزي سعر الفائدة الرئيسي إلى حوالي 3.75% بحلول نهاية عام 2024، وإلى حوالي 3% بحلول نهاية عام 2026، حسبما تشير تسعيرات سوق المال. وسوف يتم دعم ذلك من خلال سيناريو الهبوط الناعم الذي يتحقق.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص معين.

شهد يوم الخميس آخر تسوية أسبوعية قبل عيد الفصح، مع تداولات خفيفة. وارتفع خاما برنت وغرب تكساس الوسيط بنحو 5%، مسجلين أول مكاسبهما الأسبوعية في ثلاثة أسابيع.

2025-04-18

انخفض الذهب عن أعلى مستوى له يوم الخميس لكنه ظل قويا مع انخفاض الأسهم الأميركية مجددا بعد أن أمر ترامب بإجراء تحقيق، مما أثار مخاوف جديدة بشأن حرب تجارية عالمية.

2025-04-17

لقد تجاوز الناتج المحلي الإجمالي الصيني في الربع الأول التوقعات، ولكن التعريفات الجمركية الأميركية قد تشكل خطرا كبيرا، ومن المتوقع حدوث انعكاس في الصادرات.

2025-04-16