تجارة

حول إي بي سي

اريخ النشر: 2024-04-19

في نظر الجمهور، تتمتع الشركات المدرجة بنورها الذهبي الخاص وتشعر بأنها سامية للغاية. ولكن في الواقع، الماء هنا عميق جدًا أيضًا. من المهم أن ندرك أنه في بعض الأحيان قد لا تمر بعض الشركات بالقنوات العادية لطرح أسهمها للاكتتاب العام. تمامًا كما في التاريخ، احتجز Cao Cao الإمبراطور كرهينة، واستعار أسرة هان الشرقية لإدراج شركته الخاصة بنجاح وإدراج Cao Wei كمثال. في الوقت الحاضر، تعاني العديد من الشركات أيضًا من ظاهرة الإدراج في الباب الخلفي؛ يحتاج المستثمرون إلى التمييز بين الاثنين. الآن سننظر إلى قائمة الباب الخلفي في النهاية. كيف؟

ماذا تعني القائمة الخلفية؟

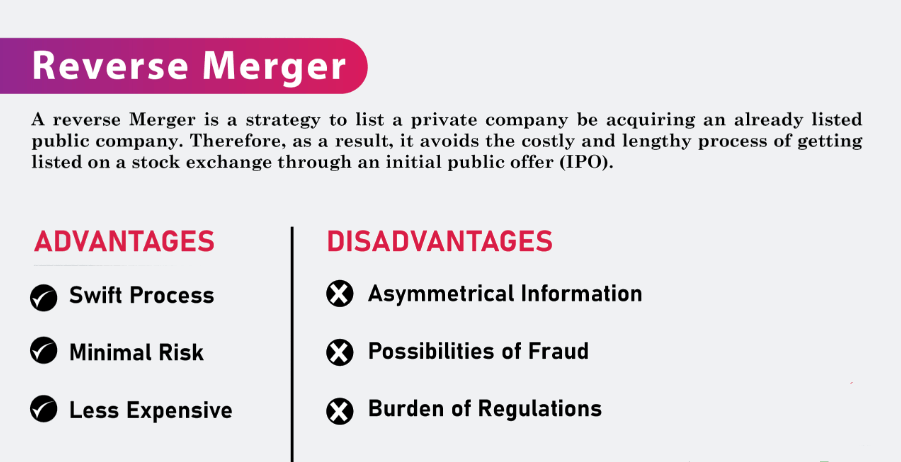

وفي السوق المالية الحديثة، يشير المصطلح إلى قيام شركة خاصة باستخدام طرق معينة للحصول على السيطرة على شركة أخرى مدرجة لتحقيق غرض سلوك الإدراج. ويُنظر إليها على أنها طريقة بديلة لجمع رأس المال والطرح للاكتتاب العام بسرعة، خاصة بالنسبة للشركات التي تتوق إلى الحصول على رأس المال وترغب في تجنب الانتظار الطويل وعمليات التدقيق المعقدة. تتيح هذه الطريقة للشركات توفير الوقت والتكاليف من خلال الاستحواذ على شركة مدرجة بالفعل أو الاندماج معها والتأهل مباشرة للإدراج.

على وجه التحديد، يعني ذلك أن الشركة المدرجة بالفعل في البورصة تكتسب أو تندمج مع شركة غير مدرجة (عادةً ما تكون شركة أصغر أو غير مربحة) لتحقيق الإدراج. يُعرف هذا السلوك أيضًا باسم "الاندماج العكسي" أو "الاستحواذ العكسي".

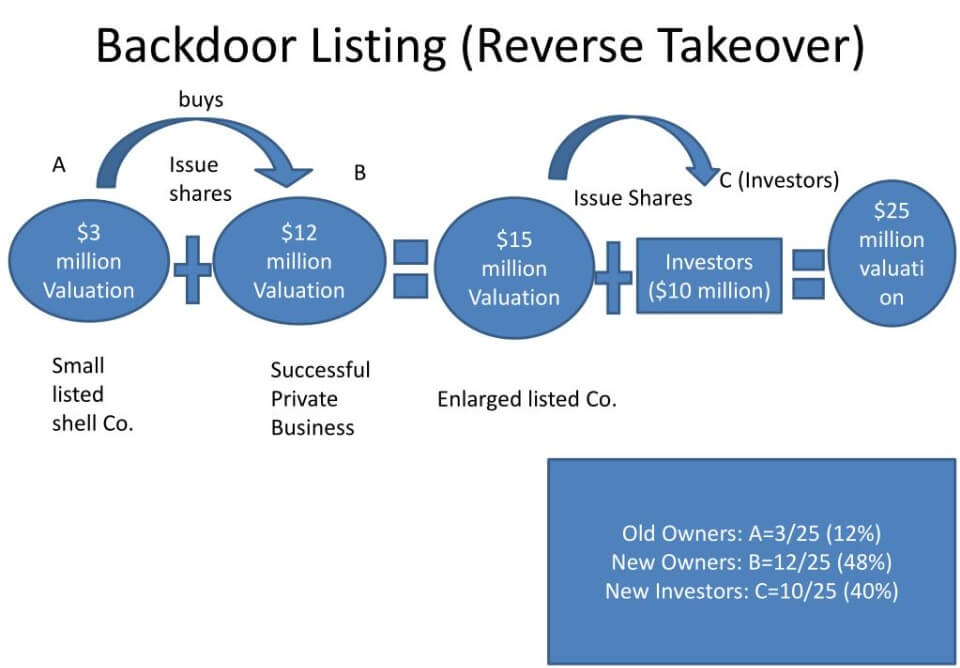

على سبيل المثال، لنفترض أن الشركة "أ"، وهي وكالة إعلانية، تحتاج بشكل عاجل إلى طرح أسهمها للاكتتاب العام من أجل الحصول على رأس مال لتوسيع أعمالها، ولكن عملية الإدراج التقليدية مرهقة وتستغرق وقتًا طويلاً ولا تلبي احتياجات الشركة الملحة. في هذه الحالة، تكتشف الشركة "أ" أن الشركة "ب" مدرجة بالفعل في سوق الأوراق المالية، وبالتالي يمكنها الاستفادة من حالة الإدراج الخاصة بها في الإدراج الخلفي. باختصار، أصبحت الشركة "ب" بمثابة "الصدفة" لإدراج الشركة "أ".

توصلت الشركتان إلى اتفاق قامت بموجبه الشركة "ب" بشراء أسهم الشركة "أ" في شكل نقد جزئي وإصدار أسهم جديدة للمساهمين الحاليين في الشركة "أ". من الناحية القانونية، يبدو أن هذا استحواذ كامل على الشركة "أ" من قبل الشركة "ب"، مما يجعلها شركة فرعية مملوكة بالكامل للشركة "ب". ومع ذلك، من الناحية العملية، الشركة "أ" ليست شركة فرعية مملوكة بالكامل. ومع ذلك، من الناحية العملية، كان المساهمون الأصليون في الشركة "أ" يمتلكون الأغلبية، أو حتى الغالبية العظمى، من أسهم الشركة "ب"، وبالتالي اكتسبوا سيطرة فعالة على الشركة "ب"، وبالتالي، الشركة "أ". وبهذه الطريقة، تمكنت الشركة "أ" من: تصبح شركة فرعية مملوكة بالكامل للشركة "ب". بالإضافة إلى ذلك، تمكن مساهمو الشركة "أ" من شراء أسهم الشركة "ب" عن طريق إصدار أسهم جديدة.

وبهذه الطريقة، تمكنت الشركة "أ" من التأهل للإدراج بسرعة أكبر ويمكنها الاستمرار في العمل كشركة "أ" تحت اسم الشركة "ب". تسمح هذه الإستراتيجية للشركة "أ" بتجنب شاقة عملية الإدراج التقليدية، وتحقيق الإدراج بسرعة، والاستفادة من منصة الشركة المدرجة بالفعل لجمع الأموال وتوسيع الأعمال.

في القائمة الخلفية، تقوم الشركة المدرجة بالفعل بدمج أعمالها وأصولها والتزاماتها مع الشركة المستهدفة عن طريق تغيير الاسم أو إعادة التنظيم. وعادة ما يكون الغرض من ذلك هو الحصول على حالة الإدراج بسرعة، والتحايل على بعض العمليات المرهقة في إجراءات الإدراج التقليدية مع توفير طريقة مريحة نسبيًا لزيادة رأس المال في سوق رأس المال، خاصة بالنسبة لبعض الشركات الناشئة أو الصناعات الناشئة.

بالإضافة إلى الاستحواذ العكسي، هناك ثلاثة أوضاع أخرى للإدراج الخلفي: دمج شل واستحواذها، وحقن رأس مال شل، وإعادة تنظيم شل. كل وضع له عملية محددة ومزايا وعيوب. توفر هذه الأساليب طرقًا مختلفة للشركات لطرح أسهمها للاكتتاب العام لتلبية احتياجاتها التمويلية والتنموية.

إن إدراج شل في عمليات الاندماج والاستحواذ هو عملية يتم بموجبها طرح شركة غير مدرجة بعد للاكتتاب العام من خلال الاستحواذ على شركة مدرجة بالفعل في البورصة. عادةً ما تكون الشركة المدرجة المستحوذ عليها شركة ذات نشاط تجاري واحد أو فشلت في تحقيق تطورها المتوقع، بينما يأمل المستحوذ الاستفادة من حالة إدراج الشركة المستحوذ عليها لتحقيق إدراجها بسرعة. السمة الرئيسية لقائمة عمليات الاندماج والاستحواذ الصدفة هي سرعتها، حيث ليست هناك حاجة لإجراء عملية الاكتتاب العام التقليدية.

الإدراج الممول من قبل شركة وهمية هو عملية يتم من خلالها طرح الشركة التي لم يتم إدراجها بعد للاكتتاب العام عن طريق ضخ رأس المال في شركة مدرجة بالفعل في البورصة والحصول على حصة مسيطرة في تلك الشركة أو السيطرة الفعالة عليها. على عكس قائمة عمليات الاندماج والاستحواذ، بموجب هذا النموذج، لا تحتاج الشركة المدرجة المستحوذ عليها بالضرورة إلى أن يكون لديها أعمال أو أصول فعلية ولكنها موجودة كأداة إدراج. السمة الرئيسية للإدراج عن طريق الحقن الهيكلي هي أن مبلغ ضخ رأس المال كبير وعادة ما يتطلب دفع رسوم استحواذ عالية.

إن إدراج إعادة التنظيم هو عملية يتم من خلالها إعادة تنظيم الشركة التي لم يتم إدراجها بعد عن طريق إعادة هيكلة أعمالها أو أصولها مع شركة مدرجة بالفعل في البورصة، ومن ثم يتم إدراج الشركة المعاد تنظيمها من خلال الشركة المعاد تنظيمها. في هذا النموذج، عادة ما يكون لدى الشركة المعاد تنظيمها المزيد من الأعمال أو الأصول وستستمر في النمو بعد الإدراج. السمة الرئيسية لقائمة إعادة تنظيم شل هي أن الإدراج يتم تحقيقه من خلال الجمع بين الشركات أو الأصول، والتي لها أساس تجاري أكثر جوهرية من قائمة اندماج واستحواذ شل أو قائمة حقن رأس المال شل.

الإدراج الخلفي هو قناة إدراج بديلة تعتمدها الشركات وهي أبسط مقارنة بإدراجات الاكتتاب العام الأولي التقليدية ولكنها لا تزال بحاجة إلى استيفاء شروط معينة. وبهذه الطريقة، من خلال استعارة الحالة المدرجة للشركة المدرجة، يمكننا تحقيق الإدراج السريع للشركات، ولكننا بحاجة إلى الاهتمام بمخاطرها وامتثالها.

| اسم الشركة | الصناعات | نهج شل |

| آقيي | الترفيه بالفيديو | الاندماج العكسي |

| جينغدونغ الرقمية | التكنولوجيا المالية | حقن رأس المال لشركة شل |

| Vipshop | التجارة الإلكترونية | الاندماج العكسي |

| السيارة والمنزل | السيارات | إعادة تنظيم |

| بيندودو | التجارة الإلكترونية | عكس الاستيلاء |

ما هي شروط الإدراج الخلفي؟

نظرًا لأن الشركة التي ترغب في طرح أسهمها للاكتتاب العام تحتاج بشكل عام إلى موافقة لجنة الأوراق المالية والبورصة، فإن العملية ليست أكثر تعقيدًا فحسب، ولكنها أيضًا طويلة نسبيًا. لذلك، ستتخذ الشركات الحريصة على جمع الأموال طريقًا مختصرًا لاختيار القائمة الخلفية لهذه القناة الخاصة لتحقيق غرضها. وقبل كل شيء، يجب أن يكون لديك شركة "صدفة" مناسبة؛ بشكل عام، هناك بعض الشركات ذات الإدارة السيئة والأداء الضعيف التي تم إدراجها في الشركة.

بالإضافة إلى ذلك، يجب على الشركة التي ترغب في اقتراض هيكلية لطرح أسهمها للاكتتاب العام أن تستوفي أيضًا معايير الإدراج في البورصة، بما في ذلك الوضع المالي والربحية وهيكل المساهمة وحجم الأعمال والمتطلبات الأخرى. تضمن هذه المعايير قوة وشفافية الشركات المدرجة وتطرح تحديات معينة أمام الشركات التي ترغب في طرح أسهمها للاكتتاب العام.

ويتعين على الشركة المدرجة والشركة المستهدفة التوصل إلى اتفاق بشأن عملية الاندماج، بما في ذلك تبادل نسب الأسهم وتقييم الأصول وتكامل الأعمال وغيرها من الجوانب، مما يضمن سلاسة الصفقة وتوازن المصالح بين الطرفين. يمكن أن يختلف طول هذه المرحلة حسب الشركة وظروف السوق، وعادة ما تستغرق من بضعة أشهر إلى سنة.

علاوة على ذلك، يجب أن تتم الموافقة على صفقة الاندماج من قبل المساهمين في كل من الشركة المدرجة والشركة المستهدفة، الأمر الذي يتطلب عادةً عقد اجتماع عام للمساهمين للتصويت. يمكن أن تستغرق هذه العملية من بضعة أسابيع إلى بضعة أشهر، اعتمادًا على جدول اجتماع المساهمين والنظر في الاقتراحات.

تخضع معاملات الاندماج للمراجعة والموافقة من قبل منظمي الأوراق المالية للتأكد من أن الصفقة تتوافق مع القوانين واللوائح ومعايير السوق ولحماية مصالح المستثمرين واستقرار السوق. ويعتمد طول عملية الموافقة على كفاءة الجهات التنظيمية ومدى تدقيقها لمحتوى الصفقة، والذي يتراوح عادة من بضعة أشهر إلى سنة.

يتعين على الشركات المدرجة أن تكشف للمستثمرين بشكل كامل عن المعلومات ذات الصلة بصفقة الاندماج، بما في ذلك الدافع وراء الصفقة، والآثار المتوقعة، وعوامل الخطر، وما إلى ذلك، لضمان فهم المستثمرين لمحتوى الصفقة وتأثيرها واتخاذ قرارات استثمارية مستنيرة. قد تستغرق هذه العملية عدة أسابيع أو عدة أشهر.

وبعد استكمال كافة إجراءات الموافقة والإفصاح، يتم إتمام عملية الاندماج رسمياً، ويتم دمج أسهم الشركة المستهدفة في الشركة المدرجة، وتصبح الشركة المستهدفة شركة تابعة للشركة المدرجة، مما يحقق الإدراج الخلفي. يعتمد وقت إتمام المعاملة على مدى التقدم وإتمام الخطوات السابقة وقد يستغرق عدة أشهر إلى عدة سنوات.

الخطوة الأولى هي اختيار شركة شل مناسبة، والتي عادة ما تكون شركة مدرجة ذات تشغيل ضعيف وأداء معتدل. أن تكون شركات مدرجة من خلال الاستحواذ المباشر على إعادة تنظيم الأصول وطرق أخرى لضخ أصولها الخاصة للحصول على السيطرة على الشركة الوهمية، حتى أن شركة شل قد اكتملت.

قائمة الباب الخلفي جيدة أو سيئة.

وكبديل للاكتتابات العامة الأولية التقليدية، فقد تم تفضيلها من قبل بعض الشركات في السنوات الأخيرة. وتكمن مزاياها في العملية المبسطة نسبيا والتكلفة الزمنية المنخفضة، مما يمكّن المؤسسات من دخول سوق رأس المال بسرعة أكبر والحصول على الدعم المالي والاعتراف بالسوق. ومع ذلك، فإن لها أيضًا بعض المخاطر والعيوب، مثل ارتفاع تكاليف الاستحواذ، وعدم تناسق المعلومات، والتغيرات في هيكل المساهمين، والتي تحتاج إلى تقييمها ووزنها بعناية من قبل الشركات.

بالنسبة للشركات الوهمية، فإنها تواجه خطر الشطب لأن أسعار أسهمها منخفضة بشكل عام. ومع ذلك، بمجرد إدراج الشركة الوهمية، فإنها تميل إلى تحفيز توقعات المستثمرين الإيجابية لأسهم الشركة وقد تؤدي إلى زيادة في المضاربة، مما يؤدي إلى ارتفاع كبير في سعر السهم. في هذه الحالة، تمكنت الشركة الوهمية من الحصول على فرصة جديدة للحياة بهذه الطريقة، حيث أصبحت أسهم الشركة الوهمية المحفوفة بالمخاطر أكثر جاذبية في السوق بعد ذلك.

عادة ما يكون لدى المستثمرين توقعات أعلى بأن الشركة المدرجة ستحقق أداءً أفضل وإمكانات نمو مستقبلية، مما يؤدي إلى ارتفاع سعر السهم. ويتيح رد الفعل الإيجابي للسوق للشركات المدرجة المزيد من الفرص لزيادة رأس المال وتعزيز قدرتها التنافسية في السوق.

بالنسبة للشركات المستهدفة التي ترغب في طرح أسهمها للاكتتاب العام، يتيح هذا الإدراج السريع للشركة أيضًا الوصول إلى تمويل سوق رأس المال بسرعة أكبر، مما يمكن أن يساعد في تسريع نمو الشركة وتوسعها. وفي الوقت نفسه، فإنه يوفر أيضًا للشركة المستهدفة المزيد من المرونة في اختيار الوقت المناسب للاكتتاب العام والاستجابة بشكل أفضل لتغيرات السوق والتحديات التنافسية.

بالإضافة إلى ذلك، يسمح هذا النهج للشركة المستهدفة بتجنب بعض الشكوك والمخاطر المرتبطة بعملية الاكتتاب العام التقليدية، مثل قبول السوق وعدم اليقين في الأسعار، وبالتالي تقليل مخاطر طرح أسهمها للاكتتاب العام. ويمكنه أيضًا تمكين الشركة المستهدفة من دخول سوق رأس المال بشكل أسرع وجذب المزيد من اهتمام المستثمرين وضخ رأس المال، وبالتالي تعزيز مكانة الشركة في السوق وقيمة العلامة التجارية.

ومع ذلك، فإن الإدراج في الباب الخلفي له أيضًا بعض المخاطر والعيوب المحتملة. أولا، يعني ذلك أن المؤسسة يجب أن تتحمل تكاليف استحواذ أعلى، بما في ذلك سعر الاستحواذ وتكاليف إعادة الهيكلة. قد يكون لهذه التكاليف بعض التأثير السلبي على الوضع المالي للمؤسسة، خاصة إذا كان تكامل الأعمال وإعادة التنظيم مطلوبًا بعد الاستحواذ.

علاوة على ذلك، إذا كان أداء الشركة المستهدفة أو جودة أصولها ضعيفًا، فقد يكون لذلك أيضًا تأثير سلبي على الشركة المدرجة بالفعل، مما يؤثر على سمعتها وأداء سعر سهمها. وقد يؤدي ذلك إلى ضعف ثقة المستثمرين في الشركة المدرجة، أو انخفاض سعر السهم، أو حتى يؤدي إلى خسائر للمستثمرين وإجراءات قانونية.

ثانيا، هناك مشكلة عدم تناسق المعلومات وانعدام الشفافية. نظرًا لاحتمال وجود اختلافات في البيانات التاريخية والوضع المالي والأداء التشغيلي للشركة الوهمية والشركة المستهدفة، فمن الصعب على المستثمرين الحصول على معلومات شاملة ودقيقة حول الشركة المستهدفة. قد يجعل عدم اليقين هذا من الصعب على المستثمرين إجراء تقييم دقيق لقيمة ومخاطر الأعمال، مما يزيد من عدم اليقين ومخاطر الاستثمار.

بالإضافة إلى ذلك، قد يتغير هيكل ملكية الشركة نتيجة لإعادة التنظيم، مما قد يؤدي إلى تخفيف نسبة مساهمة المساهمين الأصليين. أثناء عملية إعادة التنظيم، تقوم الشركة الوهمية عادةً بإصدار أسهم جديدة لمساهمي الشركة المستهدفة كمقابل للمعاملة، مما سيؤدي إلى تخفيف نسبة ملكية المساهمين الأصليين وتقليل اهتمامهم بالشركة المدرجة حديثًا. وقد يكون لهذا تأثير سلبي على مصالح المساهمين الأصليين، حيث قد تتضاءل حقوقهم في السيطرة وتوزيعات الأرباح في الشركة.

وبما أن ذلك يتم تحقيقه عادة من خلال عمليات الاندماج والاستحواذ على الشركات المشطوبة، فقد يؤدي ذلك إلى إدراج بعض الشركات ذات الإدارة السيئة والتي كان ينبغي شطبها كشركات وهمية. لقد قوضت هذه الظاهرة بشكل خطير آلية الشطب الأصلية لسوق الأوراق المالية وقد تشكل مخاطر على المستثمرين. بالإضافة إلى ذلك، فإن المضاربة على الأسهم المفاهيمية تنطوي أيضًا على مخاطر معينة، حيث قد تتأثر التقلبات في أسعار الأسهم بالمضاربة في السوق وسلوكيات المضاربة، ويحتاج المستثمرون إلى توخي الحذر بشأن مثل هذه المواقف.

في الختام، فإن الإدراج المستتر، باعتباره إدراجًا بديلاً للاكتتابات العامة الأولية التقليدية، يوفر قناة تمويل بديلة لبعض الشركات، ولكنه يجلب أيضًا سلسلة من المشاكل والمخاطر. ويتعين على المستثمرين توخي الحذر في تقييم المخاطر وترشيد استثماراتهم وإدارتهم المالية عند المشاركة في أسهم هذه الشركات المدرجة.

| سمات | قائمة الباب الخلفي | الاكتتاب العام (الطرح العام الأولي) |

| طرق التأهيل | السيطرة على الاستحواذ وحقن الأصول. | تحقيق التمويل عبر التراخيص الإدارية. |

| معايير التدقيق | متطلبات أقل من الاكتتاب العام. | أكثر صرامة، لكل تبادل والقواعد التنظيمية. |

| تكلفة الوقت | عملية مبسطة، وجدول زمني أسرع للإدراج. | أعلى، يتضمن مراجعة وموافقة مطولة. |

| مستوى تضحية المساهمين | ارتفاع التكاليف يعني المزيد من تحويلات الأسهم. | صغيرة نسبيا، وأقل التضحية للمساهمين |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.