摘要:

摘要:

軟著陸是指透過適當的政策調整,使經濟在經歷成長後平穩回歸穩定狀態,避免引發衰退或高失業率,從而增強金融市場穩定性並提升投資者信心。

在經濟波動的海洋中,"軟著陸」就像一艘靈活的船,幫助我們在洶湧的浪潮中找到平穩的航道。無論我們是面臨通膨壓力,還是經歷經濟成長的起起落落,這個概念總是引起很多關注。

它不僅關係到國家經濟的健康,也直接影響到每位投資者和消費者的生活。在接下來的內容中,我們將深入探討軟著陸的意義、實施過程及其對金融市場的深刻影響,幫助大家更能理解這個關鍵經濟現象的本質和重要性。

軟著陸是什麼意思?

軟著陸就是指經濟在經歷了一段時間的成長後,透過一些適當的政策調整,能夠平穩地回到穩定的狀態,而不會引發經濟衰退或大幅增加失業率。為了實現這個目標,像聯準會這樣的中央銀行會透過調整利率來應對通膨,努力避免高通膨、能源價格波動和金融危機等風險。

它的關鍵在於既要維持經濟成長,也要控制通膨,不讓經濟急煞車。相對溫和地讓經濟降溫,而不是透過極端手段直接打擊經濟活動,避免出現“硬著陸”,也就是經濟突然下滑或衰退。通常情況下,央行會透過逐步升息來壓制通膨,或調整其他政策工具來讓經濟保持平穩運作。

軟著陸和硬著陸的區別

它們是經濟學中用來描述經濟調整過程的兩個關鍵概念,它們在表現形式、成因及其對經濟的影響上有明顯差異。

軟著陸指經濟在經歷了一段增長期後,能夠透過適當的政策調整,平穩地回到穩定的狀態,而不會引發經濟衰退或顯著增加失業率。在這種情況下,經濟成長通常表現為溫和減速,通膨率維持在合理水平,失業率相對穩定。

為了實現它,中央銀行(如聯準會)通常會採取多種措施,例如逐步提高利率以抑制過熱的經濟,同時避免對經濟成長產生過大影響。透過這樣的政策幹預,經濟可以在可控的範圍內進行調整,維持正成長,防止大規模的企業倒閉和失業現象。

實施軟著陸的成功案例往往依賴有效的政策溝通與市場預期管理,使市場參與者對未來經濟走勢有合理的預期,從而避免過度反應。

相較之下,硬著陸則是指經濟在快速成長後突然轉向衰退的情況。硬著陸通常伴隨著顯著的經濟萎縮和高失業率,可能導致企業倒閉、金融市場動盪及消費者信心的急劇下降。

在硬著陸的情況下,經濟成長迅速放緩,成長率可能降至負值,失業率飆升,整個經濟環境變得不穩定。造成硬著陸的原因可能包括過度的政策緊縮(如過快提高利率)、外部衝擊(如金融危機、國際貿易爭端、自然災害等)以及經濟內部的結構性問題(如資產泡沫的破裂)。硬著陸的後果往往是深遠的,可能需要較長時間才能恢復正常的經濟成長,且復甦過程中的政策調整更困難。

在應對它們的過程中,政策制定者面臨許多挑戰。軟著陸的成功實施需要精細的政策調整和對市場的有效引導,而硬著陸則往往意味著政策失誤或外部因素的不可控性。整體而言,它是經濟政策制定者追求的目標,而硬著陸是他們希望盡量避免的結果。

軟著陸的歷史發展

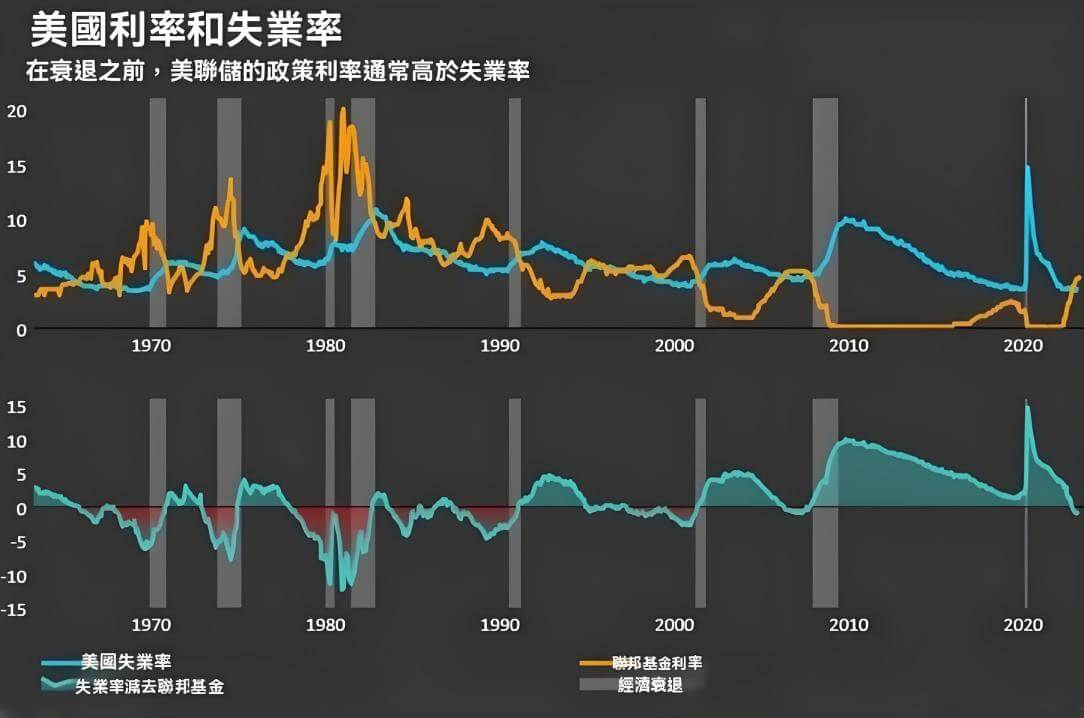

它在經濟學中是一個重要的概念,其歷史可以追溯到20世紀。在1970年代,許多國家經歷了滯脹,即高通膨和高失業同時出現。為了應對這一困境,經濟學家開始探討如何透過適當的政策調整來實現經濟的軟著陸。儘管當時的許多嘗試並未成功,但這段時期為後來的政策制定提供了重要的經驗教訓。

1980年代初期,美國面臨高通膨和經濟放緩的雙重挑戰。聯準會主席保羅沃爾克採取了大幅提高利率的措施,以抑制通膨,最終導致經濟經歷了一次硬著陸。然而,隨著政策的逐步調整和經濟的復甦,美國經濟在1983年開始實現穩定成長,這個過程被視為一種軟著陸的典範。

1990年代末期,隨著科技業的快速發展,美國經濟表現強勁。然而,隨著網路泡沫的破裂,經濟開始放緩。聯準會採取了降息措施,旨在避免經濟衰退。最終,美國經濟在2001年實現了相對平穩的狀態,雖然成長放緩,但未出現嚴重的衰退。

2008年的全球金融危機導致許多國家經濟陷入衰退。在危機後的復原階段,各國央行(如聯準會和歐洲央行)實施了量化寬鬆政策和低利率政策,試圖實現經濟的調整。這些政策有效地降低了失業率和通膨水平,促進了經濟的逐步復甦。

在新冠疫情爆發後,各國經濟面臨嚴峻挑戰。各國央行採取了前所未有的刺激政策,以應對經濟下滑。隨著疫苗的推廣和經濟逐步復甦,政策制定者努力實現經濟的平穩,以避免經濟過熱和通膨上升。

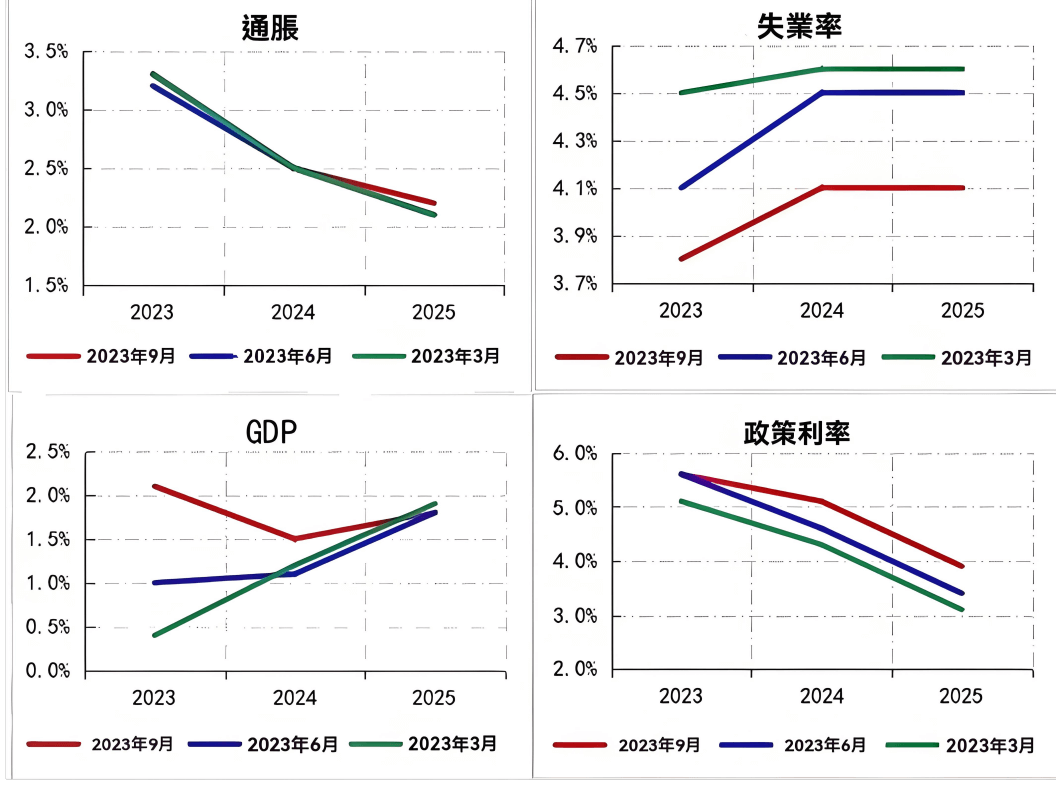

2023年,許多國家面臨高通膨和經濟放緩的雙重挑戰。各國央行再次面臨實現軟著陸的壓力。透過適度調整利率和其他政策,努力在穩定經濟成長與控制通膨之間取得平衡。

總的來說,它的概念在經濟歷史上經歷了多次實踐和理論發展,政策制定者不斷從歷史經驗中吸取教訓,力求在經濟成長與通膨控制之間找到適當的平衡。雖然要實現它並不容易,但它仍然是經濟政策制定者追求的重要目標。

軟著陸對金融市場的長期影響分析

它對金融市場的長期影響主要體現在穩定性、投資者信心、市場結構調整等。以下是對這些影響的詳細分析:

首先,它有利於增強金融市場的長期穩定性。透過溫和的政策措施,央行或政府可以逐步降低經濟成長或通膨,同時避免經濟大幅波動。這種平穩的過渡使企業和消費者對未來的經濟狀況更加樂觀,減少了市場的恐慌和過度的投資波動。

因此,金融市場的波動性相對較低,資產價格能夠更有秩序地調整,避免突然的崩盤或暴漲。長期來看,這種穩定的環境對投資者是有利的,因為他們能夠更合理地進行資產配置,不必過度擔心經濟突然衰退或市場劇烈波動。

其次,軟著陸有助於提升投資人信心。當經濟逐步降溫而不出現衰退,投資者對宏觀經濟政策的信任度會增加。政府和央行展現出能有效管理經濟波動的能力後,市場中的不確定性減少,投資人更願意進行長期投資。這會促進股市和債市的穩定發展,並可能吸引更多的資本進入市場,從而推動長期成長。

此外,它還會帶來市場結構的調整,特別是在某些行業和企業中。隨著經濟成長的逐步放緩,過度依賴高速成長的產業(如房地產、部分科技企業)可能會面臨成長放緩或獲利能力下降的挑戰。

但同時,具備穩健發展基礎、現金流健康的產業和公司會在這個過程中表現得更好。金融市場中的投資人會開始重新評估資產,更多資金會流向那些能夠適應平穩成長環境的公司和產業。這將促進市場內部的資源重新配置,長遠來看有助於市場健康發展。

最後,軟著陸還能有效降低系統性風險。透過避免經濟硬著陸,金融體系的整體風險水準能夠得到控制,防止因為經濟過熱或政策失誤引發的金融危機。長期來看,這意味著金融機構的穩健性增強,不良資產風險降低,市場上的借貸和信用擴展將更加健康可控。

綜上所述,它對金融市場的長期影響主要表現為增強市場穩定性、提升投資者信心、促進市場結構調整、減少系統性風險。這些因素為金融市場的永續發展提供了良好的基礎,也有助於長期投資環境的改善。

總的來說,軟著陸就像是經濟調控的藝術,旨在平穩過渡,避免劇烈波動。儘管實現這一目標並不容易,但它對我們的生活和市場的長期健康至關重要。無論是企業的投資決策,或是我們每個人的消費選擇,它都提醒我們在變化中尋找穩定。

未來,隨著全球經濟情勢的不斷演變,我們需要時時關注政策走向與市場反應,以便在這個複雜的環境中做出明智的決策。讓我們共同期待,經濟能夠繼續保持平穩增長,實現真正的軟著陸!

| 類別 | 內容 | 例子 | 影響 |

| 定義 | 經濟平穩回歸穩定狀態 | 中央銀行調整利率 | 維護經濟與通膨平衡 |

| 實施過程 | 逐步升息避免失業 | 因應過熱經濟 | 減少市場恐慌 |

| 差別 | 軟著陸:溫和減速;硬著陸:突然衰退 | 1983年美國成長 | 硬著陸需長期恢復 |

| 歷史發展 | 70年代滯脹啟示 | 2001年經濟平穩 | 吸取歷史經驗 |

| 市場影響 | 增強穩定性與投資者信心 | 資金流向穩健產業 | 支持永續發展 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。