發布日期: 2024年09月13日

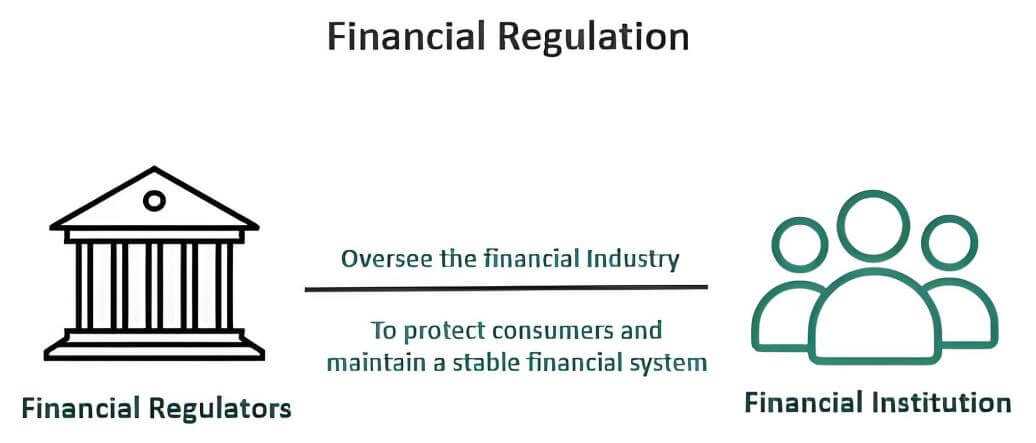

金融監管是指透過一系列的規則、法律和製度對金融機構和市場的監督和控制旨在確保金融體系的穩定、透明和公正。它的主要目標是保護投資者、維護市場秩序、預防金融犯罪、確保銀行體系的穩定,並避免系統性風險的發生。

在全球範圍內,由於不同國家的金融體係不同,金融監理體係也有不同的形式。通常,這些系統由包括中央銀行、證券監理機構、保險監理機構等在內的多個監理機構共同負責。以美國為例,它主要由聯準會體系組成、證券交易委員會和商品期貨交易委員會負責;歐盟有歐洲中央銀行和歐洲證券和市場管理局等機構。每個國家或地區的監管機制都旨在確保金融體系的安全運行,防止金融市場混亂或不透明。

在國際層面,其協調至關重要。國際貨幣基金組織等國際機構、國際清算銀行和金融穩定委員會推動制定和實施跨國監理標準,以有效應對全球金融風險。隨著金融市場的全球化和科學技術的快速發展,如加密貨幣和區塊鏈技術的興起,金融監管面臨新的挑戰,需要不斷創新和調整,以確保金融市場的穩定和新技術的安全應用。

金融監理機構有哪些?

金融監理機構是確保金融體系穩定的國家或國際組織、一個具有透明度和公正性的權威組織。他們的職責包括監督金融機構的行為、制定監管規則、防止市場失靈和系統性金融風險。

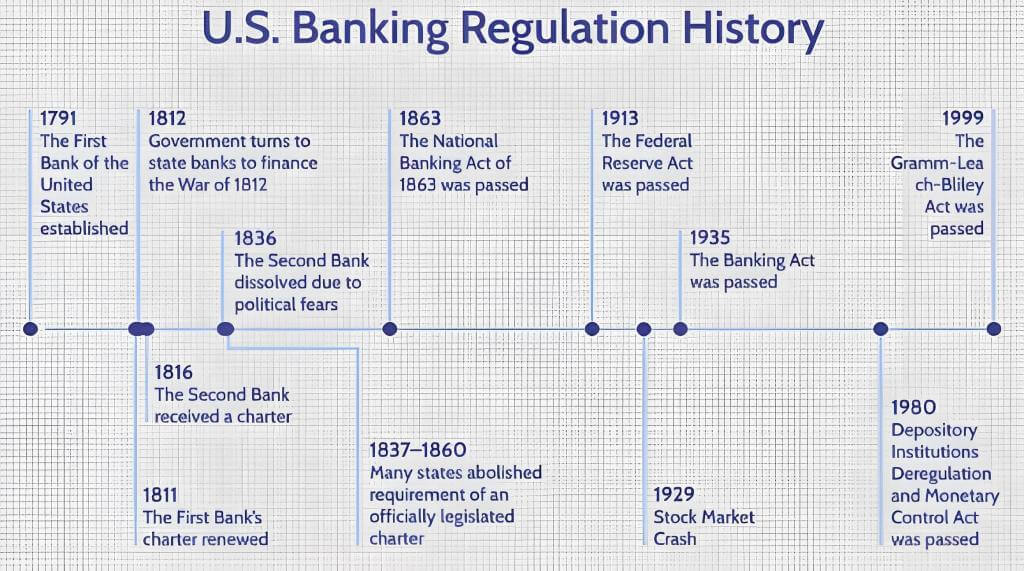

聯準會是美國的中央銀行,成立於1913年,主要職責是執行貨幣政策、調節貨幣供應、維護金融穩定,監督管理銀行業。透過調整利率,公開市場操作和銀行準備率來影響美國經濟,它不僅要負責銀行監管,還要關注系統性風險,以確保金融市場的穩定運作。

證券交易委員會(SEC),它是負責監督和管理美國證券市場的主要機構,成立於1934年。 SEC的核心職責包括保護投資者、維護公平且有效率的市場運作。它監督證券發行、交易所營運、公司財務報告資訊揭露,並防止內線交易和市場操縱等違法行為,以確保市場的透明度和公平性。

商品期貨交易委員會(CFTC)成立於1974年,負責商品期貨和衍生性商品市場的監管。隨著金融衍生性商品的複雜化和交易量的增加,CFTC的角色變得越來越重要。它透過監控市場上的交易來確保期貨和選擇權市場的透明度、公平和防止市場操縱、詐欺和濫用交易資訊。

歐洲中央銀行(ECB)它是歐元區的中央銀行,負責執行貨幣政策、維持物價穩定,監督歐元區金融體系的運作。成立於1998年的歐洲央行透過管理歐元區的貨幣供應和利率來確保歐元價值的穩定。同時也監管歐元區主要銀行,並與歐盟其他金融監理機構協調,確保銀行體系的安全與穩定。

歐洲證券和市場管理局(ESMA)是歐盟證券市場監管機構,成立於2011年。 ESMA 的主要目標是保護投資者的利益、維護市場穩定,確保歐盟成員國證券市場法規一致。它監管跨境金融機構,並直接監管部分系統重要性金融機構,在製定歐盟金融市場規則確保統一監管標準方面發揮重要作用。

英國金融行為監理局(FCA)成立於2013年,是英國獨立的金融監理機構,負責監理金融市場的行為。 FCA 美國的任務包括保護消費者、確保金融市場的完整性,促進市場的有效競爭。它監管銀行、保險公司、投資公司等金融服務提供者,透過打擊金融犯罪,確保其行為符合市場規則,維護市場健康運作。

金融穩定理事會(FSB)成立於2009年,旨在促進全球金融體系的穩定。主要國家的中央銀行行長、金融穩定委員會負責協調國際金融監理政策,監控全球金融體系的系統性風險。透過制定全球監管標準,金融穩定委員會確保所有國家採取一致的政策來應對金融市場的不穩定性和潛在風險。

國際貨幣基金組織(IMF)成立於1944年,主要任務是維護全球貨幣體系穩定,促進國際貿易,並支持各國經濟發展。國際貨幣基金組織提供成員國經濟政策建議、金融援助和技術支援有助於解決各國經濟失衡的問題,並監督國際金融體系,確保全球金融市場的穩定和資本的有序流動。

國際清算銀行(BIS)成立於1930年,總部位於瑞士巴塞爾,是全球各國央行的合作平台。其主要任務是透過為中央銀行提供研究來促進貨幣和金融穩定、支持全球金融體系穩定的政策分析和協調。國際清算銀行每年發布巴塞爾協議,規範銀行業的資本要求和風險管理,確保銀行有足夠的資本來應對金融風險。

中國人民銀行(PBOC)它是中國的中央銀行,負責制定和實施貨幣政策、維護金融穩定,監督支付系統的運作。透過控制貨幣供應、利率和外匯儲備影響中國並負責管理人民幣匯率和監督金融機構的運作。近年來,中國人民銀行一直在應對金融風險,它在推動金融改革方面發揮了重要作用。

中國銀行保險監督管理委員會(CBIRC)成立於2018年,由原始中國銀監會和中國保監會合併而成其主要職責是監督和管理中國的銀行和保險業。 CBIRC監管銀行、保險公司和其他金融機構,以確保其業務行為是合規的,並防止系統性金融風險。

這些金融監管機構在全球和各國金融體系中發揮重要作用,它們的協調與合作有助於維護全球金融體系的健康與穩定。在金融科技和全球化加速的背景下,這些監管者的角色也在不斷演變和擴展,以應對新出現的挑戰。

金融監理的必要性

金融監理的必要性體現在多個方面,主要目標是維護金融市場的穩定性、保障投資人利益、防範金融危機的發生。金融體系複雜且俱全球性,如果缺乏適當的監管,容易導致市場失衡和金融風險的累積,甚至引發系統性危機。

首先,它對於維護金融體系的穩定性至關重要。銀行、證券公司和其他金融機構在資本市場中扮演重要角色,但他們的高槓桿操作和複雜的金融產品可能隱藏巨大風險。透過金融監管,政府可以確保這些機構維持足夠的資本水平,以應對潛在的損失和市場波動,從而降低系統性崩潰的風險。

其次,它能夠有效保護投資者和消費者。一般投資者通常缺乏對複雜金融產品的深入了解,因此容易成為詐欺和市場操縱的受害者。透過制定資訊揭露標準、監督市場行為,監理機關能夠確保金融產品透明、公正,並防止不法行為侵害投資人利益。

金融監管還具有防止市場失靈的功能。在金融市場中,價格和資訊的不對稱現象時常發生,導致資源配置效率下降。監管機構可以透過監督和強制資訊揭露來減少這種資訊不對稱,從而提高市場效率。

另外,它的存在有助於防範和應對金融危機。歷史上許多的金融危機,如2008年全球金融危機,都是因為監管不力或金融機構的不當操作所引發的。適當的監管可以及時發現金融體系中的潛在風險,並透過政策幹預加以糾正,減少危機爆發的可能性。

全球化背景下,跨國資本流動日益頻繁,金融市場相互關聯性增強。這使得金融危機很容易蔓延到全球範圍。透過國際合作,它可以確保各國在應對跨國金融風險時協調一致,從而避免局部風險擴展為全球危機。

因此,金融監理不僅是維持市場秩序的必要手段,更是保護投資人、降低風險、提升市場透明度的核心機制。在複雜多變的金融環境下,它的存在確保了市場的長期健康發展和全球金融體系的安全。

金融監理對市場流動性與競爭的影響

金融監理對市場流動性和競爭的影響是複雜且多維的。其角色可透過多種機制來體現,包括對市場透明度的提升、對風險的管理、對市場參與者行為的規範等。

首先,它透過要求市場參與者揭露資訊(如財務報表、交易活動等),提高了市場的透明度。這種資訊的公開可以幫助投資人做出更明智的決策,減少市場的不確定性,進而提升市場的流動性。透明的市場環境使得買賣雙方更容易找到對手方,提高了市場的交易活躍度。

監管機構透過設定交易規則和標準,規範市場操作行為。這包括對交易平台的要求、對交易活動的監控等。規範的市場操作減少了市場操控、詐欺行為的發生,進而有助於提升市場流動性。例如,金融監理可以限制大宗交易的隱密操作,防止市場流動性的惡化。

監管機構也設立了各種風險管理措施,如資本充足率需求、風險緩衝機制等,以降低系統性風險。穩定的金融環境有助於維持市場的正常運作,避免因風險過度集中或爆發而導致的市場流動性驟降。例如,在金融危機時,監管機構可能採取措施增加市場流動性,如提供流動性支援、降低利率等。

監管規定對市場參與者的行為有直接影響。例如,要求金融機構保持一定的流動性儲備,可能使其在面臨市場壓力時更具彈性。這些規定可以影響市場的流動性,但同時也可能限制一些高風險的流動性提供者的活動。

金融監管透過制定和執行規則,確保市場參與者公平競爭。反壟斷和反不正當競爭的監管措施可以防止大企業利用其市場優勢排擠競爭對手,維護市場競爭的公平性。例如,監管機構可以對市場操控、內線交易等行為進行嚴厲打擊,以保障所有市場參與者的平等競爭環境。

它的實施也會對新興企業的進入產生影響。嚴格的監管要求可能使得新興企業面臨更高的合規成本,從而限制其進入市場的能力。這在一定程度上可能抑制創新,但也有助於確保市場的新進入者俱備足夠的能力和資源來應對潛在的財務風險。

儘管嚴苛的監管可能限制一些高風險創新,適度的監管也能透過促進市場穩定性,間接支持創新的發展。許多金融監理機構也積極支持金融科技(FinTech)創新,透過沙盒機制等方式,讓新興企業在受控的環境下進行實驗和發展,從而促進市場競爭的多樣化。

金融監理的實施可能導致市場結構的調整。例如,監管要求可能促使小型金融機構與大型機構合併,形成更具規模的市場主體。這種調整有可能提高市場效率,但也可能減少市場上的競爭對手,影響市場競爭的程度。

總體而言,金融監管在提升市場流動性和促進市場競爭方面發揮了雙重作用。透過規範市場行為、提升透明度、預防系統性風險,它有助於提高市場流動性。然而,過度或不適當的監管可能對市場競爭產生負面影響,限制新興企業的進入或減少市場上的競爭對手。因此,它需要在穩定市場和促進競爭之間取得平衡,以確保市場的健康發展。

綜上所述,金融監理在全球金融體系中發揮至關重要的作用,透過維持市場透明度、保障投資者權益、降低系統性風險,促進了市場的健康發展。然而,隨著金融科技的快速發展和市場全球化的加深,監管面臨新的挑戰。如何在維護市場穩定與促進創新之間找到平衡,是未來的關鍵議題。只有透過不斷創新與國際合作,它才能有效應對未來的金融風險,確保全球金融體系的永續發展。

| 類別 | 描述 | 目標 | 影響 |

| 定義 | 監管金融市場的規則和法律 | 保護投資者,維護秩序 | 提高透明度,降低風險 |

| 機構 | 聯準會、SEC、CFTC、ECB等 | 監督金融機構 | 維護穩定,確保公正 |

| 必要性 | 穩定市場,保護投資者 | 降低波動,防範詐欺 | 確保市場健康 |

| 市場影響 | 規範操作,提升透明度 | 提升流動性,公平競爭 | 可能限制新企業 |

| 挑戰 | 應對金融科技和國際協調 | 創新監管,全球合作 | 需調整,維持穩定 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。