發布日期: 2024年09月10日

更新日期: 2024年09月13日

投資股票的關鍵就在於找到值得投資的公司,而這首先需要對公司進行全面了解。若一家公司無法按時支付債務,可能面臨違約風險,這不僅削弱市場和投資者信心,還可能拖累股價,直接影響股東利益。為了規避這些風險,投資者在投資前應專注於公司的流動性,特別是現金比率。接下來,我們將深入探討現金比率的定義、計算及實際應用。

現金比率是什麼?

它是評估企業短期償債能力的重要財務指標,反映企業在緊急情況下利用手邊的現金和現金等價物來償還短期負債的能力。相較於流動比率和速動比率,現金比率更為嚴格,因為它只考慮現金及現金等價物,不包括應收帳款或存貨等流動資產。

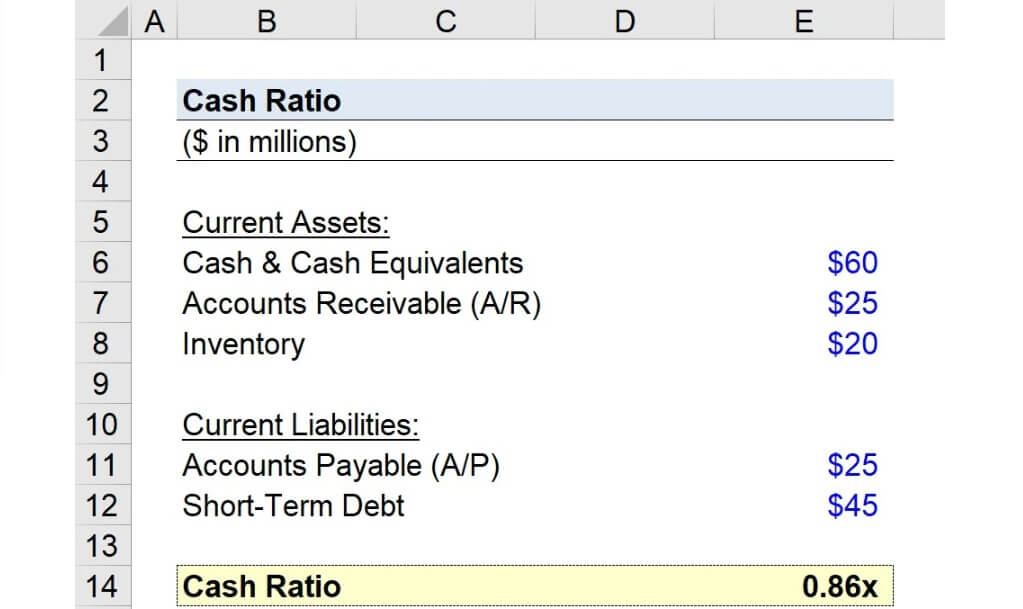

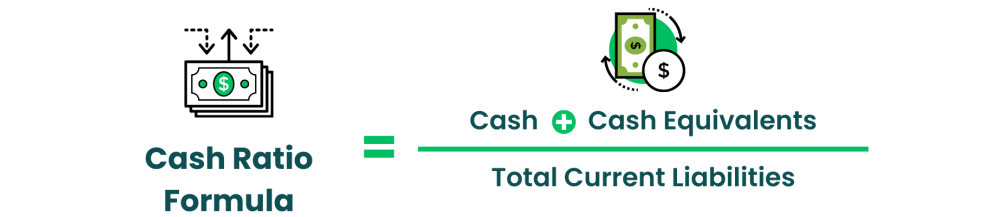

現金比率的計算公式是將現金和現金等價物的總額除以流動負債,通常以百分比表示。假設一家公司的財務數據如下:現金$50000.現金等價物$30000。流動負債$200000。那麼根據計算:

現金比率=(50000+30000)÷200000=80000÷200000=0.4。這表明,公司有40%的流動負債可以用現金和現金等價物來償還。

在計算中,現金指的是企業實際持有的現金,這包括現金存放於銀行帳戶中的金額。現金等價物則包括那些可以快速轉換為現金的短期投資,例如國庫券和市場交易的證券,這些資產具有很高的流動性,可以在短期內以接近其帳面價值的價格變現。

而流動負債是企業需要在一年內償還的債務,包括應付帳款、短期借款以及其他即將到期的負債。透過計算現金比率,企業和投資者能夠準確了解企業在面對短期財務壓力時的應對能力,以及其短期資金流動的安全程度。

它具體衡量了企業能夠迅速動用的流動資金相對於其短期負債的比例,從而評估企業在不依賴其他資產的情況下,償還即將到期的債務的能力。透過這個比率,投資人和債權人可以更清楚地了解企業的短期流動性和財務健康狀況。

想要知道企業的財務是否穩健,就要了解其短期償債能力。而現金比率高表示企業擁有足夠的現金和現金等價物來應對即將到期的短期債務,這種情況下企業能夠迅速動用其流動資金來償還短期負債,從而減少了面臨財務壓力時的風險。

同時,較高的現金比率通常表示企業採取了保守的財務策略,透過保留更多的現金儲備來應對可能的經濟波動或市場壓力。這種做法顯示了企業在財務管理上的審慎和預見性,能夠在面對突發事件或市場不確定性時保持穩定營運。

充足的現金儲備使企業具備更強的應對能力,例如在經濟低迷時期無需急於尋求外部融資或變現資產,從而減少財務風險並維護企業的長期健康。這種穩健的財務策略不僅增強了企業在不確定環境中的生存能力,也為未來的投資機會提供了更大的靈活性。

此外,現金比率還可以衡量企業的流動性,具體表現為其在面對短期資金需求時的因應能力。這個指標尤其重要,因為它揭示了企業在沒有額外融資或變現其他資產的情況下,是否能夠及時滿足其短期財務義務。

一般它越高表示企業擁有充足的現金儲備,可以迅速應對意外的支出或市場波動,減少財務風險。而其越低則可能顯示企業在短期內可能面臨資金緊張的問題,依賴外部融資或資產變現來解決財務需求。

總的來說,現金比率是分析企業短期財務健康狀況的重要指標,它提供了企業在短期內應對財務壓力的能力。透過分析它,投資者和管理者可以更好地評估企業的短期財務穩定性和流動性風險,從而做出更明智的決策。

現金比率分析

一般來說,作為評估企業短期償債能力和流動性狀況的指標,現金比率較高時通常表示企業具備強大的流動性,能夠迅速應對短期負債,從而降低財務風險,尤其是在市場不確定性高或經濟壓力大的情況下。然而,其過高也可能意味著企業未能有效利用閒置現金進行投資,可能錯失成長機會,並降低資本使用效率。

相反,較低的現金比率則意味著企業在短期負債時面臨流動性風險,可能需要依賴短期融資或資產變現。當經濟不穩定時,它可能會增加財務壓力。同時,它也可能表明企業積極利用資金進行擴展和投資,從而帶來更高回報,但需確保足夠流動性以避免財務風險。

但要注意的是,其較高通常表示企業擁有足夠的流動性來應對短期債務,這為企業提供了強大的財務緩衝,能夠在面臨短期財務需求或市場波動時迅速作出反應。然而,除了考慮短期的流動性需求外,還需要將企業的長期財務策略和潛在風險納入評估。

其過高則可能表示企業沒有充分利用資金進行業務投資和成長,可能錯失提升長期競爭力和市場佔有率的機會。因此,在評估該比率時,必須綜合考慮企業的長期策略目標和財務風險,以確保其現金儲備的合理性和有效性。

同時,要根據時間的變化趨勢來分析企業現金比率,這可以提供重要的財務洞察。如果它持續下降,這可能表明企業的流動性正在減弱,表明其現金儲備相對減少,可能導致面臨更大的短期財務壓力和償債風險。

相反,如果其持續上升,則可能表明企業的流動性正在增強,顯示其現金儲備增加,有更強的能力應對短期負債和市場波動。這種變化趨勢可以揭示企業在資金管理和財務策略上的調整,從而幫助分析其財務健康狀況和未來的營運風險。

在實際應用中,透過分析現金比率,可以了解企業的短期償債能力和流動性管理水準。然而,它只是眾多財務指標中的一個,應該與其他財務比率和企業的實際經營情況結合使用,以形成對企業財務狀況的全面評估。

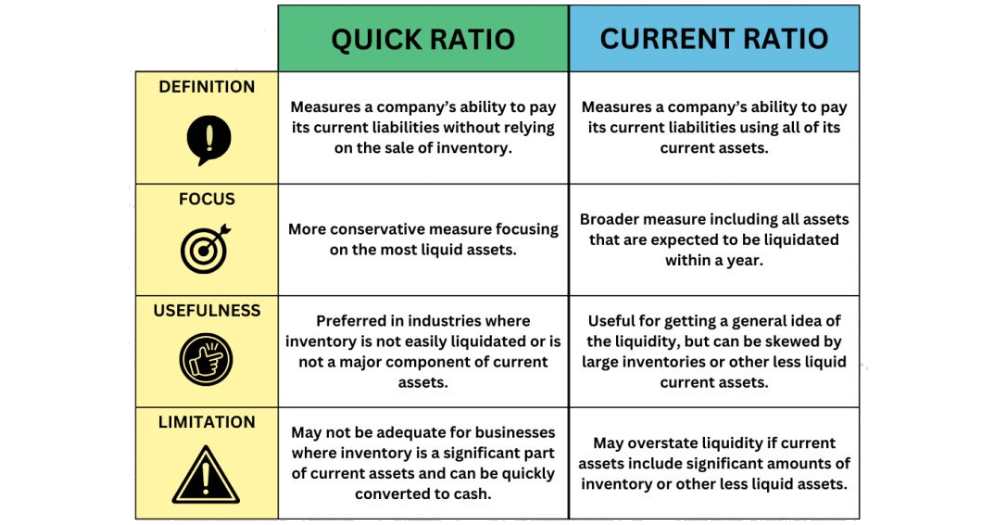

因此在評估企業流動性時,比較它與速動比率和流動比率十分重要。速動比率和流動比率涵蓋了更多流動資產,如應收帳款和存貨,提供了更全面的流動性視角。相較之下,現金比率僅考慮現金和現金等價物,通常較低,雖然它提供了更嚴格的流動性標準,但可能顯得保守。此外,將其與現金流量比率結合分析,可以提供更全面的流動性評估。

而且,業界標準對它的要求各有不同。例如,金融業通常需要較高的比率,以應對監管要求和市場波動,從而保持足夠的流動性以應對突發的財務需求。相較之下,製造業和零售業的比率則通常較低,因為這些產業的資金主要投入生產和庫存管理,流動性需求相對較少。

同時,公司規模和業務模式也會影響比率的適當大小。大型企業或具有穩定現金流的公司通常能夠維持較低的現金比率,因為它們在資金運作和融資管道上具有更大的靈活性和優勢。而小型企業或處於成長階段的企業可能需要保持較高的比率,以應對業務擴展和市場不確定性帶來的財務壓力,從而保證足夠的流動性以支持其發展。

因此,在分析現金比率時,企業應結合自身的產業特性、經營模式、資金週轉速度等因素,並與同行業其他企業進行比較,以得出更精確的結論。同時,它的分析不應孤立進行,而應與其他財務指標如流動比率、速動比率等一起綜合考慮。

現金比率的正常範圍

根據行業和公司的具體情況不同,現金比率的正常範圍也有所不同。因為各行業的資金需求和營運模式差異較大,所以具體的適當水準應結合產業標準、企業的營運模式和財務策略來綜合評估。

現金比率超過1通常被認為較為保守,表示企業持有較高的現金和現金等價物,以應對短期負債和市場波動。其是一個良好的流動性指標,顯示公司在短期內能夠輕鬆滿足財務義務。然而,其過高也可能意味著企業未能充分利用這些現金資源進行業務發展或擴展,可能錯失了潛在的投資機會和市場成長。

相對而言,現金比率在0.5到1之間通常被視為適中,顯示公司在維持一定流動性的同時,也積極利用資金進行業務投資和營運。這個範圍內的比率顯示企業能夠有效平衡流動性和資金使用,既能滿足短期財務需求,又能支持業務成長和擴展,體現了良好的財務管理和策略規劃能力。

而其若低於0.5則表示企業的短期償債能力較弱,面臨一定的流動性風險。在這種情況下,企業可能沒有足夠的現金儲備來迅速應對短期負債或突發的財務需求。這種較低的比率可能顯示公司在流動性管理上有挑戰,特別是當其接近0時,風險更加顯著,公司可能會面臨償債困難。

然而,值得注意的是,現金比率低並不一定完全代表企業的流動性危機。企業可能依賴其他流動資產,如應收帳款或存貨,或透過融資管道來彌補短期資金缺口。因此,在評估企業的財務狀況時,也應綜合考慮其整體流動資產結構和融資能力,以獲得更全面的風險評估和財務健康狀況。

也就是說,不考慮行業特性的話,現金比率在0.2到0.5之間通常被認為是較為合理的範圍,這表明企業在保持一定流動性的同時,能夠有效地利用資金進行投資和業務運營。然而,此範圍僅作為一個大致的參考值,具體的合理範圍可能因行業特徵、公司規模以及經營模式的不同而有所差異。

當然,在實際行業中,理想的比率會因行業標準而異。例如,金融業通常需要較高的現金比率,以滿足嚴格的監管要求並應對突發的流動性需求。這是因為金融業對流動性和資金安全有更高的要求,需維持充足的現金儲備以應對市場波動和突發事件。

相較之下,製造業和零售業的比率通常較低。這些產業的資金主要投入於生產和庫存管理,對流動性的需求相對較少。製造業和零售業企業的營運通常依賴大量的存貨和生產設施,因此它們可以將更多資金用於業務擴展和運營,而不是持有大量現金。

此外,企業的具體狀況也會顯著影響理想的現金比率。企業的業務模式、市場環境和財務策略在決定該比率的適宜範圍方面起著重要作用。例如,高科技公司或新創公司通常需要較高的比率,以支持研發活動和業務擴展,同時應對市場的不確定性和波動。這些企業在初期階段可能面臨更多的資金需求和風險,因此需要保留充足的現金儲備。

相對而言,成熟的製造業通常能夠維持較低的比率,因為它們的資金需求較為穩定且可預測。這些企業通常擁有更強的資金運作能力和穩定的收入來源,從而能夠有效管理現金流量和短期負債。因此,成熟企業可以將更多的資金用於業務擴展和資本投資,而不是維持高現金儲備。

因此,在評估現金比率時,除了參考上述範圍外,還需結合行業標準、公司業務模式和財務狀況。對比同業公司的表現及企業本身的經營特徵和市場環境,可以更準確地評估企業的流動性和財務穩健性,從而做出合理的投資和管理決策。

| 類別 | 內容 |

| 定義 | 衡量企業用現金償還短期負債的能力。 |

| 計算公式 | 現金比率= (現金+ 現金等價物) / 流動負債。 |

| 實際意義 | 高顯示良好流動性,但可能閒置現金;低顯示資金利用積極性,但風險較高。 |

| 正常範圍 | 一般0.5到1被認為合理,但視行業和公司而定。 |

| 實際應用 | 用於評估公司應對短期財務壓力的能力,需結合其他指標。 |

| 分析注意 | 不同產業及公司規模需不同標準,現金管理策略也需考慮。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。