2024年09月05日

「銀行系百業之母」這句話可謂耳熟能詳,而更多人則認為銀行是全球最穩定的產業之一,因此在投資組合中,銀行股常被視為長期投資的優選。然而,矽谷銀行倒閉的事件無疑讓不少投資人心生疑慮。儘管如此,最近銀行股的財報強勁表現,再次激起了投資者的興趣。但在行動之前,我們需要先來看看資本充足率這個關鍵指標。接下來,讓我們深入探討資本充足率的定義、影響及監理標準。

資本充足率是什麼意思?

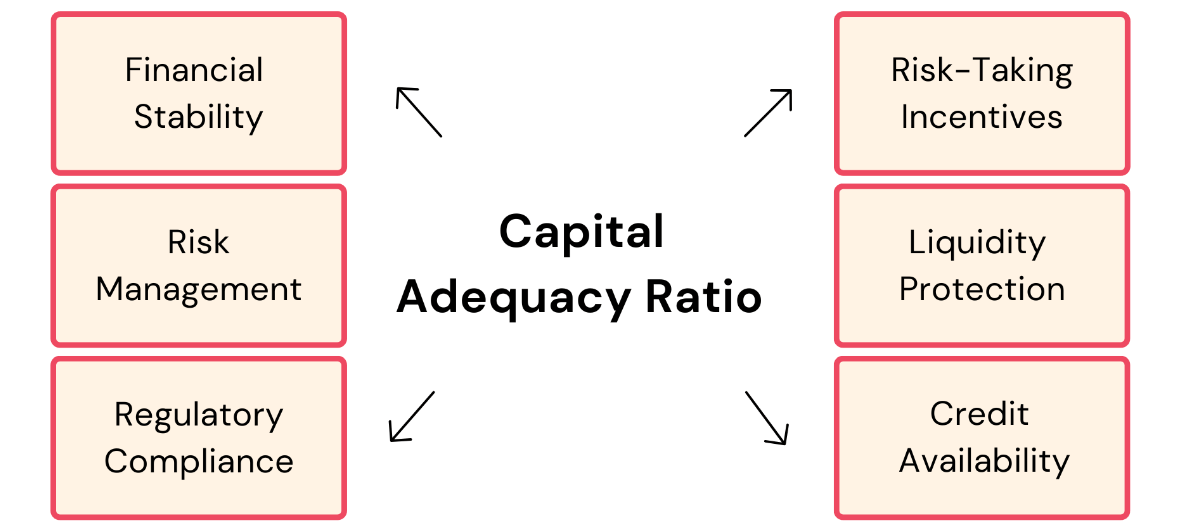

其英文名為Capital Adequacy Ratio,簡稱CAR。它是衡量銀行財務健康和風險承受能力的重要指標,表示銀行的資本總額與其風險加權資產總額的比率。這項指標反映了銀行是否具備足夠的資本來吸收潛在損失、應對風險,並維持穩定營運。

作為金融體系的重要組成部分,銀行的穩健性至關重要。監管機構透過要求銀行維持一定的資本充足率,確保銀行在面對經濟挑戰時具備足夠的緩衝資本,從而避免因為資金不足而導致破產。這種監理措施不僅維護了個別銀行的穩定,也有助於保障整個金融體系的安全與穩定。

它也會直接直接影響銀行的放款和投資決策。當資本充足率較低時,銀行可能會面臨監管限制,限制其進行新的貸款或高風險投資,以避免進一步增加風險。在這種情況下,銀行可能會更謹慎地選擇貸款對象和投資項目,以維持資本水準和滿足監管要求。

而資本較高的銀行則具備更大的財務靈活性和風險承受能力,它們能夠進行更多的金融活動,包括擴展貸款業務和探索高收益投資機會。這種充足的資本基礎不僅增強了銀行的市場競爭力,還能促進經濟成長和金融市場的活躍度。

高資本充足率意味著銀行的槓桿水平較低,這表明銀行在其資產負債表中擁有較充足的資本儲備。即使在持有部分高風險資產(如垃圾債券)的情況下,銀行也能夠更好地抵禦潛在的財務損失。

因為充足的資本為銀行提供了一個緩衝區,使其即使面臨這些高風險資產的價值下降或違約,也能夠承受一定程度的損失而不會立即陷入財務困境。這樣一來,高資本不僅增強了銀行的穩健性,也提高了面對市場波動和經濟不確定性時的風險承受能力。

在金融危機期間,低資本充足率可能會導致銀行出現流動性危機,甚至破產,進而對整個金融體系產生連鎖反應。對投資人而言,它是判斷金融機構是否有足夠緩衝來應對系統性風險的重要指標。如果銀行體系的資本較低,可能引發市場恐慌,影響投資人的資產配置和風險偏好。

例如,在2008年金融危機期間,許多銀行因為過度槓桿化和資本不足,面臨嚴重的財務危機。許多國家和地區的監管機構在危機後加強了對資本充足率的監管,要求銀行提高資本儲備,以減少未來的金融風險。

投資者在評估銀行類股票或金融機構的投資價值時,資本充足率是關鍵指標。該比率高不僅顯示銀行有較強的抗風險能力,也意味著在經濟下行時,銀行不會面臨過多的財務壓力。此外,投資者還可以透過分析它的變化趨勢來判斷銀行未來的成長潛力和獲利能力。

整體而言,資本充足率是銀行穩健經營的基礎,它確保銀行在面臨風險時保持穩定。這項指標不僅反映了銀行的財務健康狀況,也影響其市場信任和發展潛力。充足的資本使銀行能夠有效應對經濟波動和貸款違約,從而增強其市場競爭力和吸引力。

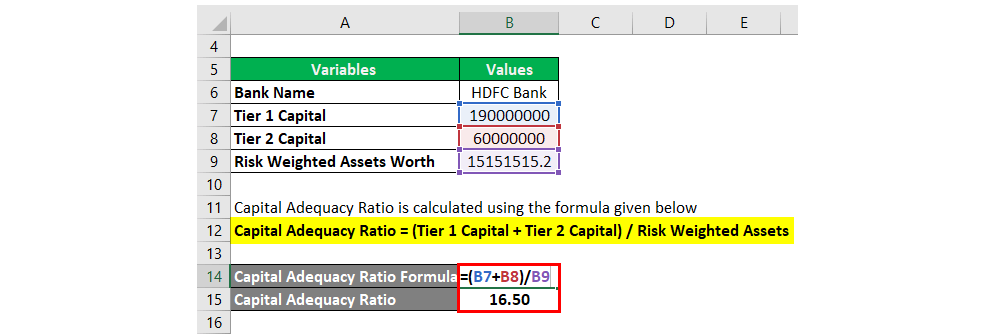

資本適足率的計算公式

資本適足率的計算公式

透過將銀行資本與風險加權資產進行對比,資本充足率反映了銀行在抵禦潛在損失方面的能力。它的計算公式為:資本充足率=銀行資本÷風險加權資產×100%,如上圖。此指標反映了銀行在面對市場波動和潛在風險時的財務穩健性,是監管機構用來評估銀行健康狀況的重要標準。

銀行資本分為三個主要層級:核心一級資本(CET1)、一級資本(Tier 1 Capital)和二級資本(Tier 2 Capital)。核心一級資本是最優質的資本,包括普通股和留存收益等,能夠在銀行面臨財務困難時提供最直接的緩衝。因此,核心一級資本的充足性直接影響銀行的風險承受能力和長期穩定性。

一級資本不僅包含核心一級資本,還包括其他優先股等,而二級資本則包括次級債務等,品質相對較低,主要在發生重大財務危機時作為附加的緩衝。透過這種多層次的資本結構,銀行可以更全面地應對各種風險,確保財務的穩健性與安全性。

風險加權資產是銀行根據資產風險等級加權後的總額。高風險資產如垃圾債券被賦予較高權重,低風險資產如國債則被賦予較低權重。這種加權方式有助於更準確地評估銀行的整體風險水平,確保其資本能夠應對潛在風險。

較高的資本充足率意味著銀行具備較強的風險承受能力,能夠更好地應對市場波動和潛在損失。充足的資本使銀行在經濟不確定性和金融市場動盪中能夠保持穩健的運營,從而提升其應對風險的能力。這樣的穩健表現增強了投資者和客戶的信心,使銀行在市場中更可靠,並能更有效地吸引投資和業務合作。

相反,較低的資本充足率可能表示銀行面臨較大的財務壓力,風險承受能力較弱。在這種情況下,銀行可能需要採取措施,例如增加資本或減少高風險資產,以提高其資本水準並確保其營運的穩定性。

例如,如果一家銀行的資產總額為1000萬元,其中包括800萬元的高風險資產(如垃圾債券)和200萬元的低風險資產(如國債)。若銀行的資本為200萬元,則資本充足率=200萬元÷800萬元=25%

25%這一水準通常表示銀行的資本充足率遠高於最低要求,顯示銀行在資本管理方面非常穩健,具備強大的風險承受能力和較高的安全邊際。它可以增強銀行在面對市場動盪或經濟下行時的抗風險能力,並提升其整體財務穩健性。

資本適足率越高越好嗎?

資本適足率越高越好嗎?

作為衡量銀行抗風險能力和財務穩健性的重要指標。一般而言,其較高意味著銀行有更強的能力吸收潛在的損失,保障存款人和投資者的利益。然而,資本充足率並非無限制地越高越好,需要在安全性和獲利性之間找到平衡。

在增強抗風險能力方面,它越高越有利。它使銀行能夠更有效地吸收潛在的信用損失,並積極應對貸款違約和市場波動。此外,該比率越高的銀行在經濟衰退和金融危機中展現出更強的韌性,進而降低破產風險。

而在提升市場信心方面,較高的資本充足率也能增強投資人和債權人的信任,因為這些銀行的財務狀況較為穩健。此外,在競爭激烈的市場中,其較高也可以成為吸引客戶和業務的競爭優勢。

同時,維持高於監理要求的資本充足率不僅能確保銀行合規經營,避免如限制分紅或業務擴張等監理限制,還能提供額外的緩衝空間,讓銀行在面對突發風險時擁有更大的操作靈活性。

但是在降低資金利用效率方面,過高的資本可能導致機會成本,因為這些資本未被投入到收益更高的貸款和投資中,從而降低了資金的使用效率。此外,資本過多也可能稀釋股東的投資報酬率(ROE),因為每單位資本所產生的收益減少。

而且,持有更多資本可能增加銀行的資本成本,因為股本的成本通常高於債務,這會導致整體獲利能力下降。此外,在利率市場化的環境中,過高的資本充足率可能使銀行在利率和費用的競爭中處於不利地位,從而削弱其市場競爭力。

同時,過度追求高資本充足率可能導致銀行資源配置不合理,使其在市場上表現過於保守,錯失支持實體經濟發展的機會。此外,這種策略可能使銀行業務結構偏向穩健,影響其實現長期策略目標的彈性與平衡性。

所以,銀行資本與風險加權資產間的比率並非越高越好。銀行應根據自身的風險偏好、市場環境和策略目標,合理定位資本水平,同時透過優化資產組合和提升風險管理能力,最大化資本的使用效率。靈活應對經濟週期和市場變化,動態調整資本策略,以在安全性和獲利性之間實現最佳平衡。

而投資人在評估銀行的投資價值時,也需綜合考慮它與獲利能力之間的平衡,而不是單純追求高資本充足率。雖然較高的資本能增強銀行的抗風險能力,但過高的資本水準可能會降低資金利用效率和獲利能力。因此,投資者應關注銀行如何在資本穩健性與收益成長之間實現有效平衡。

當然,雖然資本充足率並非越高越好,但它仍然是評估銀行財務健康的基本標準。如果它低於規定的最低限度,銀行可能面臨較大的財務風險,可能無法有效吸收潛在損失。這種情況將影響銀行的穩定性和營運能力,使其在經濟壓力或市場波動下更容易遭遇財務困難,甚至可能引發監管措施或限制。

資本適足率監理標準

資本充足率的監理標準主要由國際銀行業監理架構-巴塞爾協議(Basel Accords)所製定。巴塞爾協議旨在確保銀行維持足夠的資本以應對所承擔的風險,從而保護金融體系的整體穩定。透過這些標準,監理機構可以有效監控銀行的資本狀況,並降低系統性金融風險。

主要監理標準有:巴塞爾協議I,於1988年發布,是全球金融監理架構的開端。該協議最早提出了銀行需維持至少8%的資本充足率。這意味著銀行的資本必須至少佔其風險加權資產的8%,旨在確保銀行有足夠的資本儲備來吸收潛在的損失,從而增強金融體系的穩定性和抗風險能力。這項規定標誌著全球銀行業資本管理標準的首次統一,奠定了後續資本監管的基礎。

巴塞爾協議II,於2004年實施,建立在巴塞爾I的基礎上,引入了更為細化的風險評估標準。該協議不僅要求銀行繼續維持最低8%的資本充足率,還在此基礎上對信用風險、市場風險和操作風險進行了更精確的加權計算。透過引入複雜的風險測量方法和增強的監管要求,巴塞爾II旨在提高銀行風險管理的準確性和有效性,從而進一步強化銀行體系的穩健性和穩定性。

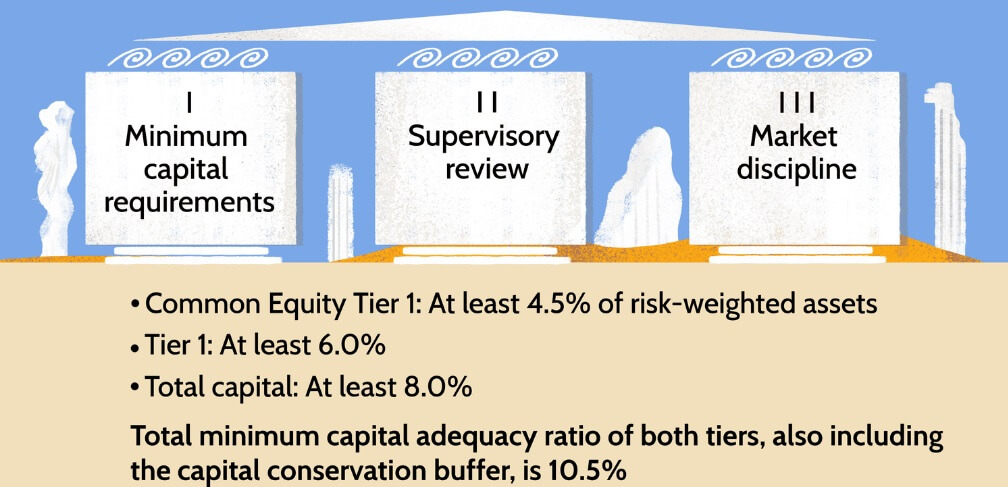

巴塞爾協議III,在2009年金融危機後出台,對銀行資本要求進行了顯著提升。除了維持最低8%的要求外,該協議引入了更高的資本標準和更嚴格的流動性管理要求,以增強銀行體系的抗風險能力。透過要求更高品質的資本和增加流動性覆蓋比率,巴塞爾III旨在提高銀行對經濟衝擊的抵禦能力,防止未來金融危機的發生。

同時也要求銀行的核心一級資本(主要包括普通股和留存收益)必須至少佔其風險加權資產的4.5%。此外,一級資本充足率則要求包括核心一級資本和額外的一級資本(如優先股),必須至少佔風險加權資產的6%。這些標準確保銀行擁有足夠的高品質資本來吸收潛在損失,並增強其整體穩健性和抗風險能力。

此外,協議還要求銀行在滿足最低8%的資本充足率基礎上,額外維持2.5%的資本緩衝。這項要求旨在增強銀行應對經濟不確定性和金融壓力的能力,使銀行在經濟下行或市場波動時仍能維持穩健營運。資本緩衝為銀行提供額外的資本儲備,以吸收可能的損失,保護其穩定性和持續營運。

反週期資本緩衝這項規定,則允許監理機關在經濟繁榮時期要求銀行維持額外的資本儲備。它的要求通常在0%到2.5%之間,根據經濟狀況和金融體系穩定性調整,確保銀行在經濟下行時具有足夠的資本以吸收損失和維持穩定營運。這項措施旨在增強銀行在經濟週期波動中的穩健性,以應對潛在的經濟衰退風險。

槓桿比率要求是巴塞爾協議III引進的重要指標,規定銀行必須維持至少3%的槓桿比率。這意味著銀行的資本相對於其全部資產的比例不得低於3%。此要求旨在限制銀行的槓桿使用,防止過度借貸,從而增強金融系統的穩定性,確保銀行在資產負債表擴張時仍能保持足夠的資本以應對潛在風險。

雖然巴塞爾協議提供了全球範圍的監管標準,但各國監管機構可根據本國經濟狀況和金融體系特點,設定更高的資本要求。例如,中國要求商業銀行維持至少11.5%的資本充足率,這包括了額外的緩衝要求,以確保金融體系的穩定性和銀行的抗風險能力。

在其他地區,如歐盟和美國,銀行監理機構也會根據銀行的規模、系統重要性及其他因素設定不同的資本充足率要求。這些要求可能高於巴塞爾協議III的最低標準,以因應本國特有的金融風險和經濟條件,從而保障金融穩定和保護投資者利益。

這些資本充足率監管標準旨在確保銀行擁有足夠的資本,以應對經濟不確定性和市場波動,從而降低金融危機風險,保護存款人並維護金融體系的穩定性。透過這些措施,監管機構增強銀行的抗風險能力,防止系統性風險的擴散。

| 類別 | 影響 | 監管標準 | 最低標準 |

| 風險承受能力 | 其充足提升風險緩衝能力。 | 巴塞爾協議I | 至少8%。 |

| 放款和投資 | 低則限制,高則提供更多空間。 | 巴塞爾協議II | 8%基礎上,引進風險評估標準。 |

| 市場信心 | 提升投資者信任和市場競爭力。 | 巴塞爾協議III | 核心一級資本4.5%,一級資本6%,總資本8% + 2.5%緩衝。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。