摘要:

摘要:

保證金是金融市場關鍵工具,用於保證交易履行和風險管理,應用於股票和期貨市場,其中股票市場用槓桿放大收益但風險較小,期貨市場高槓桿性要求更嚴格資金管理。

在金融市場上,保證金是交易者進行槓桿交易和履行合約義務的關鍵工具。作為預存款的資金保障,既確保了交易的順利進行,也有助於交易者管理潛在的市場風險。無論是股票市場還是期貨市場,其使用和管理方式都是不同的,其核心功能和規則對於交易策略和風險控制非常重要。本文將討論其定義及其在金融交易中的作用,比較兩種帳戶的差異,分析其規則,並分析其在股票和期貨市場的應用差異。透過對這些方面的全面了解,投資人可以更好地掌握其運作機制,從而在金融交易中做出更明智的決策。

保證金是什麼意思?

保證金是交易者在金融交易中為保證合約或交易義務的履行而需要預先存入的一定金額的款項。作為擔保,保證交易者能夠承擔可能的損失或履行合約條款。它用於確保交易的性能,管理交易風險,並允許交易者用更少的錢控制更大的交易。這種槓桿效應可以放大利潤潛力,但也增加了風險。

交易開始時,交易者需要存入一定的初始保證金,這是入場的條件。為了維持部位,交易者需要維持最低帳戶餘額,即維持資金。如果帳戶餘額低於這一水平,交易者需要將其追回,以避免強制平倉。

資金比例是在總交易金額中的比例。例如,如果比率是10%,交易者需要存入交易總額的10%的資金。它允許交易者用更少的錢控制更大的交易,從而放大了利潤潛力,但也增加了風險。如果市場波動不利於交易者,其要求可能會提高,導致交易者需要回收資金。

保證金帳戶和現金帳戶的區別

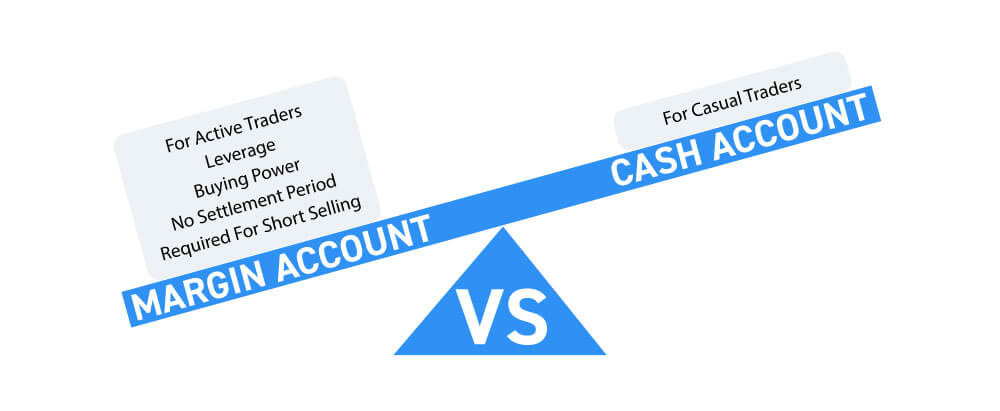

保證金帳戶(信用帳戶)和現金帳戶有幾個關鍵區別,主要體現在交易資金來源、槓桿使用、做空能力、交易週期和可交易品種等。首先,現金帳戶的交易資金來源僅限於帳戶中已有的現金,投資者只能使用自有資金進行交易,不能藉入資金或證券。在保證金帳戶中,投資人可以從券商借入資金和證券,並利用槓桿進行交易,這為他們提供了更大的投資彈性。

其次,在槓桿和融資方面,現金帳戶無法提供槓桿功能,投資人只能用自己的資金進行交易,風險較小。然而,信用帳戶允許投資者利用槓桿,透過借入資金進行更大規模的投資,但同時也需要支付相應的資金,這意味著投資者承擔更高的風險。

在做空能力方面,現金帳戶通常不允許投資者直接做空股票,但可以透過購買反向ETF等工具間接做空股票。保證金帳戶提供做空功能,投資者可以藉入股票進行賣空,但需要支付並承擔一定的費用。

在交易週期方面,現金帳戶受T+2規則限制,即每筆交易需要等待結算完成後才能進行下一筆交易,這可能會影響投資者的流動性。相比之下,信用帳戶不受此限制,允許投資者進行日內交易,提供了更高的交易頻率和靈活性。

最後,現金帳戶的交易品種受到限制,不能交易槓桿的金融衍生品,如期貨選擇權等。信用帳戶允許投資者交易這些高風險、高回報的金融工具進一步增加了投資的多樣性和潛在收益。

一般來說,現金帳戶適合風險偏好較低的傳統投資者,操作相對簡單,風險較小。保證金帳戶適合有經驗的活躍投資者雖然它們提供了更高的靈活性和潛在的好處,但它們也需要小心地管理槓桿和風險。

保證金的規則

保證金規則是金融市場中的一系列要求和規範,以確保交易者在進行交易時遵循。這些規則的主要目標是維持市場穩定、控制風險,並保護各方利益。

在開立新的交易部位時,交易者通常需要存入一筆初始資金,這是抵禦市場風險的基本緩衝。其比例通常由交易所或經紀商設定,取決於交易資產的波動性和風險程度。這筆資金保證交易者有足夠的資金來應對潛在的市場波動,避免因資金不足而導致的強制平倉風險。

在交易過程中,交易者必須維持一定的帳戶餘額,即維持保證金。如果市場價格變動導致帳戶餘額低於資金要求,交易者需要立即追回,使帳戶恢復到規定水準。這項要求可確保交易者即使在市場出現不利變化的情況下,仍能支撐自己的頭寸,避免因短缺而造成進一步的損失。

當帳戶餘額低於水平資金要求時,經紀商通常會發出追繳通知。這份通知要求交易員在規定時間內補充資金,否則將面臨強制平倉的風險。如果交易者未能及時追加資金,或市場價格進一步下跌,帳戶資金遠低於資金水平,經紀商可以採取強制平倉措施。此舉旨在防止帳戶陷入負平衡,進一步降低券商和交易員雙方的風險。

此外,隔夜交易通常有不同的要求。由於持有時間延長,市場風險增加,因此可能需要更高的維護資金。這是為了因應隔夜市場波動可能帶來的額外風險。

在一定的市場條件下,交易所或經紀商可以根據資金的波動性調整比例。例如,當市場波動加劇時,該比率可能會提高,以應對潛在的風險。此外,在淨資本的計算中,允許一些經紀商抵消不同交易的需求。這通常適用於對沖或持有不同資產組合的帳戶,使整體需求更加靈活。

一般來說,其規則旨在確保交易者能夠有效管理槓桿交易中的風險,維護帳戶的穩定,避免過度投機導致的市場波動。透過這些規則,市場參與者可以在確保資金安全的同時,維護市場的公平和秩序。

保證金在股票和期貨市場的差異

在股票市場上,通常指投資者在使用借入資金購買股票時所需的初始支付金額。這部分資金歸投資者所有,通常佔股票購買總額的50%,這意味著投資者可以透過槓桿放大投資收益,但也增加了風險。在期貨市場上就不一樣了,是交易者為了確保期貨合約的履行而需要存入的錢。與股票不同,期貨市場的保證金不是藉來的,而是用於交易的訂金。由於期貨交易的高槓桿,通常只佔總合約價值的一小部分,一般在5%至10%之間。

在股票市場中,初始保證金是投資者在購買股票時需要支付的最低金額。維持資金就是帳戶中的資金餘額必須保持在一定水平以上如果低於這個水平,投資者可能會收到追回通知,要求補充資金。在期貨市場上,初始金額是開立期貨合約時必須繳納的金額,維持保證金是持有合約期間帳戶資金必須維持的水準。一旦資金餘額低於橫向資金,交易者必須追回。

股市的波動性比較低,所以回溫的情況比較少見只有在股價大幅波動或槓桿率過高的情況下,才能引發回收的需求。期貨市場因其高槓桿和價格波動性而更為常見。交易者需要密切注意市場趨勢一旦市場價格對他們的頭寸不利,他們可能需要立即追回,否則他們可能面臨強制平倉的風險。

在帳戶和資金管理方面,股票市場的帳戶允許投資者進行槓桿交易,但要注意風險管理。如果帳戶中的資金不足以維持最低資金要求,投資者需要及時追加資金,以免被強制平倉。在期貨市場,由於高槓桿,資金管理尤其關鍵,交易員必須持續監控市場,確保帳戶資金始終符合要求,否則很快就會面臨被追回或強制平倉的風險。

股票和期貨市場的保證金要求也受到不同法規的約束。在股票市場,要求通常由金融監管機構制定,經紀商可能會要求更高的資金以降低風險。期貨市場的要求由期貨交易所和監管機構制定,並將根據市場波動和合約類型進行調整。

股市的清算一般在交易日後兩天完成(T+2),投資人清算結束後,進行資本狀況調整。期貨市場的每日結算制度要求每日調整帳戶以反映合約價值的變化,這使得資金管理更具動態性。

從上述比較可以看出,股票和期貨市場的保證金要求在於風險管理、在資金使用和監管要求上有顯著差異。由於其高槓桿性,投資者需要更嚴格的風險控制和資金管理,以應對市場波動帶來的回收壓力。

總的來說,它在金融市場中起著至關重要的作用,無論是在股票市場還是期貨市場。它不僅是交易者履行合約義務的保證,也是有效的風險管理工具。保證金帳戶和現金帳戶的區別在於槓桿的使用和交易的靈活性,而其規則保證了市場的穩定性和交易的公平性。在股票和期貨市場上,雖然在應用上有相似之處,但都是用在槓桿上、風險管理和監管要求有很大的不同。

了解其基本概念及其在不同市場中的作用,將有助於投資者制定更合理的交易策略,優化資金使用,有效管理交易風險。透過謹慎管理保證金,投資人不僅可以更好地控制潛在的市場風險,還可以在瞬息萬變的金融市場中獲得更多的投資機會。在實際操作中,投資人應根據市場環境和個人風險承受能力靈活調整策略,以實現長期穩定的投資目標。

| 類別 | 定義 | 特點 | 股票市場 | 期貨市場 |

| 概念 | 預存資金,確保履行合約 | 提供槓桿,增加風險 | 買股票需初始資金 | 開期貨合約需資金 |

| 保證金帳戶 | 可藉入資金,使用槓桿 | 靈活,高風險 | 高槓桿,高風險 | 高槓桿,高風險 |

| 現金帳戶 | 僅用自有資金 | 無槓桿,低風險 | 僅用自有資金 | 無法做期貨交易 |

| 規則 | 初始及維持資金,追繳通知 | 確保資金充足 | 比例佔50% | 比例佔5%-10% |

| 市場波動 | 股票波動小,追繳少 | 清算T+2 | 波動大,每日結算 | 波動大,每日結算 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

標普500指數K線圖清楚反映市場波動與趨勢變化,結合多項技術指標深入分析,幫助投資人精確掌握時機,制定更科學有效的短期與長期投資策略。

2025年06月21日

台積電期貨夜盤作為重要交易管道,其活躍表現反映投資人對台積電2025年業績及技術領先的關注,推動股價及衍生性商品交易活躍,帶來多元投資機會與風險管理策略。

2025年06月21日