摘要:

摘要:

看漲期權賦予持有者在到期前以指定價格購買標的資產的權利。買方支付權利金,期望價格上漲以低價買入獲利。賣方收取權利金,期望價格不變或下跌以不被行使獲利。

在股票交易中,我們常面臨市場的單調挑戰。幸運的是,透過引入選擇權策略,特別是看漲期權(Call Option),可以為投資增添靈活性和獲利機會。它不僅幫助我們在市場上漲時獲利,還能在某種程度上對沖風險。接下來,我們將深入探討看漲期權及其買賣的獲利方式,看看如何利用它來優化投資策略,實現更穩健的投資效益。

看漲期權是什麼意思?

看漲期權是什麼意思?

它是一種金融合約,賦予持有人在特定到期日之前,以預定價格(執行價)購買特定資產(如股票)的權利。持有人有權在到期日之前以執行價購買資產,但沒有義務必須這樣做。而賣方則承擔義務,如果買方決定行使權利,賣方必須以執行價出售資產。

也就是說,看漲期權的持有者擁有在未來某個特定時間之前,以預定的執行價格購買資產(如股票)的權利。雖然這種權利賦予了持有人在市場條件對他們有利時以較低價格買入資產的機會,但持有人並未被強制要求必須執行這項權利。

如果市場價格高於執行價格,持有者可以行使該權利,以較低的價格購買資產,從而獲利;如果市場價格低於執行價格,持有者可以選擇不行使該權利,最大損失僅為購買選擇權時支付的費用(選擇權費)。

簡單來說,看漲期權就像是餐廳發放的券,讓你在未來某個時間以特定價格購買牛排。這裡的「特定價格」就是選擇權的執行價格,而「未來某個時間」即選擇權的到期日。在選擇權市場中,這種權利是有成本的,稱為選擇權費。

執行價格(或行使價)是指選擇權持有者在未來可以以此價格購買標的資產的價格。通常,如果市場價格高於執行價格,持有者會選擇行使選擇權,因為這樣他們可以以低於市場價格的價格買入資產,從而獲取潛在的利潤。

如果市場價格高於執行價格,持有者可以行使權利,以較低的價格購買資產,從中獲利;而如果市場價格低於執行價格,持有者則可以選擇不行使權利,最大損失僅限於購買選擇權時支付的費用(即選擇權費)。

同時,它還有一個固定的到期日,持有者必須在該日期或之前決定是否要行使選擇權。在此期限內,持有者可以選擇以執行價格購買標的資產,或選擇不行使選擇權,此時損失為支付的權利金。

為了獲得看漲期權,買方需要支付一筆稱為選擇權費或權利金的費用。這筆費用是為獲取在未來某個時間以執行價格購買標的資產的權利而支付的,無論選擇權是否行使,這筆費用都必須支付。選擇權費限制了買方的最大損失,同時提供了從標的資產價格上漲中獲利的潛力。

假設購買了一份看漲期權,允許在三個月後以50美元的價格購買一股股票。如果三個月後該股票的市價漲到了60美元,就可以50美元的價格買進這檔股票,然後再以市價60美元賣出,獲得10美元的利潤(扣除選擇權費)。如果市場價格低於50美元,則可選擇不行使選擇權,損失僅為最初支付的選擇權費。

當投資者預期標的資產價格將上漲時,他們可以透過購買看漲期權來獲利,而無需實際購買該資產。這樣投資者就可以在資產價格上升時,以預定的執行價格購買資產,以實現收益。這種策略允許投資者在不直接承擔資產持有成本的情況下,從資產價格上漲中獲益。

當持有大量現金的投資人擔心錯失投資機會時,可以購買看漲期權來鎖定預定的購買價格,來對沖潛在的價格上漲風險。這樣即使市場價格上漲,他們仍能以較低的執行價格購買標的資產,從而避免因市場上漲帶來的損失,並保留進一步獲利的機會。

總之,看漲期權是期權市場的重要組成部分,它允許投資者以相對較低的成本獲得潛在的高回報。透過這種工具,投資者能夠在市場波動中有效地控制風險,並在標的資產價格上漲時實現盈利。

看漲期權多頭和空頭

看漲期權多頭和空頭

在看漲期權交易中,多頭(Long Call)和空頭(Short Call)代表了選擇權買方和賣方的不同交易立場,形成了選擇權交易中的兩種主要策略。兩者在風險、收益以及操作方式上的顯著差異使其在投資策略中扮演不同的角色。

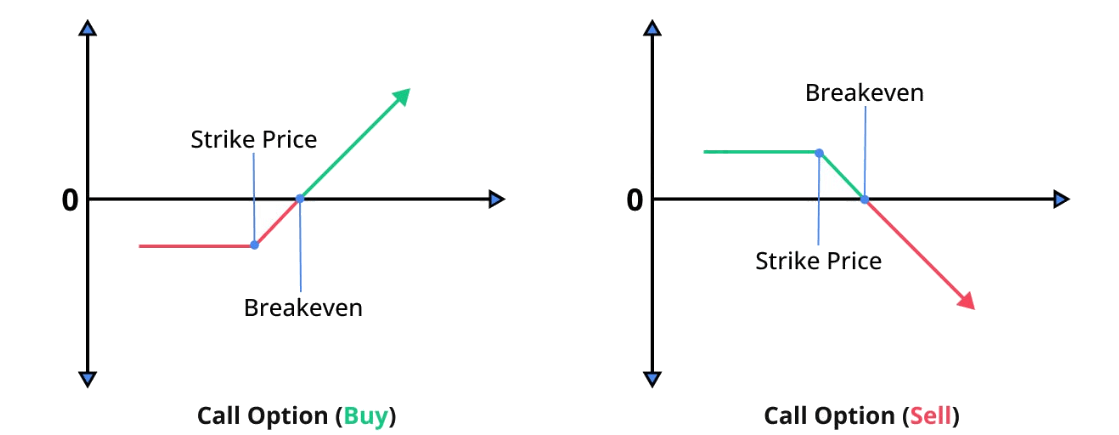

看漲期權多頭是指買進看漲期權的一方,即選擇權的買方。此策略賦予持有者在選擇權到期日或之前,以固定的執行價格購買標的資產的權利,但並未強制執行。這意味著,多頭可以在市場價格高於執行價格時選擇行使選擇權,從而以較低的執行價格購買資產,並從中獲利。

投資者通常在預期標的資產價格將上漲時採用此策略,希望透過購買它在價格上漲時獲得額外收益。這種方式允許投資者在不實際購買資產的情況下,透過市場價格和執行價格之間的差價獲取潛在利潤,從而充分利用價格波動帶來的投資機會。

這種交易方式具有理論上無限的利潤潛力,因為標的資產的價格可以不斷上漲,理論上沒有上限。實際利潤的計算公式為:實際利潤=(市場價格-執行價格)-選擇權費。隨著標的資產價格的不斷上漲,潛在的利潤也會不斷增加,因此投資者可以從資產價格的上漲中獲得不受限制的收益。

同時,這種交易方式也具備有限的風險特性,這為投資者提供了有效的保護。即使市場走勢不如預期,投資人的最大損失也僅限於初期投入的選擇權費。若選擇權到期時市價低於執行價格,導致選擇權沒有行使價值,多頭將無法獲利,但損失僅限於所支付的選擇權費用。這種風險限制使得投資人能夠在控制損失的同時,充分掌握價格上漲所帶來的潛在利益。

例:假設以每股2美元的價格購買了一份看漲期權,該期權允許在三個月後以50美元的價格購買一股股票。如果三個月後股票價格漲至60美元,行使選擇權以50美元買入並以60美元賣出,每股賺取10美元(減去2美元的選擇權費,淨收益為8美元)。如果股票價格未上漲到50美元以上,可以選擇不行使選擇權,最大損失為2美元的選擇權費。

看漲期權空頭是指賣出看漲期權的一方,也就是選擇權的賣方。作為空頭,賣出選擇權時會收到選擇權費,並承諾在選擇權到期時以執行價格將標的資產出售給買方。若買方行使選擇權,必須以執行價格出售資產。這種策略通常用於預期標的資產價格不會上漲到執行價格以上,從而賺取選擇權費作為收益。

當投資人認為標的資產價格不會顯著上漲或會下跌,就會透過賣出選擇權來獲得選擇權費。如果標的資產價格維持在或低於執行價格,選擇權將不會被行使,賣方可以保留選擇權費作為利潤。然而,若市場價格大幅上漲,賣方將面臨較高的風險和潛在的無限損失。

這種交易方式面臨理論上無限的風險,因為標的資產的價格可以無限上漲。若標的資產價格大幅上升,賣方必須以低於市場價格的執行價格出售資產,這可能導致巨額虧損。由於市場價格沒有上限,賣方的損失也可能無限擴大,特別是當標的資產價格遠高於執行價格時,損失將直接增加。

它的最大利潤是選擇權費(權利金),即賣方在賣出選擇權時所收到的費用。這筆費用代表了空頭能夠獲得的最大收益。如果選擇權到期時標的資產價格未超過執行價格,選擇權將失去內在價值,賣方可以保留選擇權費用作為利潤。

例:假設以每股2美元的價格賣出了一份看漲期權,該選擇權的執行價格為50美元。如果到期時股票價格未超過50美元,買方不會行使選擇權,賺取了2美元的選擇權費。如果股票價格漲到60美元,買方會行使選擇權,必須以50美元的價格出售股票,即使市價為60美元,損失為10美元(減去2美元的選擇權費,淨損失為8美元)。

總之,這兩種策略反映了不同的市場預期和風險承受能力。看漲期權多頭期望標的資產價格上漲,以行使選擇權獲得無限收益,同時風險僅限於選擇權費用。相對地,空頭期望價格保持不變或下跌,以賺取期權費,但面臨理論上無限的風險。

看漲期權怎麼獲利

看漲期權怎麼獲利

根據不同的交易方式,看漲期權的獲利方式主要取決於標的資產的市場價格與選擇權的執行價格之間的關係。不同的市場價格水準決定了買方和賣方的實際利潤或虧損,從而影響他們的投資收益。

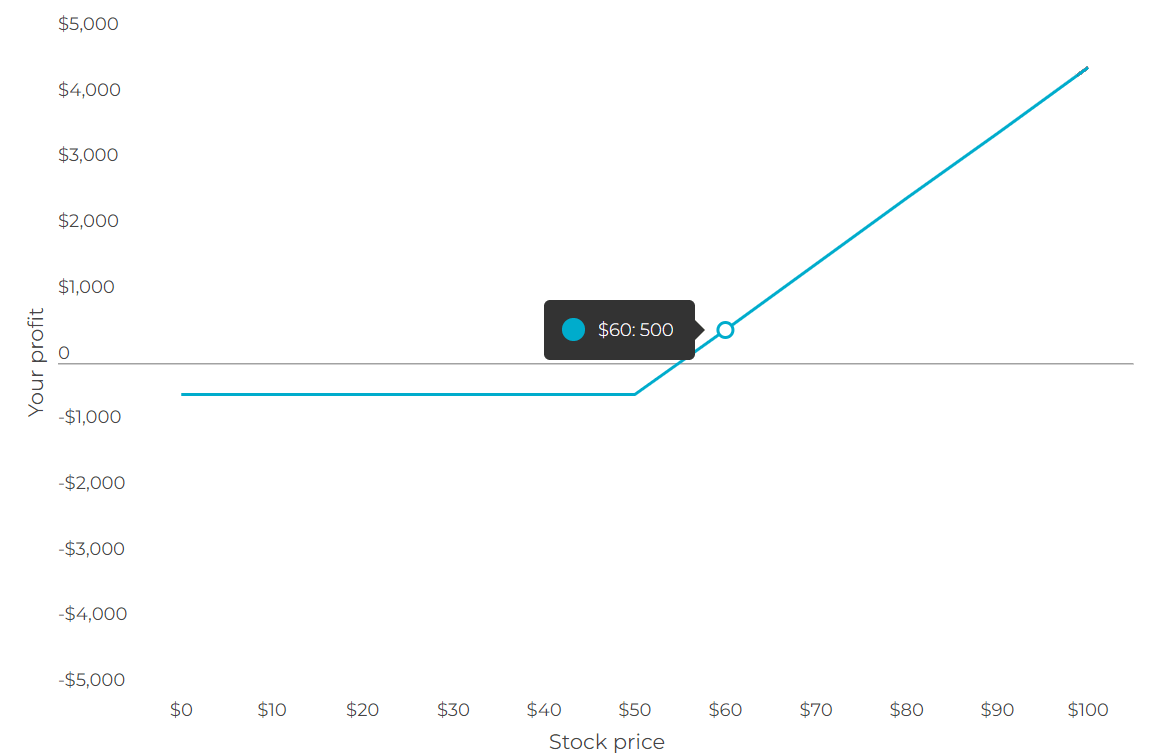

若是買入看漲期權,利潤計算方式為:淨利=(市價-執行價格)-選擇權費。市場價格是選擇權到期時標的資產的市場價格,執行價格是選擇權合約中規定的購買價格,而選擇權費是購買選擇權時支付的費用。

當市場價格高於執行價格時,可以透過行使選擇權,以較低的執行價格購買標的資產,並在市場上以較高的市場價格賣出,從而獲得利潤。例如,如果執行價格為50美元,市場價格為70美元,且選擇權費為5美元,那麼淨利將是15美元(即市場價格70美元減去執行價格50美元,再減去選擇權費5美元) 。

當市場價格等於執行價格時,看漲期權不會被行使,因為行使選擇權並沒有帶來額外的利潤。在這種情況下,損失僅限於選擇權費用。例如,如果執行價格和市場價格均為50美元,而選擇權費為5美元,那麼淨損失將是5美元,即選擇權費。

當市場價格低於執行價格時,投資人一般不會行使看漲期權,因為以市場價格購買資產較划算。在這種情況下,最大損失僅限於選擇權費用。例如,如果執行價格為50美元,而市場價格為40美元,選擇權費為5美元,則淨損失為5美元,即選擇權費。

損益平衡點是選擇權策略中關鍵的概念,它表示選擇權交易中損益的平衡位置。在看漲期權的情況下,損益平衡點等於執行價格加上選擇權費。這意味著,當市場價格超過這個平衡點時,就開始實現獲利。

例如,如果執行價格為50美元,選擇權費為5美元,那麼損益平衡點為55美元。當市場價格超過55美元時,將從交易中獲得利潤。如上圖所示,當價格為60美元時,投資者收益500美元。這個平衡點幫助投資者判斷選擇權的獲利起點,並評估潛在的投資報酬率。

而如果是賣出看漲期權,這時的最大利潤等於選擇權費(權利金),這是投資人在賣出時收到的費用。若選擇權到期時市場價格低於或等於執行價格,選擇權將不會被行使,賣方可以保留選擇權費用作為利潤。

如果市場價格高於執行價格,買方可能會行使選擇權。需要以執行價格出售標的資產,而市場價格更高,從而面臨虧損。最大虧損理論上是無限的,因為市場價格可以無限上漲。計算方式:最大虧損為(市場價格-執行價格)-選擇權費。

此交易的損益平衡點是透過計算公式:執行價格+選擇權費用得出的。在這一物價水準上,賣方的總損益為零。如果市場價格超過這個損益平衡點,賣方開始面臨虧損;而如果市場價格低於這一點,賣方則能夠保留選擇權費用作為利潤。

假設以每股5美元的選擇權費賣出一份看漲期權,執行價格為50美元。在這種情況下,最大利潤是5美元,也就是你收到的選擇權費。損益平衡點為55美元(執行價格50美元+選擇權費5美元),在這一點上,損益為零。

如果市場價格漲到100美元,投資者需要以50美元的執行價格出售資產,此時的最大虧損為45美元(100美元-50美元-5美元)。透過計算實際市場價格、執行價格和選擇權費,可以確定實際利潤或虧損。

因此,買入看漲期權的獲利依賴於標的資產價格的上漲。透過計算市場價格與執行價格之間的差額,再扣除選擇權費,得出實際淨利。賣出看的獲利則依賴於收取選擇權費,並希望標的資產價格不超過執行價格,從而保留選擇權費作為固定收益。

| 專案 | 買入 | 賣出 |

| 權利 | 以指定價格買入標的資產的權利 | 收取權利金,承擔被行使的義務 |

| 成本 | 支付權利金 | 收取權利金 |

| 獲利方式 | 資產價格漲至高於行使價時獲利 | 價格不變或下跌時不被行使獲利 |

| 風險 | 權利金可能全部損失 | 價格上漲超出行使價的潛在損失 |

| 目標 | 預期價格上漲 | 預期價格維持不變或下跌 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。