摘要:

摘要:

混合型基金在全球化背景下提供了多樣化投資機會,但也面臨市場波動和政策不確定性等挑戰,投資人需透過動態配置和有效風險管理優化回報。

混合型基金是將許多投資者的資金分配在股票市場、貨幣市場和債券中,以期獲得相對較高的回報率,同時保持一定的安全性。作為一個多元化的投資工具,從全球角度為投資者提供了廣泛的投資機會,但也帶來了新的挑戰。本文將探討混合型基金在全球化背景下的投資機會和挑戰,以及如何在複雜的國際環境中製定有效的投資策略。

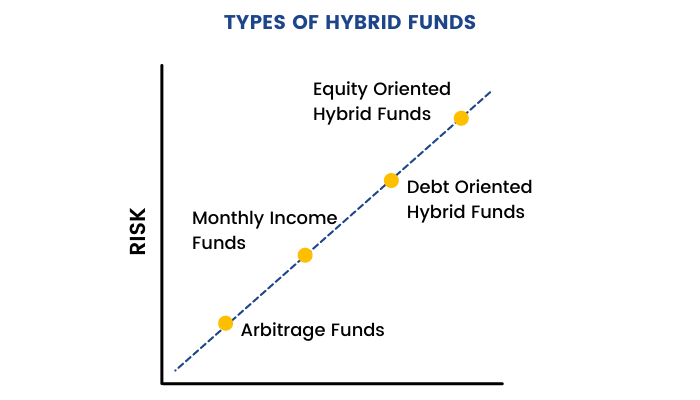

混合型基金的類型

保守型基金主要目標是保護資本安全,將最多35%的資金投資於股票市場,其餘部分投向債券和貨幣市場工具,適合風險承受能力較低的投資者,回報穩定但通常較低。穩健型基金追求穩健回報並兼顧風險控制,通常將40%至60%的資金投資於股票市場,適合希望在追求適度增長的同時控制風險的投資者,其回報比保守型基金高,但風險相對較低。

成長型基金專注於資本的快速增值,通常將60%至80%的資金投資於股票市場,適合願意承擔較高風險以追求更高回報的投資者,其回報潛力較大但風險也較高。靈活型基金賦予基金經理人較大的操作空間,股票投資比例在30%至90%之間,根據市場狀況進行靈活調整,適合需要動態調整投資策略以適應市場變化的投資者,提供較高的靈活性和適應性。

混合型基金的投資機會

從全球來看,混合型基金的投資機會主要體現在區域經濟成長潛力、多元化資產配置、貨幣和利率週期的差異與新興市場的改革和發展。

不同地區的經濟成長速度和產業發展潛力不同,透過全球資產配置,它可以在經濟快速成長的地區或產業中尋找投資機會。例如,亞洲新興市場國家的快速城市化和技術創新為投資者提供了高成長潛力的股票投資機會,而歐美發達市場在債券市場表現穩定,適合作為風險對沖工具。這種全球資產配置使投資者能夠最大限度地提高投資組合回報,同時降低單一市場的系統性風險。

透過在不同國家和地區分散投資,全球混合基金進一步降低了市場風險。投資人可以用這些資金收購全球的優質資產,例如美國科技股、日本的政府公債、歐洲的藍籌股等,建構更穩定的投資組合。這種多元化的資產配置不僅有助於降低地區經濟波動的影響,也為投資者提供了在全球尋找優質資產的機會。

此外,世界各地的貨幣政策和利率週期通常不同步,混合基金可以利用這些差異,透過調整債券和股票的比例來應對不同的市場環境。例如,在美國升息週期中,該基金可能會增持歐洲和日本債券,從而降低升息帶來的風險;當美國降息時,本基金可能會增加投資美股的比例,以獲取更高的回報。透過這種靈活的調整,混合型基金可以在全球範圍內優化資產配置,充分利用不同市場條件下的投資機會。

新興市場國家正在逐步推動經濟結構調整和市場開放,這為投資者提供了長期成長機會。透過投資這些市場的債券和股票,混合基金可以捕捉這些國家經濟轉型帶來的收益,同時分散已開發市場可能存在的風險。

例如,一些新興市場正在建立基礎設施、數位轉型取得顯著進展,不僅為國內經濟發展注入了動力,也為全球投資者帶來了潛在的高回報機會。隨著這些國家市場的逐漸成熟和開放,混合型基金可以更深入地參與其中,從而在全球範圍內實現更廣泛的資產配置和風險分散。

在全球化背景下,混合基金的這些投資機會為投資者提供了多樣化的選擇,使他們能夠在不同的市場條件下實現資產增值。但是,投資人在利用這些機會的同時,也需要考慮相應的風險管理策略,以確保投資組合的穩定性和長期可持續性。

混合型基金的投資挑戰

從全球範圍來看,混合型基金的投資挑戰主要體現在市場波動和相關性增強、匯率風險、政治和政策的不確定性、法律和監管風險,以及管理成本和資訊不對稱。

隨著全球市場的互聯性越來越強,市場之間的相關性也越來越大,例如金融危機等全球性事件、疫情或地緣政治衝突可能導致主要市場同步波動,進而影響混合基金的整體表現。基金經理人需要更複雜的風險管理策略來應對這項挑戰。

匯率波動是國際市場投資中不可忽視的因素混合型基金在不同國家之間配置資產時,匯率波動可能會對投資報酬率產生重大影響。為了規避這種風險,基金經理人通常會採取對沖策略,但這也增加了營運的複雜性和成本。

全球投資也受到各國政治和政策變化的影響。貿易政策、制裁措施、稅收政策和監管環境的變化可能會對混合基金的投資產生負面影響,尤其是在新興市場,那裡的政治風險很高,可能會影響投資者對這些市場的長期信心。

此外,不同國家有不同的法律和監管框架,跨國投資可能面臨合規風險。一些國家可能會突然改變其外國投資限制政策或引入新的稅收,這可能會影響基金的投資回報。因此,基金經理人需要密切注意各地的政策變化,並及時調整投資策略。

跨國投資也涉及大量的市場調查、合法合規和貨幣對沖會導致更高的管理成本。同時,由於資訊不對稱,基金經理人可能難以及時獲得部分市場的關鍵數據,進而影響投資決策的準確性。這些挑戰要求基金經理人在全球範圍內加強資訊網路的建設,以確保決策過程中數據的準確性和及時性。

總的來說,雖然從全球角度來看混合型基金投資充滿挑戰,但透過謹慎的風險管理,、憑藉有效的對沖策略和對全球政治經濟狀況的深刻理解,基金經理人可以在全球市場上獲得長期穩定的回報。

混合型基金應對挑戰的策略

為因應全球投資挑戰,混合基金應採用多層次策略來管理風險和優化報酬。首先,動態資產配置是關鍵。面對全球市場波動,混合型基金應根據市場環境靈活調整股票、債券對其他資產的比率。這種靈活性不僅有助於捕捉不同市場的投資機會,還可以在市場波動時提供一定的緩衝,保護投資組合免受劇烈波動的影響。

其次,多元化和對沖策略同樣重要。透過分散投資於多個國家和不同的資產類別,混合型基金可以有效降低單一市場或資產類別所帶來的風險。特別是在全球市場相關性日益增加的背景下,投資多樣化有助於平衡區域風險。

此外,對沖策略,如利用衍生性商品對沖匯率和利率風險,可以進一步保護投資組合的價值,減少外部環境變化對投資收益的影響。

最後,加強風險管理和資訊取得非常重要。基金經理人應建立健全的風險管理體系,尤其是在處理跨國投資政策方面、在處理匯率和市場風險時,你需要有預見性和反應能力。此外,建立全球資訊取得網絡,確保隨時了解當地市場的最新動態,是製定有效投資策略的關鍵。透過多通路、透過多層次的資訊收集,基金經理人可以更精確地掌握市場趨勢,快速調整投資策略,進而在複雜的國際市場環境中保持競爭優勢。

綜上所述,透過動態資產配置、透過將多元化投資與對沖策略結合,加強風險管理和資訊獲取,混合型基金可以在全球市場上更有效地應對投資挑戰,獲得穩定的長期回報。

從全球角度來看,混合型基金提供了豐富的投資機會,但也伴隨著許多挑戰。透過有效的資產配置、透過風險管理和避險策略,投資者可以在全球金融市場的複雜環境中獲得長期穩定的回報。隨著全球經濟的持續發展和金融市場的進一步一體化,將在全球投資中發揮越來越重要的作用。

| 類別 | 投資機會 | 挑戰 | 因應策略 |

| 區域經濟 | 區域經濟成長(如亞洲新興市場) | 市場波動和相關性增強 | 動態調整資產配置 |

| 資產配置 | 全球資產多元化(如美國科技股、歐洲公債) | 匯率風險 | 多元化投資並對沖匯率風險 |

| 貨幣和利率 | 利用貨幣和利率差異(如昇息週期) | 政治和政策不確定性 | 使用對沖工具對沖風險 |

| 新興市場 | 新興市場改革與發展 | 法律和監管風險 | 加強風險管理,關注政策變化 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

期指是一種以股票指數為標的的期貨合約,既可用於投機也可用於避險,具備高槓桿和雙向交易特性,流動性強但風險較大,需要投資者謹慎操作與風險管理。

2025年08月10日

P/C Ratio指標是用來衡量市場情緒強弱的關鍵指標,透過買賣權比例的變化,幫助投資人判斷行情走勢與潛在轉折點,並搭配其他工具提升判斷準確度。

2025年08月10日