摘要:

摘要:

週五晚上8點30分,美國勞工部將公佈7月份非農就業人數和失業率。 現時,所有人的注意力都集中在週五的美國就業報告上。 在惠譽下調美國信用評級引發市場避險反應後,市場重新關注美聯儲的政策,這導致美元和長期債券收益率飆升。

“不祥之兆”依舊環繞! 今晚非農恐出現意外? 美元修正潜力很高! 黃金空頭火力今晚會否猛增?

週五晚8點30分,美國勞工部將公佈7月非農就業人數及失業率,現時市場預計7月非農就業人數將新增22萬人,增速較前值的新增22.9萬人有所放緩; 失業率則仍與上月持平,穩定在3.6%。

現時,所有人的目光都正緊盯著週五的美國就業報告,在惠譽下調美國信用評級引發市場避險反應後,市場重新關注美聯儲的政策,這導致美元和長期債券收益率飆升。 如果非農就業報告明顯偏離預期,諸多資產的前景可能會受到影響。

另外,鮑威爾也已經明確表示,美國的貨幣政策現時已經足够嚴格,9月份的决定將完全取決於數據。 在那之前,還有兩份通脹和幾份就業報告有待公佈,其中就包括今夜公佈的7月非農報告。

“不祥之兆”仍存

雖然市場認為美國的勞動力市場正在逐步放鬆,但一些數據依舊呈現出“不祥之兆”。

與6月調查窗口期相比,7月調查周初請失業金人數和續請失業金人數有所放緩。 初請失業金平均人數已從6月的26.5萬降至7月的23.8萬,而續請失業金平均人數已從176萬降至172萬。

標準普爾全球採購經理人指數(PMI)數據對勞動力市場的展望也喜憂參半。 該公司發佈的7月份PMI報告顯示,企業擴大了員工人數,但創造崗位的速度為1月份以來最慢。 報告稱:

“一些製造業公司指出,就業人數的穩步增長是由於招聘更加容易,一些公司還提到,留住員工的情况有所改善,對前景的信心有所增强。相比之下,服務業公司報告稱,7月份的就業增長是六個月來最慢的,繼續突顯出由於薪水成本上升,留住和吸引員工的挑戰仍存。”

世界大型企業聯合會此前報告稱,7月份消費者信心有所改善,他們對就業狀況的樂觀看法提高了對當前形勢的評估,認為就業機會“充足”與“很難找到”的消費者之間的差距進一步擴大。 這可能反映出對就業市場持續表現優異的樂觀情緒。

此外,消費者對短期就業市場前景的評估也更為樂觀,預期就業機會新增的消費者略多,預期就業機會减少的消費者略少。

不過,同樣值得注意的是,6月份的JOLTs數據報告的職位空缺為958.2萬個,低於預期的961萬個和前值的982.4萬個。 富國銀行表示:

“自美聯儲於2022年3月開始收緊政策以來,職位空缺减少了20%,而失業率呈橫向趨勢,這標誌著朝著通脹在沒有衰退的情况下消退邁出了令人鼓舞的一步,但由於價格增長仍在上升,對工人的需求仍在下降,‘軟著陸’仍遠未確定。新聘人數和離職人數也雙雙下滑,表明勞動力市場有所放緩。”

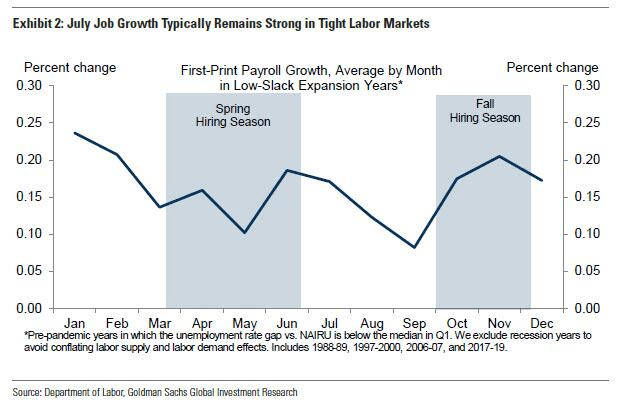

另外,還需要警惕的便是所謂的“季節性因素”:當勞動力市場緊張時,7月份的薪水增長往往保持強勁。

美聯儲未來加息可能性仍存?

在7月會議上,美聯儲強調了在評估未來決策和更廣泛的正常化前景時,將採用依賴數據的方法的承諾。 這種靈活的指導方針降低了2023年進一步收緊政策的可能性,但經濟狀況的任何變化都可能導致對正在進行的緊縮週期進行重新評估。

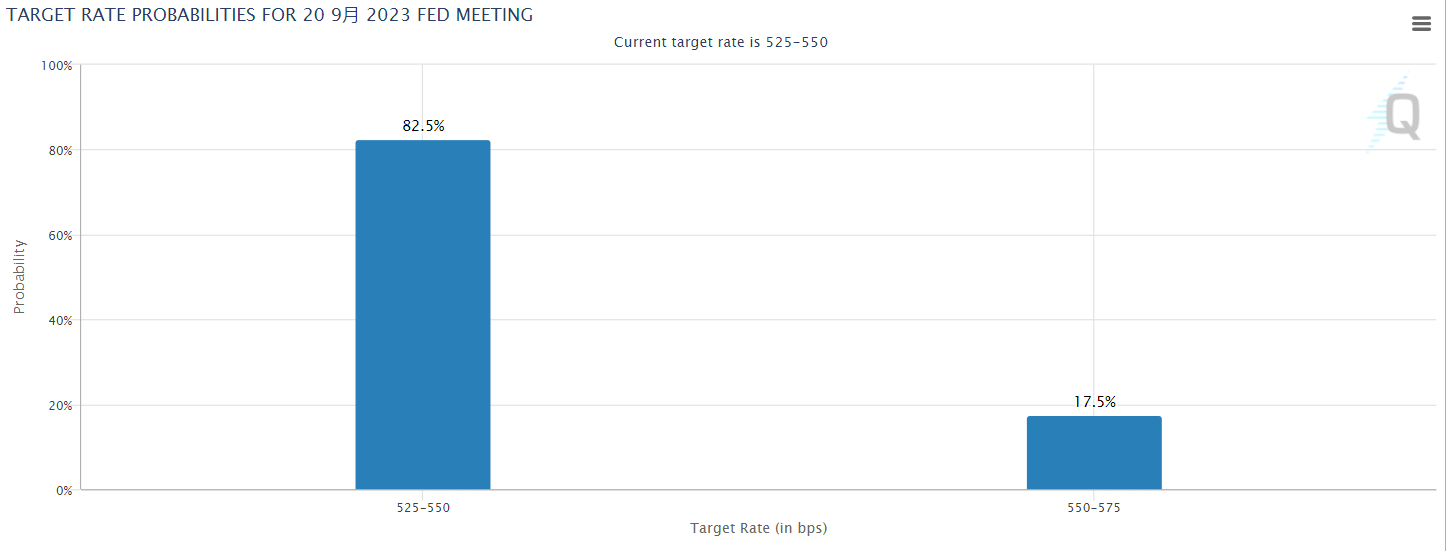

如果就業和薪資增長明顯强於預期,達到30萬左右的水准,市場對美聯儲的利率預期可能轉向更鷹派的方向,而美聯儲可能再次加息25個基點,並對衰退不以為然。

如果就業增長乏力,如新增就業人數僅新增15萬左右,則可能出現相反的情况。 疲弱的非農就業報告可能引發對經濟狀況的擔憂,並促使市場對美聯儲的政策預期重新進行鴿派定價。

根據芝商所的美聯儲觀察工具,現時市場預計美聯儲9月將“按兵不動”的概率為82.5%,加息25個基點的概率為17.5%。

SGH Macro的美聯儲觀察家TimDuy認為,如果數據符合市場預期,並且在GDP增長率高於2%的背景下,那麼FOMC在10月或11月的會議上加息的可能性將繼續存在,並補充說,任何低於20萬的數據都將給美聯儲繼續暫停利率變化的空間。

Duy還說,由於季節性影響,7月份的數據可能會上升。 SGH寫道:

“強勁的勞動力市場再加上第三季度增長前景超過2%,可能會促使美聯儲在9月份加息。但這可以說是一種極端的情况,美聯儲會討厭這種情況。”

美元能否持續“堅挺”? 黃金空頭火力恐猛增

對今晚而言,投資者期待的是一份“金髮靚女”報告——既不會太熱而導致加息,也不會太冷而引發衰退警報。

本周迄今,美元的進一步走强與美聯儲預期的政策决定無關。 這與美國債券市場,尤其是長債市場的拋售有很大關係,其中大部分是由惠譽評級下調引發的,這導致投資者對持有美國國債的風險提出了更高的回報要求。

分析師FawadRazaqzada認為,雖然美國債務違約是不可想像的,但它的確可能在未來的某個時間點發生。 “囙此,我們不排除近期美國債券收益率進一步上升的可能性。下周1030億美元的美債標售將會很有趣,這將告訴我們投資者持有政府債券的意願。也就是說,現在美元的修正潜力很高,一旦塵埃落定,投資者可能很快就會開始拋售美元——尤其是如果週五的就業報告更加疲軟的話,這種情況下,我們 將傾向於尋找黃金或歐美的多頭入場點,而更強勁的報告將增强美元兌瑞郎的吸引力”。

FXStreet分析師認為,在美國非農就業數據發佈之前,金價有望延續此前的反彈。 如果美國就業數據弱於預期,那麼黃金價格可能會反彈至1945美元。 若突破此處,下一阻力將是21日移動均線1953美元,這將為100日移動均線1969美元打開大門。

然而,由於14日相對强弱指數(RSI)名額仍保持在中線以下,黃金價格的下行風險依然存在。 如果金價未能突破1945美元的強勁阻力位,這將為空頭“添一把火”,並可能將金價拉回1925美元左右的支撐比特。 如果金價拋售延續,那麼7月初1910美元附近的支撐將受到考驗。

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。

8月8日,英鎊匯率走勢維持穩定,關注聯準會降息預期和英國央行降息決策。食品價格上漲可能推動通膨至4%,英鎊匯率徘徊在1.3453附近,未來走勢取決於關鍵阻力位的突破。

2025年08月08日

8月7日,日經225指數大幅上漲,受川普對半導體和晶片關稅宣布影響。日本央行政策明確,企業改革推進,高盛等機構調高預測,預期短期內指數將持續上漲。

2025年08月07日

8月6日,油價低點反彈,市場擔憂川普對印度購買俄羅斯原油實施關稅威脅。 OPEC+提高9月產量緩解供應擔憂,油價穩居67.4美元支撐位上方,向68.3美元反彈為短期目標。

2025年08月06日