摘要:

摘要:

公開市場業務是中央銀行在金融市場買賣政府公債來調節貨幣供給,實現貨幣政策目標的行為。具有操作靈活、市場透明等優點,但也有傳導滯後、市場介入等缺點。

在金融市場中,資金的過多或過少都可能引發一系列的問題,就像自然界中雨水過多會有澇災,雨水過少會有旱災一樣。因此,為了避免這些問題,就要像建造水庫一樣的工具來調節資金的流動,以確保金融市場的穩定和經濟的健康發展。而這就是公開市場業務,就像水庫在雨季儲存水源、在旱季釋放水源一樣,確保金融市場不會氾濫或乾涸。現在就讓我們一起來認識一下,公開市場業務的角色及其特徵。

公開市場業務是指什麼?

公開市場業務是指什麼?

它又叫公開市場操作,英文名為Open Market Operations(簡稱OMO)。指中央銀行(如聯準會、中國人民銀行等)透過購買或出售政府債券等金融工具來調控貨幣供給量及市場利率的操作。

這項制度起源於上世紀50年代,以美國為代表的歐美發達國家開始採用公開市場操作進行宏觀經濟調控。在美國,公開市場操作被用來調節貨幣供應和利率水平,以達到穩定經濟成長和控制通貨膨脹的目的。

在中國,公開市場操作的歷史相對較短。自1996年4月開始,中國重開國債買賣業務後,逐漸引入了公開市場操作來實施貨幣政策。中國央行透過買賣政府公債等有價證券,調節市場的流動性和貨幣供應,以影響貨幣市場利率和整體經濟環境。

公開市場是一個開放和透明的金融市場,政府債券等有價證券在這裡可以自由交易,而且交易資訊公開顯示,確保了市場的公平性和透明度。透過公開市場業務,中央銀行可以靈活地調節市場上的流動性和貨幣供給,進而影響貨幣市場利率和整體經濟環境。同時它也能夠幫助央行更有效地應對經濟週期的波動,並維持金融穩定和經濟成長。

例如當中央銀行希望收緊貨幣供應、提高市場利率或抑制通貨膨脹時,它會透過出售政府債券等金融工具來減少市場上的流動性,從而推動市場利率上升,降低資金供應量。相反地,當中央銀行試圖刺激經濟成長、促進就業或應對經濟衰退時,它會透過購買政府債券等金融工具來增加市場上的流動性,從而降低市場利率,提高資金供應量。

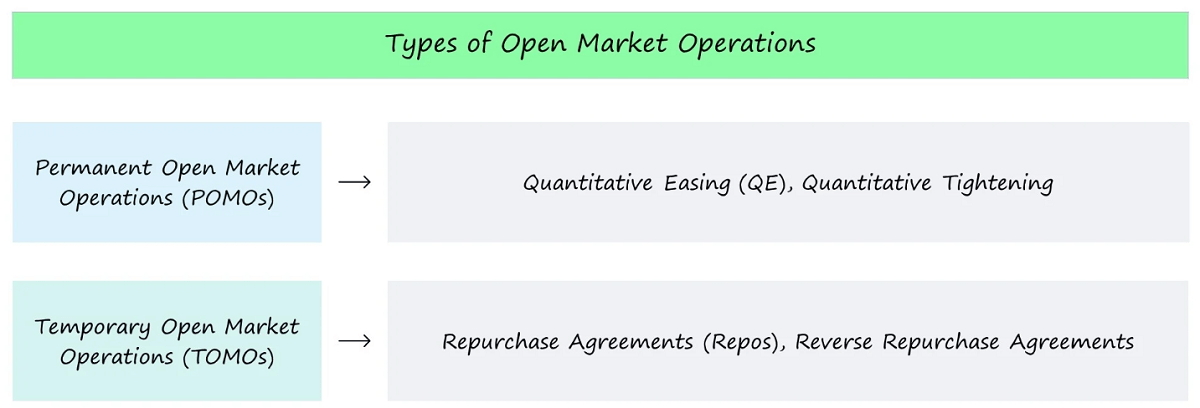

公開市場業務是中央銀行在公開市場上買進或賣出有價證券,以調節貨幣供給和市場流動性的貨幣政策工具。此工具包括正回購、逆回購、中央銀行的票據(央票)、短期流動性調節工具(SLO)和央行票據互換工具(CBS)等。

正回購是央行向一級交易商出售有價證券,並在未來特定日期回購,期限通常為7天、14天、28天和91天。這種交易允許央行暫時回籠流動性,調節市場上的貨幣供給,影響貨幣市場的流動性和利率水準。其彈性的期限選擇使得央行能夠根據政策需求來調整回購交易,實現貨幣政策目標。

逆回購是央行向一級交易商購買有價證券,並在未來特定日期將其賣回給一級交易商的交易行為,通常期限為7天、14天、28天和91天。這種操作使得央行能夠向市場注入流動性,調節貨幣供給量,影響貨幣市場的流動性和利率水平,以實現貨幣政策目標。其期限的靈活性允許央行根據需要來調整逆回購交易,以適應市場變化。

中央銀行的票據是為了調節商業銀行的超額準備金而向其發行的債務憑證,通常期限為3個月到3年不等。這些票據的發行旨在影響商業銀行的準備金水平,從而調節貨幣供應量和流動性,並對貨幣市場利率產生影響,以達到中央銀行製定的貨幣政策目標。

短期流動性調節工具(SLO)是在銀行體係出現臨時流動性波動時使用的工具,其期限比回購交易更短,通常為2至6天。透過使用SLO,央行可以靈活地調節銀行體系的短期流動性,以因應臨時的資金需求或波動,並維持金融市場的穩定性。

央行票據互換工具(CBS)允許公開市場一級業務交易商使用持有的符合標準的銀行發行的永續債從央行換取央行票據,以緩解商業銀行的資本金約束。透過這種方式,商業銀行可以透過向央行交換永續債來取得央行票據,從而增加其在央行資產中的流動性,幫助其更好地應對資本金要求,維護金融系統的穩定運作。

總的來說,公開市場業務在現代貨幣政策中扮演著重要的角色,它依賴於開放和透明的市場環境,為中央銀行提供了有力的工具來管理貨幣供給和利率水平,以促進經濟的穩健增長。

公開市場業務的目的

公開市場業務的目的

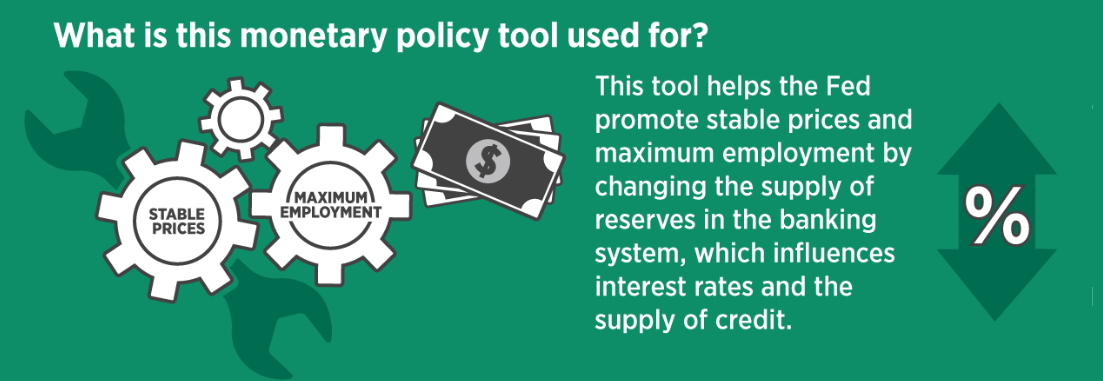

透過買賣政府公債或其他有價證券,央行可以調節市場上的貨幣供給和流動性,進而影響市場利率和經濟活動,以達到貨幣政策的目標。這些目標可能包括調節貨幣供給、平穩利率水準、維護金融穩定、改善資產價格等,最終達到維持經濟的穩定和健康發展。

要知道,公開市場操作會對貨幣基礎會產生直接影響。因為中央銀行會透過購買或銷售政府債券等金融資產來進行公開市場操作,而這就會影響銀行的存貸款行為,進而影響整個經濟體系的資金流動和經濟活動。

比如說,購買債券會向市場注入資金,增加了貨幣基礎,而出售債券則會收回市場上的資金,減少了貨幣基礎。這個過程有助於央行實現貨幣政策目標,例如控制通貨膨脹或刺激經濟成長。

同時,公開市場業務也可以透過改變市場上的債券價格,進而影響市場上的利率水準。因為購買債券會增加債券的價格,從而降低了債券的收益率(利率)。這種影響可能會擴散到其他利率,因為債券利率通常會對其他市場利率產生影響。

當市場上的流動性偏向過度或不足時,央行可以透過公開市場操作來調整。因為透過購買或出售政府債券等金融資產,央行可以向市場注入或吸收流動性,以滿足市場上的資金需求或調整資金供給,從而維持貨幣市場的穩定運作。

央行可以利用公開市場業務操作來應對經濟週期的變化和金融市場的波動。例如,在經濟衰退時,央行可以增加流動性以刺激經濟活動,促進信貸和投資。而在通膨風險上升時,央行可以透過收緊貨幣政策,減少市場上的流動性,進而抑制通膨壓力。透過這種方式,央行可以調整市場上的流動性,防止金融市場出現過度波動,維持金融穩定和經濟成長。

央行透過購買或出售金融資產,可以影響資產價格,進而促進市場的良性發展,同時防止不良資產價格泡沫。透過購買金融資產,央行可以提供額外的流動性支持,促進市場的健康運作,並在市場出現緊張時提供穩定性。

相反,透過出售金融資產,央行可以減少市場上的過度流動性,防止資產價格出現不合理的泡沫,並幫助市場回歸到合理的水平。這種操作有助於維護金融市場的穩定性,避免過度風險暴露,以支持可持續的經濟成長。

了解央行採取特定公開市場業務的目的,可以幫助我們更準確地預測未來的貨幣政策走向,從而更好地規劃個人和機構的投資策略。同時,對央行來說,了解公開市場操作的目的也有助於他們更有效地實現貨幣政策目標,並維護金融市場的穩定和經濟的健康發展。

公開市場業務的優點和缺點

透過調節市場上的貨幣供給和流動性,影響市場利率和經濟活動,公開市場業務可以實現貨幣政策的各項目標。但作為央行貨幣政策的核心工具,它有一定的優勢,但也有其缺點。

它的優點是具有很高的操作靈活性,中央銀行可以根據經濟狀況和政策目標迅速調整買賣政府債券的數量和頻率。這種彈性使央行能夠及時應對經濟的變化和市場的波動,並採取必要的貨幣政策措施。透過彈性調整買賣政府債券的數量和頻率,央行可以有效管理貨幣供給量,穩定金融市場,並實現貨幣政策的目標,如控制通貨膨脹或促進經濟成長。

相對於其他貨幣政策工具來說,公開市場業務操作相對便捷,執行成本較低,能夠快速回應市場的變化和衝擊。其在金融市場上進行的交易具有高度的流動性和透明度,使得央行能夠更靈活地調整市場上的流動性和利率水平,以達到貨幣政策的目標。相較之下,其他貨幣政策工具可能執行起來更為複雜,效果也可能更為落後。因此,公開市場操作在央行貨幣政策工具中具有獨特的優勢。

而且它是在公開市場上進行的,交易資訊公開透明,市場參與者可以即時了解中央銀行的操作,增加了市場的透明度和可預見性。這種透明度可以幫助市場參與者更好地理解央行的貨幣政策意圖和預期行動,從而更有效地制定投資和交易策略,促進了市場的穩定和健康發展。

同時,公開市場業務操作的影響範圍確實非常廣泛。透過影響銀行間市場利率,央行可以間接影響整個經濟體的貸款利率和投資行為。當央行透過購買債券增加流動性時,銀行間市場利率可能會下降,從而降低了銀行的借貸成本,促進了貸款活動和投資需求的增加。

相反,當央行透過出售債券來收緊貨幣政策時,銀行間市場利率可能會上升,導致銀行的借貸成本增加,抑制了貸款和投資活動。因此,公開市場操作透過影響市場利率,可以直接影響整個經濟體的信貸和投資環境,進而對經濟活動和經濟成長產生深遠影響。

但它也不是沒有缺點,首先它的效果通常不會立即顯現,而是需要一定的時間才能傳導到實體經濟中,這種滯後性被稱為傳導滯後。這是因為公開市場操作首先透過影響市場利率來影響銀行的貸款和投資活動,然後才會透過銀行的貸款和投資活動影響實體經濟的消費、投資和生產行為。

這個傳導過程可能需要幾個月甚至更長的時間,因為經濟體的各個部門需要時間來適應和反應央行的貨幣政策變化。因此,央行通常需要密切監控經濟數據和市場變化,並及時調整貨幣政策,以確保其產生預期的影響。

同時,公開市場操作可能會引發一些批評,認為這種操作對市場的過度幹預可能會破壞市場的自由競爭,並導致市場價格失真,從而扭曲資源配置。一些批評者擔心,央行透過購買或出售金融資產來影響市場利率和貨幣供應,可能會幹擾市場的自我調節機制,導致市場無法有效反映供需關係。

此外,過度頻繁或不穩定的公開市場操作也可能引發市場波動性,增加投資者的不確定性,進而影響市場的穩定性和健康發展。因此,央行在進行公開市場操作時需要謹慎權衡利弊,並採取適當的措施來減少對市場的不利影響。

因此,準確的市場分析和判斷對於中央銀行的公開市場業務操作至關重要。如果中央銀行的資訊不準確或判斷錯誤,可能會導致市場出現不穩定甚至失控的情況。這可能引發市場恐慌,導致投資人信心下降,資產價格波動劇烈,甚至引發金融危機。

最後,操作失誤、市場反應超出預期或操作頻率不當等情況可能會導致金融市場波動和不良後果。例如,如果央行的操作與市場預期不符,可能會導致投資人對市場的不確定性增加,進而引發市場波動。此外,如果央行頻繁進行操作,或操作規模過大,可能會幹擾市場的正常運行,甚至引發市場失靈。

綜上所述,公開市場業務操作作為貨幣政策工具具有操作靈活、市場透明等優點,但也存在傳導滯後、市場幹預、資訊不對稱性和潛在風險等缺點。因此,央行在進行公開市場操作時需要謹慎考慮市場的反應,並採取適當的措施來降低潛在的風險。

| 作用 | 特點 |

| 調節貨幣供應 | 具有操作靈活性 |

| 影響市場利率 | 市場交易資訊公開透明 |

| 維護金融穩定 | 市場具有高度流動性 |

| 刺激經濟成長 | 具有較低的執行成本 |

| 控制通貨膨脹 | 可快速響應市場變化 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。