摘要:

摘要:

貨幣供給量(M2)是指某一點時間內全社會的貨幣存量,包括流通現金和銀行存款。增加可刺激經濟活動但可能導致通貨膨脹,減少可能引發經濟放緩和資金緊張等問題。

隨著現代科技的發展,手機支付已成為人們生活中常見的支付方式之一。然而,這種便利的支付方式並沒有改變世界上貨幣的總量。無論是現金支付或手機支付,所代表的貨幣都源自於國家的貨幣供應系統。雖然手機支付看到的只是一串虛擬的數字,但它也是以實際貨幣為基礎的。因此無論是現金或數位支付,都反映了整體貨幣供給量的運作和變化。而現在,我們就來詳細了解一下,貨幣供給量定義及其影響。

貨幣供給量是什麼指標?

它也稱為貨幣存量,是指在某一點時間內全社會的貨幣存量,包括了用作流通手段和支付手段的貨幣總額。簡單來說,就是一段時間內一個國家包含了流通現金和各類銀行存款在內的服務於社會經濟運作的貨幣總量。

其主要涵蓋了各種金融資產,包括現金、金融機構的存款等,持有者包括了機關團體、企事業單位和城鄉居民。為了更掌握貨幣運作態勢制定出更合理的宏觀調控政策,美國曾多次調整其貨幣供給量的劃分標準,才逐漸形成了相對成熟的劃分系統。

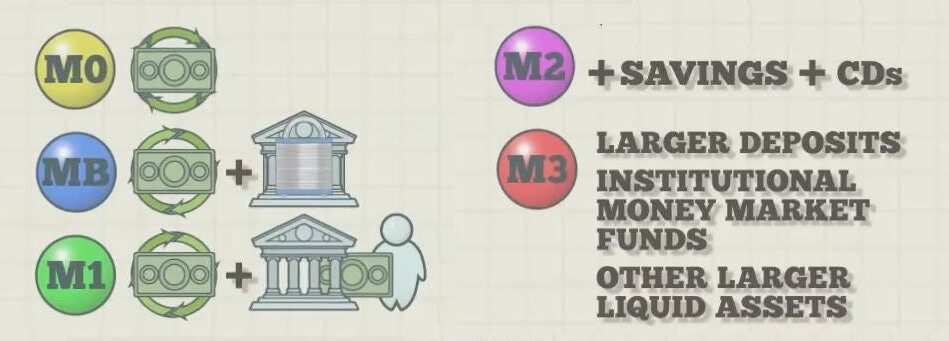

現今國際上,貨幣供給量通常被劃分為狹義貨幣(M1)和廣義貨幣(M2)。狹義貨幣M1包括流通中的現金、支票存款、轉帳信用卡存款。而廣義貨幣M2則包括了M1.並增加了儲存存款,包括活期和定期儲蓄存款。除了M1和M2之外,還有M3.它包括了M2及其他短期流動資產,如國庫券、銀行承兌匯票、商業票據等。

而中國則是在參照歐美成熟體系的基礎上,結合自身國情將其劃分為M0、M1和M2三個層次。這不僅與國際上的通行做法相符,也有助於更好地理解和監測貨幣在經濟中的流動性和作用。

如果把貨幣存量比喻成一座城池的話,M0代表流通中的現金,流動性強但數量較小,穩居城市核心地帶內環;M1在包含M0的同時又增加了各單位在銀行的活期存款,算中環;而M2則是在前兩者基礎上進一步將定期存款和證券客戶保證金等囊括在內,範圍最廣、地盤最大是外環。

簡單來說,M1反映了限時購買力,代表消費市場;而M2則包含了潛在購買力,代表投資市場。通常情況下,若M2的成長遠超M1.表示投資過熱,而需求之後市場可能存在泡沫。反之,M1反超M2.則表示市場需求強勁而投資不足,物價有上漲可能。

作為更廣泛的貨幣供應概念,M2反映了更多種類的貨幣和資金在經濟中的流動性和可用性。因此,通常情況下貨幣供給量指的是M2.而且每個國家都會定期公佈M2數據,以便監控貨幣市場的運作情況,並為貨幣政策制定提供參考依據。

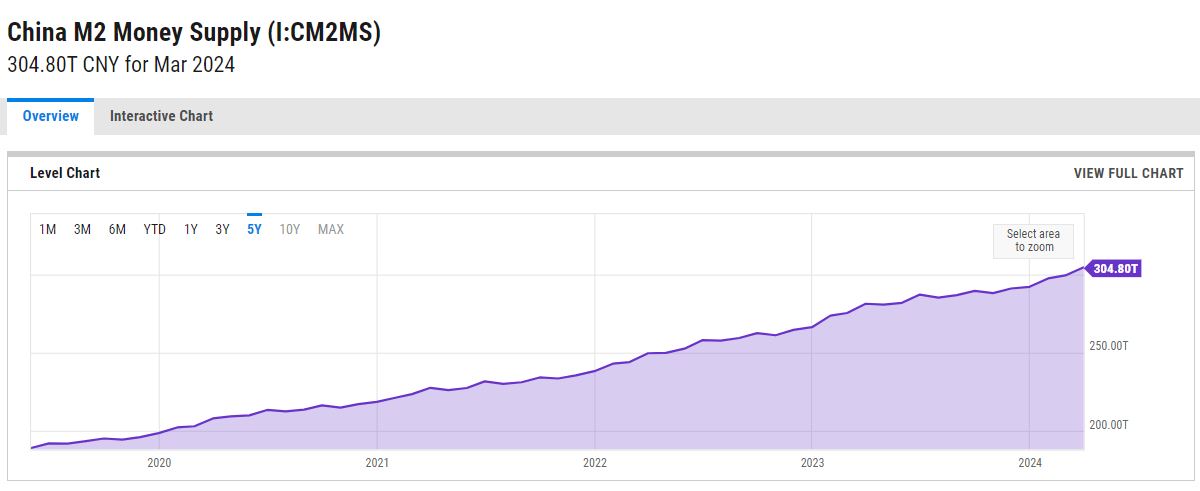

其中,中國的M2通常以兆元人民幣為單位,在中國人民銀行每月的統計數據中公佈。而美國的M2通常以十億美元為單位,由聯準會每周向公眾發布。這種單位的差異反映了不同國家對貨幣供給量的衡量方式和頻率的不同。

而且作為關鍵的經濟指標,其變化對國家經濟發展和市場趨勢有重要影響。央行透過監控和分析它的變化來調整貨幣政策,以維護經濟穩定和控制通貨膨脹水準。而且它的波動直接影響著經濟體系的運行,因此成為貨幣政策制定和經濟分析中至關重要的指標之一。

在當今全球經濟格局下,貨幣供給量一直是各國央行密切關注的重要指標。作為經濟活動的基礎,它直接影響通貨膨脹、利率以及整體經濟穩定。特別是在金融市場波動頻繁、國際貿易競爭加劇的背景下,貨幣存量的變化更是牽動市場情緒和政策制定者的決策。

貨幣供給增加有什麼影響?

貨幣供給增加有什麼影響?

根據中國貨幣供給量趨勢圖,我們可以看到,在2024年2月份中國的貨幣發行量達到了2995572億,約合300萬億人民幣,遠遠超過了排名第二的美國。而這意味著央行採取了量化寬鬆政策,想透過增加貨幣流通量來刺激經濟成長。因為在這種情況下,人們可以更容易獲得貸款和信用,從而促進消費和投資活動。

更多的貨幣流入市場意味著更多的資金可用於投資和消費,從而促進企業擴張和就業增加,進而推動經濟成長。貨幣供給量增加可以激發消費和投資,因為市場上的貨幣數量增加,人們更願意花錢購買商品和服務,企業也更容易獲得資金進行投資和擴張,從而帶動整個經濟體的活力和成長。

同時它可以為企業提供更多資金,並降低借款成本,這可能會鼓勵企業擴大生產規模、增加投資,並啟動新的專案。隨著企業活動的增加,需求對勞動力的需求也會增加,因此可能會增加招募數量,提高就業水準。這種增加的就業機會有助於提高個人和家庭的收入水平,並促進經濟的發展和穩定。

不過除了政府刻意採取的措施外,它還可能是由於經濟活動的成長,需求上升導致貨幣供應的擴張。在這種情況下,它的增加反映了經濟的健康發展和活力。隨著經濟的成長,人們的收入增加,消費和投資需求也會增加,促使銀行增加貸款和信用額度,進而增加貨幣供給量。

這種增加通常是正面的,因為它反映了經濟活動的蓬勃發展,有助於推動就業成長和生活水準提高。但要注意的是,適度增加貨幣存量會促進經濟成長。透過增加消費和投資,提高產出和就業水準。然而,如果它成長過快,可能會導致經濟過熱,進而引發通貨膨脹和其他問題。

要知道當市場上的貨幣供應增加,而物品和服務的供應量沒有相應增加時,就會導致價格上漲,從而引發通貨膨脹。通貨膨脹會降低消費者的購買力,可能對經濟產生負面影響,例如降低人們的實際收入水平,增加生活成本,以及引發貨幣貶值等。

同時,增加貨幣供給量通常會導致市場上的貨幣供應增加,從而降低貨幣的價值。為了抵銷貨幣價值下降對經濟造成的影響,央行通常會採取行動來降低利率。降低利率有助於刺激消費和投資,促進經濟成長。當它增加時,銀行傾向於降低貸款利率,以刺激貸款和投資需求,這進一步推動經濟的成長。

也要注意的是,其也可能會對匯率產生影響。如果一個國家的M2大幅增加,相對於其他國家貨幣的價值可能會下降,導致本國貨幣貶值。這種貶值可能會影響國際貿易和資本流動,因為貶值的貨幣使得該國的商品和資產更具競爭力,但也可能增加進口商品的成本,導致通貨膨脹。因此,它會引起國際匯率的波動,對國際貿易和經濟產生重要影響。

對於投資者來說,它的增加通常會導致資產價格上漲,包括股票、房地產等。隨著更多的貨幣流入市場,投資者傾向於尋找收益率較高的資產來獲得更好的回報。因此,在貨幣供應增加的情況下,他們可能會將資金投入股市或房地產市場等資產中,從而推動這些資產的價格上漲。這也可能帶來投資者對風險資產的偏好,進一步推動資產價格的上漲。

總結,貨幣供給增加雖然可能會刺激經濟活動,但也可能導致通貨膨脹、利率下降和匯率貶值等負面影響。投資者應關注它的成長趨勢,以及其對通貨膨脹、利率和匯率等方面的影響。

貨幣供給減少會怎麼樣?

貨幣供給減少會怎麼樣?

貨幣量增加可能是好事,也可能造成一定的負面影響。而貨幣供給減少,一般而言所帶來的影響一般都不會很好。因為它通常表示一種貨幣緊縮的情況,這可能由央行採取緊縮性貨幣政策或經濟活動減弱等因素所引起。這可能導致經濟成長放緩、投資減少、利率上升和通貨緊縮等負面影響。

減少了貨幣的供應量可能導致經濟活動放緩,因為企業和個人難以獲得足夠的資金進行投資和消費,從而影響經濟成長。缺乏足夠的資金支持,企業可能會減少生產和擴張計劃,個人消費也可能受到限制,進而抑制了整體經濟的發展。

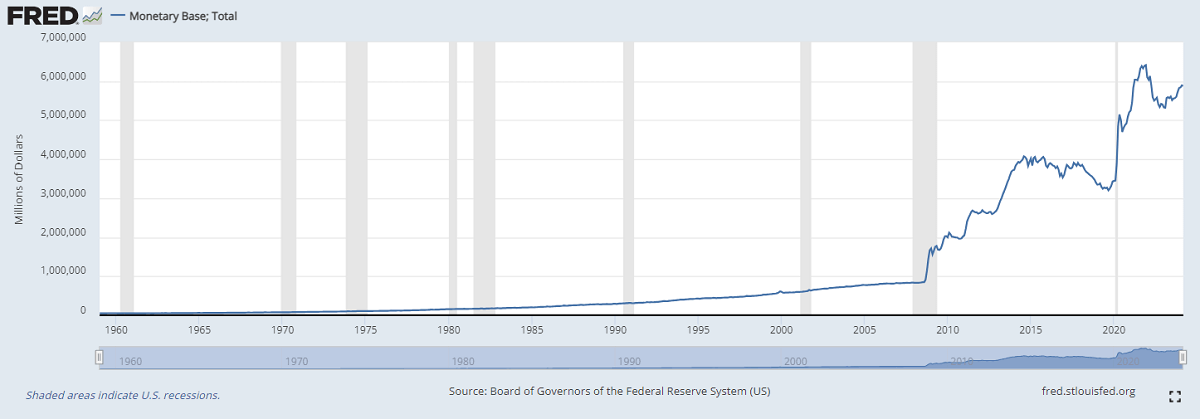

貨幣供應成長通常是衡量經濟活動和即將到來的衰退的重要指標。在經濟繁榮時期,貨幣供應往往快速成長,而在經濟衰退之前,貨幣供應成長速度通常會放緩。儘管負成長的貨幣供應本身並不一定意味著經濟衰退,但近期的急劇下降仍然引起了關注。這一趨勢往往是經濟成長和就業的危險信號。

比方說,根據聯準會的數據,貨幣供應年減了12%,較3月的-9.75%進一步下降,遠低於去年同期的6.6%。這是自大蕭條以來貨幣供給量收縮最為嚴重的一次,連續兩個月接近或低於-10%的成長幅度。出現了急劇的收縮,增速連續第二個月降至大蕭條時期的水平,可能釋放出經濟衰退的訊號。

它在經濟管理中扮演著重要的角色,尤其是在控制通貨膨脹方面起著至關重要的作用。通貨膨脹是一種普遍且持續的物價上漲現象,通常伴隨著貨幣存量過度成長。

因此,減少M2被視為一種應對通貨膨脹的手段。透過減緩貨幣供應的成長速度,經濟管理者可以有效控制物價上漲的趨勢,維護物價的穩定。這種措施有助於穩定市場預期,提升消費者和企業的信心,促進經濟的健康發展。

貨幣的供給減少也會引發利率上升的局面。這是因為市場上的貨幣供給減少,銀行可能會調高貸款利率,以因應供需關係的不平衡。高利率通常會降低企業和個人的借貸需求,導致投資減少和經濟活動放緩。這種影響可能會對整個經濟體系產生負面影響,限制了企業的擴張計劃,進而影響了就業成長和經濟的發展。

減少貨幣的供應量可能導致企業面臨資金緊張的局面,降低了它們進行生產和擴張的能力。這可能會導致企業減少生產和服務,甚至裁員或暫停招聘,因為缺乏足夠的資金來支持現有業務或擴張計劃。在這種情況下,失業率可能會上升,因為人們失去了收入來源,從而影響了消費水準和整體經濟活動。

對投資者來說,貨幣的供應量減少可能意味著資金的稀缺性和資本市場的收縮。由於它會導致資金變得更加稀缺,銀行可能會提高貸款利率,投資者可能會面臨更高的融資成本和更少的投資機會。這可能會導致資本市場活動的減少,股票和其他資產的價格可能下跌,投資者的投資組合價值可能受到影響。

增加或減少貨幣供給量會對經濟產生各種影響,這取決於經濟的當前狀態以及政策目標。總的來說,它的增加和減少都會對經濟產生重大影響,因此需要政府和央行採取適當的貨幣政策來平衡經濟成長、通貨膨脹和就業等方面的考量。

| 貨幣供給量 | 定義 | 影響 |

| 增加 | 全社會貨幣存量增加,包括流通現金和銀行存款 | 刺激經濟活動,促進消費和投資,但可能導致通貨膨脹 |

| 減少 | 全社會貨幣存量減少,流通現金及銀行存款減少 | 可能引發經濟放緩,投資減少,利率上升,導致資金緊張 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。