摘要:

摘要:

債務危機是無法償還債務導致的經濟和金融不穩定,原因有過度借貸、經濟下行、利率上升等,解決則需調整債務、緊縮政策、改革、監管和吸引投資,還需時間和耐心。

近年來,中國各地頻繁出現的債務違約問題為蓬勃發展的經濟蒙上了一層陰影。許多人開始擔心起債務危機的問題,畢竟前車之鑑,之前其他國家遭遇經濟危機之後多年不振的國情,讓人們對中國的未來經濟走向產生了憂慮。現在我們就來好好了解一下,債務危機的成因與解決之道。

債務危機是怎麼回事?

它是一種經濟現象,通常發生在一個國家或地區無法償還其債務。簡單來說,就是當一個實體(例如個人、企業或政府)無法按時或按原定條件償還債務,導致違約、違約風險增加、或需要進行重組或破產等情況。這種危機可能涉及國家債務、公司債務或個人債務,並且會對經濟產生嚴重影響。

個人的可能導致個人無法及時償還貸款,信用受損,甚至面臨破產或失去財產。它也可能影響家庭的穩定,增加心理壓力和焦慮。企業的則可能導致企業破產或重組,導致員工失業和供應鏈中斷。它也可能削弱整個產業的競爭力,對經濟產生不利影響。

國家的則導致經濟衰退、貨幣貶值、通貨膨脹和金融體係不穩定。它也可能引發社會不滿和抗議,影響國家的信用評級和借貸能力,使未來借貸成本更高。同時它也可能波及其他國家,對全球經濟造成連鎖反應。

要知道在現代社會中,債務已經是一種普遍的經濟工具了。信用卡是許多人日常生活中的必需品,用於購買商品和服務。而越來越多的人在買車時選擇辦理車貸,在買房時辦理房貸,這使得債務成為許多家庭理財的一部分。同時各國政府也經常面臨萬億級的財政赤字問題,這在全球範圍內已成為常見現象。

在樸素的價值觀裡,欠債總是不好的。但現如今的欠債卻能夠提高生活水平,促進消費,從而推動經濟成長,以及為個人和企業提供投資和發展資金。此外,借貸還可以幫助分散財務風險。

當然,萬事都有兩面性。有這樣的優點,它自然也有缺點。比如說短期好處帶來的長期負擔,透支未來收入,以及經濟波動時期面臨更大的財務風險。此外,利息支出會增加借貸者的財務壓力。而它最大的缺點就是,大量的債務會導致債務危機,對經濟產生負面影響。這不僅包括債務人的經濟困境,也包括整體經濟的不穩定性。

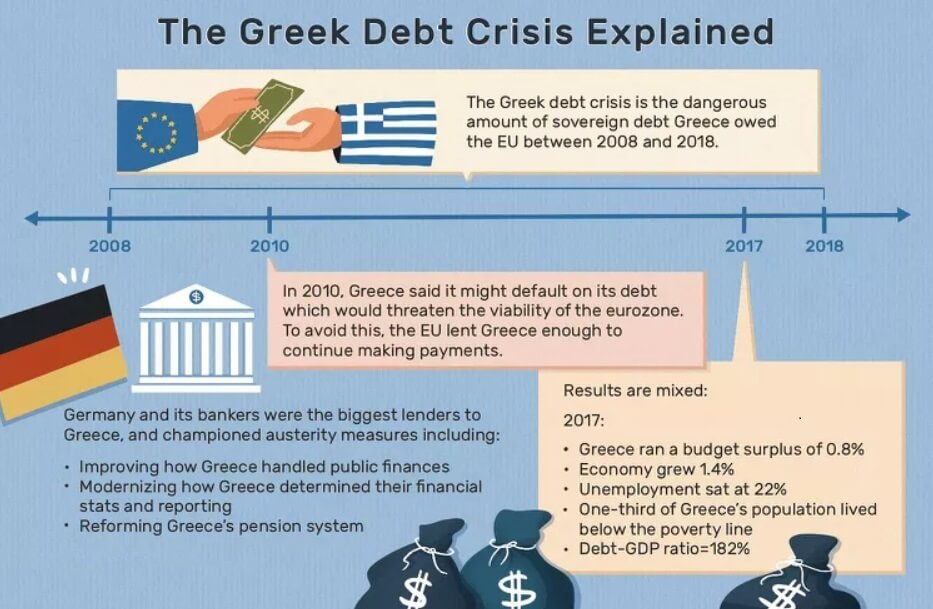

而當一個國家或地區借貸過度,債務水準遠超過其償還能力時,就可能出現債務危機。例如,希臘在2009年爆發的債務危機。希臘的政府債務水準持續上升,最終超過了該國的償還能力。政府預算赤字和公共債務的高企導致市場對希臘的信心喪失,借貸成本上升,政府難以維持公共財政。

根據達利歐的理論,它還可以分為通貨緊縮性和通貨膨脹性債務危機。通貨緊縮性債務危機主要發生在債務以本國貨幣計價的國家。在這種危機中,債務負擔通常會因經濟衰退和通貨緊縮的影響而增加。這種類型的危機一般不會引起嚴重的匯率問題或國際收支問題,因為債務主要以本國貨幣計價。

在這類危機中,經濟衰退導致收入下降,使借款人難以償還債務。同時,通貨緊縮導致物價下跌,增加了債務的實際負擔。借款人的償債壓力加劇,可能引發更多的違約和破產。典型案例包括1930年代的大蕭條和2008年的次貸危機。在這些事件中,債務問題在國內範圍內擴散,引發經濟衰退,並對國內金融市場造成嚴重影響。

通貨膨脹性債務危機通常出現在依賴外資流動的國家。這些國家累積了大量以外幣計價的債務,當貨幣貶值時,會導致債務償還成本上升,進而引發通貨膨脹。這種危機的蕭條主導力量是貨幣貶值所帶來的通貨膨脹,導致借款人難以維持債務償還。

一個典型案例是德國在一戰後的惡性通貨膨脹。由於戰爭的賠款和經濟破壞,德國累積了大量以外幣計價的債務。在1920年代初,德國貨幣貶值嚴重,導致惡性通貨膨脹,使國內經濟陷入困境。這種情況加劇了德國的社會動盪和政治不穩定,最後為二戰的爆發埋下了隱憂。

目前中國沒有爆發明顯的債務危機,但債務水準確實是一個值得關注的問題,尤其是在地方政府和企業部門。為了避免更嚴重的影響,應持續關注中國的債務水準和金融體系的穩定性仍然很重要。

債務危機的原因和影響

導致債務危機的原因,首先是國家、企業或個人過度借貸,導致債務水平過高,超出了其償還能力。這種過度借貸可能是由於對未來經濟成長過於樂觀,忽略了潛在的風險和不確定性,導致債務過高。借款人一旦無法按時償還債務,便會面臨違約、信用評級下降,以及可能的破產風險,最終導致它的發生。

經濟衰退或不景氣可能導致收入減少,使借款人面臨償債困難。失業率上升、收入減少等因素會削弱借款人的償債能力,增加違約風險。在經濟衰退期間,企業可能裁員或倒閉,個人和家庭的收入可能減少,導致還款能力下降。在這種情況下,借款人可能難以按時償還債務,從而導致債務危機的出現。

利率突然上升會增加借款人的還款成本,進一步加重債務負擔。在這種情況下,尤其是對那些本來負擔較重的借款人來說,風險更高。利率上升意味著借款人需要支付更多的利息,這可能導致他們難以維持還款,並增加違約的風險。此外,較高的利率可能抑制經濟成長,使借款人收入減少,進一步加劇這類危機的風險。

如果一個國家的貨幣貶值,那麼以外幣計價的債務成本將會增加。這會給借款人帶來更大的壓力,特別是對於外匯存底較少的國家。由於貨幣貶值使得還款金額以本國貨幣計算時變得更高,借款人需要支付更多的本國貨幣來償還債務,這增加了他們的還款負擔。貨幣貶值也可能導致通貨膨脹,加劇經濟的不穩定,對借款人和整個經濟造成進一步的壓力。

投資者或市場對國家或企業的信心喪失可能導致融資成本上升或資金流出,這會加劇債務類危機。信心喪失通常是由於對國家或企業的經濟管理、政策穩定性、償債能力或政治穩定性的擔憂所導致的。一旦投資者對債務人的信心減弱,他們可能會要求更高的利率來彌補風險,或撤回資金,導致資金流動性問題。融資成本上升和資金流出會加重借款人的債務負擔,並可能進一步惡化經濟狀況。

財政政策或貨幣政策的失誤可能導致債務類危機。例如,過度放鬆貨幣政策可能引發通貨膨脹,導致貨幣貶值,進一步增加以外幣計價的債務負擔。通貨膨脹也會降低實際收入,影響借款人的還款能力。此外,財政政策過度擴張可能導致政府債務水準上升,使國家面臨償債困難,甚至可能引發主權債務危機。政策的失誤可能影響市場信心,導致融資成本上升,加劇這類危機。

全球經濟波動、國際金融市場的不穩定以及國際貿易摩擦等因素可能會影響國家的外匯存底和融資能力。全球經濟的不確定性可能導致外部資金流動減少,融資成本上升,加劇危機。此外,貿易摩擦可能導致出口下滑,進而影響國家的外匯存底和經濟成長,對債務償還造成更大壓力。這些因素都可能使國家面臨更高的債務風險和更大的經濟挑戰。

它對一個國家或地區的經濟和社會產生廣泛而深遠的影響,例如,希臘債務危機和歐債危機對整個歐洲的經濟穩定性和政治關係造成了重大衝擊。這些危機導致經濟活動萎縮、失業率上升、政府和私部門債務負擔加重。

它會導致經濟活動的萎縮,企業倒閉,失業率上升,消費者支出減少,這些因素共同導致經濟衰退。政府和私人部門可能難以償還債務,進一步加劇經濟困難。這種惡性循環可能導致信貸緊縮,金融機構面臨壓力,經濟成長放緩,對整個經濟體系帶來廣泛的挑戰。

此外,還可能導致本國貨幣貶值,從而導致進口成本上升和通貨膨脹。貨幣貶值會使進口商品變得更昂貴,增加企業和消費者的成本。這種成本增加可能會推動整體物價水準上漲,引發通貨膨脹。此外,通貨膨脹會削弱貨幣購買力,影響消費者和企業的實際收入,對經濟造成進一步的不穩定和挑戰。

它還會迫使政府和企業削減開支,以減少債務負擔。這種削減開支的措施可能導致公共部門和私部門的裁員,從而導致失業率上升。失業率的上升會對消費者支出產生負面影響,進而抑制經濟成長,並可能進一步加劇經濟衰退的惡性循環。這種失業的增加也可能導致社會不穩定和不滿加劇。

也可能影響金融機構的穩定性,因為銀行和其他金融機構可能持有大量國家債務。如果一個國家無法償還其債務,金融機構可能面臨巨大的損失,這會削弱其資本基礎,甚至可能導致破產。這種不穩定性可能蔓延到整個金融體系,引發信貸緊縮、流動性短缺和投資者信心下降。最終,這可能導致更廣泛的經濟衰退和全球金融市場的波動。

其也會對國家的信用評級和借貸能力產生長期影響。當一個國家陷入債務危機時,其信用評級可能會下調,這將使得該國在國際市場上借貸的成本更高。借貸成本的增加會對國家的財政狀況產生不利影響,從而限制其經濟發展的能力。此外,信用評等下調還可能導致投資者對該國經濟的信心下降,進一步加劇債務問題。這些長期影響可能使國家陷入惡性循環,難以擺脫債務困境並恢復經濟成長。

在全球化的世界裡,一個國家的債務類危機可能會對其他國家產生連鎖反應,特別是在貿易和金融關係密切的地區。該國的經濟問題可能導致對其他國家的貿易需求下降,進而影響其他國家的出口和經濟成長。此外,該國的債務問題可能導致金融市場的不穩定,並波及其他國家的金融機構和投資者。跨國企業和銀行在全球的業務也可能受到影響,進一步擴大危機的影響範圍。

債務危機通常是多種因素綜合作用的結果,而其所造成的影響也非常之大,並可能引發社會動盪和區域乃至全球經濟不穩定。需要綜合政策和措施來解決。

債務危機的解決辦法

債務危機的解決辦法

它是指一個國家或地區無法履行其債務義務,導致經濟和金融體系面臨壓力。這時就需要透過有效措施來穩定經濟和恢復債務可持續性,解決的方法有很多種,需要綜合考慮債務結構、經濟狀況和政策工具。

與債權人協商對現有債務進行調整是一種有效的解決策略。這種調整可能包括延長償還期限、降低利率和削減債務總額等方式,從而減輕債務負擔。這種方法透過與債權人談判達成共識,維持債務可持續性,並緩解借款人的經濟壓力。根據具體情況制定適當的解決方案有助於度過難關。

政府可能需要採取緊縮政策,包括削減公共支出、提高稅收,或兩者結合,以減少預算赤字和控制債務水準。這些措施旨在穩定財政狀況,減緩債務危機,但可能導致短期內經濟成長放緩或社會不滿。因此,政府在實施這些政策時需要仔細權衡其潛在影響,確保政策的有效性和可持續性。

實施結構性改革是解決債務危機的重要途徑。這包括提高經濟效率和競爭力,增強經濟成長潛力。例如,透過改革勞動市場、稅制、監管政策等,可以促進就業成長、鼓勵創新、吸引投資者,進而推動經濟成長。這種改革有助於提高國家的經濟韌性和永續性,從而更好地應對和化解這類危機。

尋求國際組織(如國際貨幣基金組織、世界銀行)或其他國家的援助是解決這類危機的重要策略。這些機構或國家可能會提供資金支持,幫助國家渡過經濟困境。此外,他們通常會要求國家實施相應的改革措施,如財政緊縮、結構性改革和透明度提高,以確保資金的有效使用和債務的可持續管理。這種援助不僅能夠緩解短期債務壓力,還能推動國家進行長期的經濟調整和改革,為未來的經濟發展奠定基礎。

使用貨幣政策工具是應對它的重要方法之一。調整利率可以幫助管理經濟活動水準和控制通貨膨脹。例如,降低利率可以刺激投資和消費,從而促進經濟成長;相反,提高利率則可以抑制通貨膨脹。匯率政策方面,透過調控本國貨幣的匯率,可以影響國際貿易平衡和外匯存底狀況,進而穩定本國貨幣。此外,穩定本國貨幣有助於提高投資者和債權人對國家經濟的信心,有利於債務問題的解決。

加強對金融體系和銀行業的監管是解決這類危機的重要措施之一。透過嚴格監控金融機構的經營行為,確保其遵循穩健的風險管理原則,防止金融機構過度承擔風險。具體措施包括加強資本充足性監管,提高流動性監管,強化風險管理,增強透明度和資訊揭露,以及加強宏觀審慎監管。這些措施有助於維護金融穩定,保護一般投資者和儲戶的利益,並避免系統性風險的發生。

透過政策誘因和支持來吸引國內外投資,可以促進就業成長,推動經濟復甦。這些政策可能包括提供稅收優惠、降低投資門檻、簡化行政程序、鼓勵創新和技術發展、建立投資保護機制等。這些措施有助於吸引投資者的興趣,增加對本國的投資,推動企業發展和擴大生產,從而帶動就業成長和經濟復甦。透過穩定成長的就業和經濟發展,國家可以更好地緩解債務負擔,並提高整體經濟的韌性。

與國內外利害關係人(如債權人、工會、企業界、民眾等)進行對話和協商是解決債務危機和穩定經濟的重要措施。透過與這些利害關係人的溝通,政府可以尋求共識、獲得支持,並制定合理的債務調整方案。這種協商有助於確保社會穩定,促進企業參與經濟發展,並避免因緊縮措施導致的社會不滿。透過與各方的合作,共同推動改革,實現經濟的永續發展。

政府和相關機構應保持政策制定和實施的透明度,以贏得公眾和市場的信任。透明度能夠增加決策的可信度,讓人們更容易理解和接受政府的政策。這種透明度有助於減少謠言和誤解,提升政策的有效性和執行力。同時,透明度也可以促進問責制,確保政府和機構履行職責,並推動穩定和永續的經濟發展。

債務危機的解決通常需要時間和耐心。在採取一系列措施後,可能需要數年時間才能看到顯著的效果。透過上述這些綜合措施,政府和相關機構得以逐步改善國家的經濟狀況,減少債務負擔,恢復經濟成長。然而,這個過程需要持續的努力和耐心,以及對各方利益的妥善協調。

總之,解決債務危機是一個複雜而長期的過程,需要政府和相關機構採取綜合措施,並與國際組織和債權人保持密切合作,以確保經濟穩定和永續發展。

| 成因 | 解釋 | 解決之道 | 解釋 |

| 過度借貸 | 國家、企業或個人借款超出償還能力。 | 債務調整 | 與債權人協商調整現有債務。 |

| 經濟衰退 | 收入減少,借款人償債困難。 | 財政緊縮 | 削減公共支出,提高稅收。 |

| 利率上升 | 借款人還款成本增加。 | 結構性改革 | 提高經濟效率和競爭力。 |

| 貨幣貶值 | 以外幣計價債務成本增加。 | 國際援助 | 尋求國際組織或國家援助。 |

| 信心喪失 | 融資成本上升,資金流出。 | 貨幣政策 | 調整利率,穩定匯率。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。