發布日期: 2024年04月24日

在人生中,大家都會每天出門看一下天氣預報來安排活動。而在股市中,進行交易前投資人也會選擇查看股票指數。其中,作為中國A股市場整體表現的衡量指數之一,滬深300指數對許多投資人來說,都是了解市場趨勢與投資機會的重要工具。現在,我們就來跟大家講一講,滬深300的投資價值與長期策略。

滬深300什麼意思

滬深300什麼意思

它是中國A股市場的一個重要股指,由滬深證券交易所中市值和流動性較高的300隻股票組成,旨在反映中國A股市場整體的表現。這個指數涵蓋了多個行業和領域,被廣泛用於衡量市場趨勢、評估投資組合的表現以及作為金融產品的基準。

由於它是從滬深兩市中挑選出規模大,流動性好且最具代表性的300家公司共同組成的指數。所以投資人透過購買這個股指,就等於實現對這300家代表性公司的多元化投資,這樣可以有效降低單一股票風險,同時追蹤整個市場的表現。

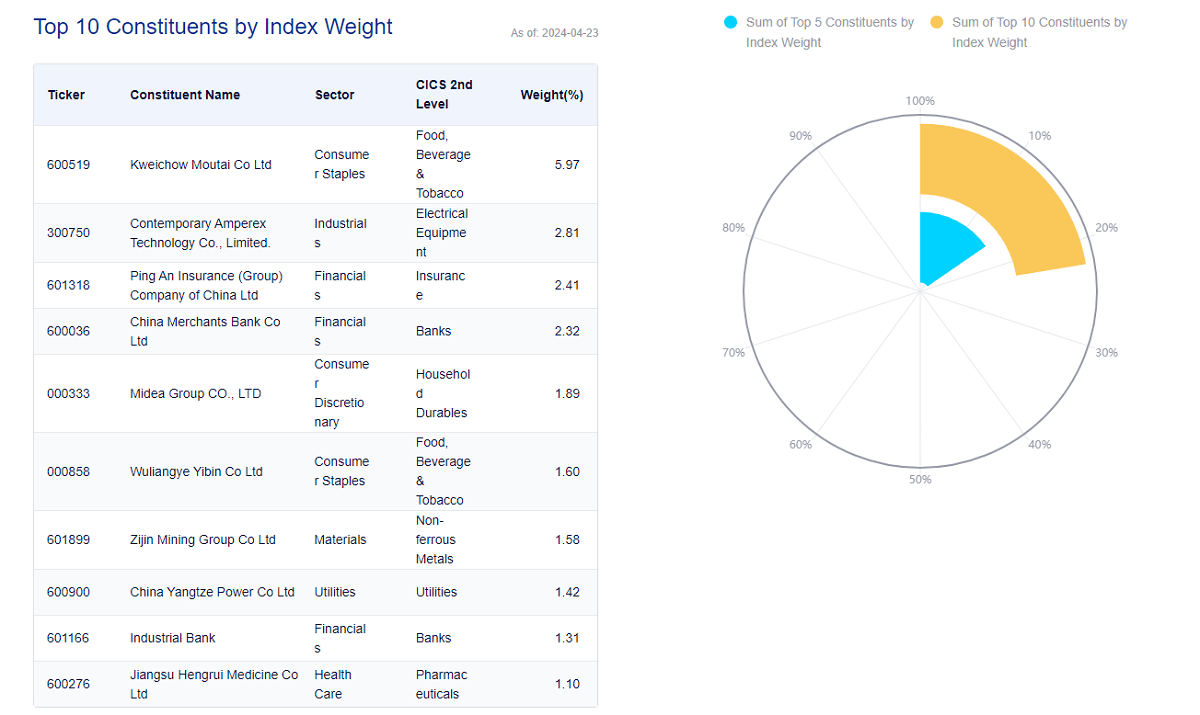

滬深300指數的十大權重股中,金融業佔有三家公司,分別是中國平安、招商銀行和中信證券,這些公司都是金融業的頭部企業。在白酒板塊中,貴州茅台和五糧液是業界的領頭羊。此外,格力電器和美的集團是家用電器行業的龍頭企業,代表了該行業的高品質企業。

醫藥衛生板塊中,恆瑞醫藥是領導企業,科技業龍頭企業則是立訊精密。這些十大權重股涵蓋了多個行業板塊,而且都是各自領域中的龍頭企業,反映了滬深300指數的多樣性和代表性。

而該指數的成分股產業分佈較為均衡,確保單一產業的影響力不超過50%,進而提高了投資組合的穩定性。其中,金融和工業產業在指數中佔比最高,達到40.78%,這反映了金融和工業在中國資本市場中的重要地位。此外,主要消費產業的權重為13.46%,顯示了主要消費品在居民日常生活中的關鍵作用。

該指數也涵蓋了多個領域,包括資訊科技、原料、可選消費和醫藥衛生等產業,這些產業的權重分別為11.36%、8.13%、7.7%和6.51%,使滬深300指數能夠全面反映中國經濟的多方面發展。

在成分股所屬交易所方面,該指數的成分股中有188家企業歸屬於上海證券交易所,112家歸屬於深圳證券交易所。這種分佈反映了中國兩大交易所的代表性,使指數更全面地反映中國股市的整體情況。

同時指數對成分股的管理非常嚴格,通常每半年會進行一次成分股的調整。會剔除出現財務狀況、違規違法事件或面臨退市風險的ST或*ST股票,並從候選樣本中挑選排名最高的股票代表。

這種嚴格的管理方式使得滬深300指數在業績、流動性和其他方面保持較高的標準,有助於長期穩定地反映市場整體表現。並且由於它代表了中國市場的主要行業和公司,因此能夠在一定程度上抵消個別公司或行業的波動。

透過定期調整和嚴格管理成分股,指數能夠維持其長期穩定性和代表性,以及維持了指數的永續性。而永續性和代表性使其在投資者和市場中獲得廣泛的信任,並為長期投資提供較高的價值。同時作為傳統的大盤藍籌指數,其成分股通常績效穩定、風險較低,因此具有較高的長期投資價值。

總而言之,滬深300指數綜合反映了中國A股市場的整體趨勢,是投資人衡量市場走勢的重要參考。而且由於其成分股的優質性和定期調整機制,該指數還具有穩定性和成長性的雙重特徵,因此適合長期投資。

滬深300市盈率和收益率

滬深300市盈率和收益率

本益比反映了股票或指數的估值水平,較低的本益比通常意味著投資的相對價值較高。收益率則顯示了投資的實際回報,較高的收益率意味著更高的投資收益。它們是評估投資價值的重要指標,透過分析本益比和收益率,投資人可以更好地衡量滬深300指數的投資潛力。

本益比(PE比率)是透過將指數的市值總和除以成分股的淨利潤總和來計算的,可以衡量指數中成分股整體估值水平。較高的本益比可能表示市場對成分股未來獲利的預期較高,但也可能有過高估值的風險;較低的本益比則可能表示市場對成分股的未來獲利預期較低,或股價被低估。

滬深300本益比通常維持在10倍至15倍之間,處於相對合理的估值區間。這反映了其大盤藍籌特性,比創業板指數動輒30至60倍的本益比穩定得多。這樣的穩定性為投資者提供了在相對合理的價格區間進行投資的機會,追求長期穩定的回報。

收益率衡量了指數在特定時間內表現,可以用於衡量市場趨勢和判斷投資績效。透過計算指數在一段時間內的變化來得出,可以用百分比表示。首先確定要計算收益率的時間段,例如一年、一個季度、一個月等。

再依照計算公式:殖利率=(結束時的指數值−開始時的指數值)÷開始時的指數值×100%來計算。例如,如果在開始時指數為3500點,結束時指數為3800點,則殖利率計算如下:(3800−3500)÷3500×100%=(300÷3500)×100%≈8.57%

滬深300指數收益率(ROE)一直維持在11%左右,顯示出較穩定的獲利能力。當然,由於該指數包含300多家企業,無法每一家都達到20%的ROE標準,但整體平均維持在11%以上,顯示了其獲利的穩定性。許多優質公司,如貴州茅台、伊利股份和格力電器等,長期維持較高的獲利穩定性,進一步鞏固了該指數的整體獲利優勢。

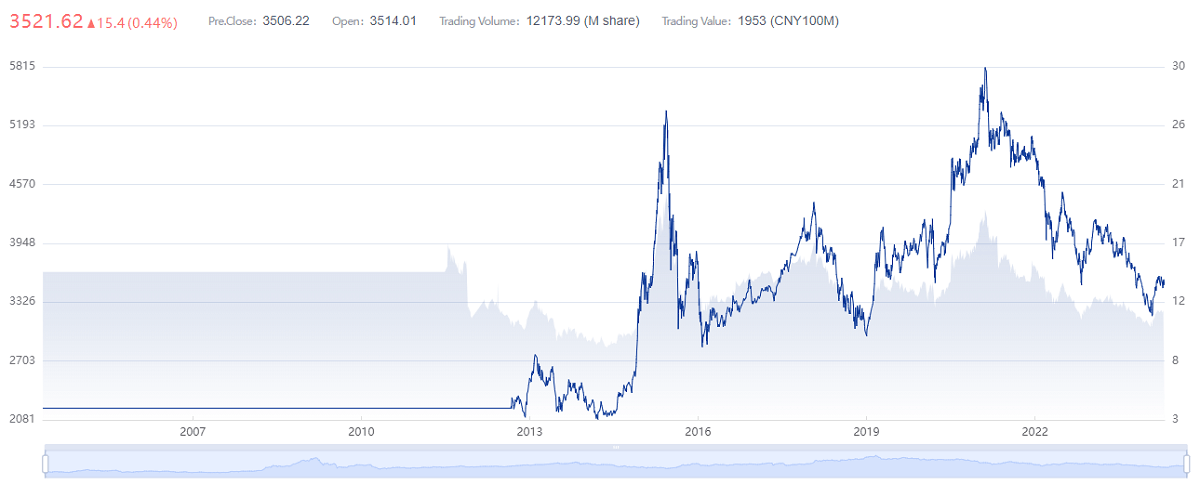

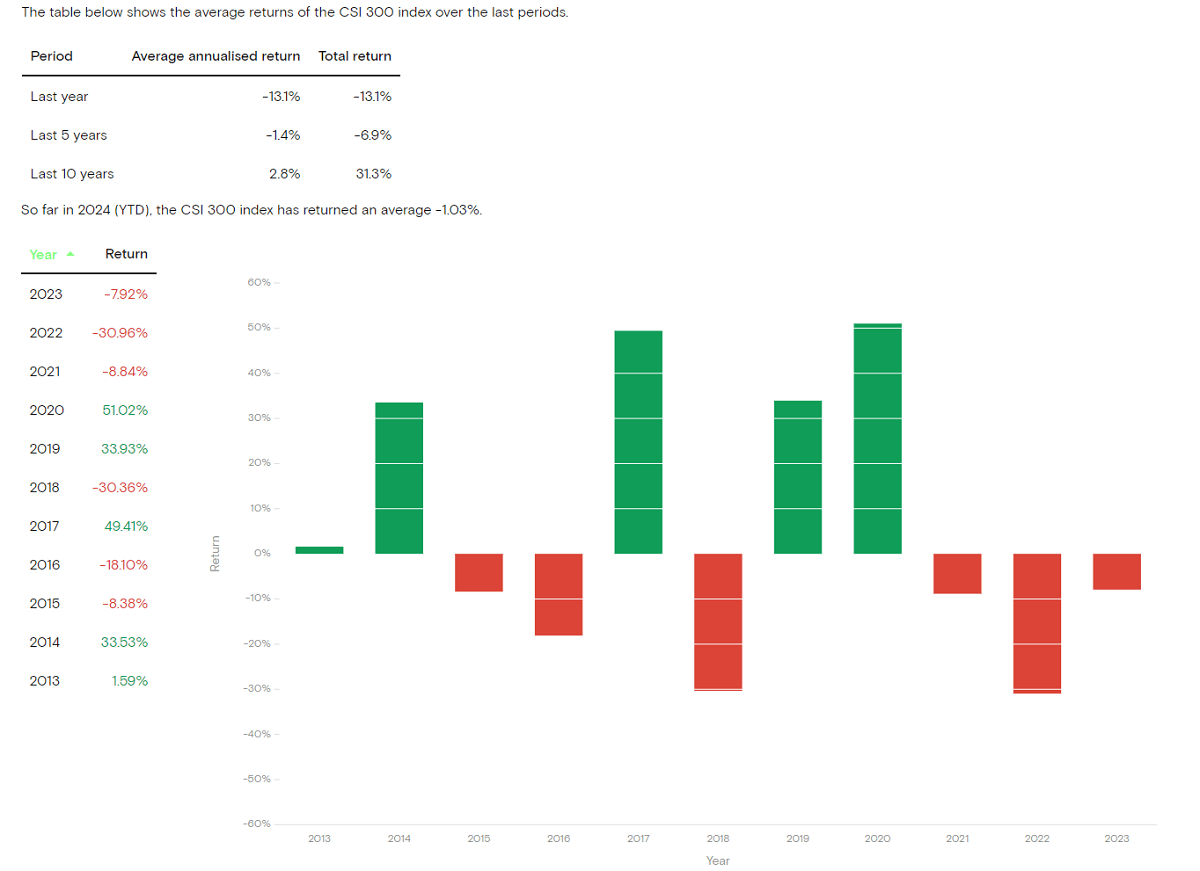

從歷史資料中可以看出,該指數在2004年12月31日以1000點起始發布,截至2020年7月31日,該指數達到了4695.05點,總收益率為369.5%,年化收益率約為10.4%。這些收益率是基於長期持有、不進行任何買賣操作的情況所計算的。如果在指數相對高估時賣出並在相對低估時買入,收益率可能會更高。

同時也可以看它的淨利成長率,這是衡量企業成長性的重要指標。企業能夠長期保持獲利並持續成長,意味著其成長空間巨大。而滬深300指數的淨利成長率長期維持在10%左右,顯示該指數的成分股仍在維持中速成長態勢。其所包含的企業在獲利方面表現出良好的成長態勢,展現出潛在的投資價值。

因此,從該指數的穩定性、成長性和獲利能力來衡量其投資價值,就可以知道它確實適合長期投資,尤其適合那些希望透過投資中國A股市場中最優質公司的投資者。長期持有滬深300指數基金可以幫助投資人獲得市場整體成長所帶來的收益,並降低單一股票投資的風險。

滬深300指數基金

滬深300指數基金

該指數由上海和深圳證券市場規模最大、流動性最佳、代表性最強的300檔股票組成,涵蓋多個產業和領域,降低了單一公司或產業波動對投資的影響。所以透過投資代表A股市場整體趨勢的滬深300指數來分散投資風險,是一種有效的投資方式。

而該指數基金通常會維持相對穩定的分紅,為投資者提供現金流和穩定收益。此外,指數中的成分股會每半年進行一次調整,剔除表現不佳的公司,換成符合標準的新公司。這種動態調整確保了指數的持續活力和質量,為投資者提供持續且穩定的投資機會。

長期投資該指數基金在市場低谷時買入並長期持有,可以享受市場整體上漲的潛在收益。透過長期持有,投資者可以充分利用中國經濟持續發展的紅利,從而獲得更高的投資回報。而這類基金的管理費用和交易成本通常比主動式管理基金更低,這意味著更多的收益可以回歸給投資者,降低投資成本,提高整體收益。

投資該指數基金時,可以選擇增強型基金。它在追蹤滬深300指數的基礎上,透過基金經理人的主動管理,例如調整部位和股票選擇等,可能實現超額收益。這種管理策略有助於在市場波動時獲得更好表現,並提高投資回報。

因此,基金經理人的管理能力對於基金績效至關重要。選擇由有經驗且績效良好的基金經理人管理的基金,可能更有助於獲得穩定的收益。基金經理人的決策和策略會對基金的表現產生直接影響,因此在選擇基金時,了解基金經理人的管理經驗和歷史表現是關鍵的一環。

而且投資該類基金需要有一定的長期投資策略,避免頻繁買賣帶來的風險和費用。長期持有這些基金可以幫助更好地利用市場整體上漲的機會,同時減少頻繁交易產生的交易成本。此外,長期投資策略可以幫助你避免市場短期波動的影響,並獲得更穩定的投資報酬率。

所以想要更好的獲得投資收益,在眾多追蹤滬深300指數的基金中篩選出最適合投資的基金時,就可以從基金成立年限、基金規模、追蹤誤差、交易費率、營運費率、歷史績效等方面來參考。

盡量選擇成立時間超過三年的基金,因為透過過去的績效表現可以判斷基金的追蹤指數能力、抗風險能力和追蹤誤差是否合理。較長的成立時間提供了更多的數據和市場經歷,有助於評估基金在不同市場環境中的表現。

也應該盡量選擇規模較大的基金,至少超過2億元的規模,以避免選擇規模太小的基金。較大的基金規模可以提供更好的流動性、降低交易成本,並在市場波動時表現更穩定。這有助於提升投資的穩定性和獲利能力,使投資者在長期投資中更好地利用市場的機會。

追蹤誤差是衡量基金對指數追蹤能力的重要指標之一,通常透過計算一段時間內基金收益率與基準指數收益率之間的標準差來表示。較低的追蹤誤差意味著基金在追蹤基準指數時表現得更為精確,而基金的表現與基準指數的走勢更為接近。

非增強型指數基金的追蹤誤差應盡量維持在0.2%以下,最好小於0.1%,以確保基金的表現盡可能接近滬深300指數的表現。較小的追蹤誤差意味著基金對指數的追蹤更準確,能夠更好地反映指數的走勢,從而降低投資風險,並提高投資回報。

選擇運作費率較低的基金對投資人來說是一個重要的考量,因為較低的運作費率意味著投資成本的減少。在長期投資中,較低的營運費率對投資報酬率的影響會更加顯著。因此,在選擇指數基金時,盡量選擇運作費率較低的基金,以確保更高的投資效率和回報。

透過篩選出的指數基金根據歷史績效進行比較,選擇那些在長期表現中跑贏指數平均績效的基金。可以透過比較基金在不同時間段的業績,以及與其他同類基金的表現來識別出更好的投資機會。最終,這樣的選擇將有助於投資者實現長期的投資目標,並提高投資回報。

根據這些指標,投資人就可以篩選出長期投資最理想的選擇。要注意的是,長期持有可以選擇A類基金,這種基金通常採用後端收費機制,適合一次性買入並持有2年以上。而對於短期持有或定投,則可以選擇C類基金,它採用前端收費機制,彈性較高,適合投資人根據市場狀況彈性調整投資策略。

透過滬深300指數基金,投資人可以方便投資中國A股市場,並享受市場整體表現的收益。這樣的選擇有助於投資人實現長期的投資目標,提高投資報酬率。然而,在投資基金時,必須注意投資涉及一定的風險。因此,確保選擇符合自己投資目標和風險承受能力的產品至關重要。

| 基金代碼 | 基金名稱(滬深300) | 管理費率(%) | 追蹤誤差(%) | 適合投資者 |

| 510300 | 華泰柏瑞滬深ETF | 0.5 | 0.10 | 長期 |

| 512300 | 富國滬深ETF | 0.5 | 0.15 | 長期 |

| 159919 | 易方達滬深ETF | 0.5 | 0.10 | 長期 |

| 110020 | 易方達滬深聯接A | 1.0 | 0.20 | 長期 |

| 001417 | 中銀滬深指數基金 | 0.75 | 0.18 | 長期 |

| 002910 | 中融滬深ETF | 0.5 | 0.12 | 長期 |

| 510360 | 匯添富滬深ETF | 0.5 | 0.08 | 長期 |

| 159915 | 華泰柏瑞滬深ETF | 0.5 | 0.10 | 長期 |

| 002987 | 廣發滬深聯接C | 0.6 | 0.15 | 短期 |

| 000961 | 天弘滬深聯接A | 0.5 | 0.12 | 短期 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。