摘要:

摘要:

借殼上市是指為快速取得上市資格的企業,收購或合併已上市公司的行為。可節省時間和成本,但有收購成本高、資訊不對稱等風險及劣勢,投資人需謹慎評估風險。

在大眾眼中,上市公司都自備金光,感覺很是高大。但實際上,這裡面的水也深的很。要知道有時候有些公司,可能不是走正常通路上市的。就如同歷史上曹操挾天子以令諸侯,藉著東漢來將自家公司成功上市並掛牌曹魏的例子。現在許多公司也有借殼上市(backdoor listing)的現象,投資人需要好好分辨一二。現在我們就來看看借殼上市到底是怎麼回事?

借殼上市是什麼意思?

在現代金融市場中,它指一家私人公司透過一定途徑獲得另一家已上市公司的控制權,從而達到上市目的的行為。它被視為一種快速融資和上市的替代方式,特別是對於那些急於獲取資金,而又希望避免長時間等待和複雜審核流程的企業來說。這種方式可以讓企業透過收購或合併已經上市的公司,直接取得上市資格,節省時間和成本。

它具體是指一家已經在證券交易所上市的公司透過收購或合併一家未上市的公司(通常是一家規模較小或未獲利的公司),來實現後者的上市。這種行為也被稱為「反向合併」或「反向收購」。

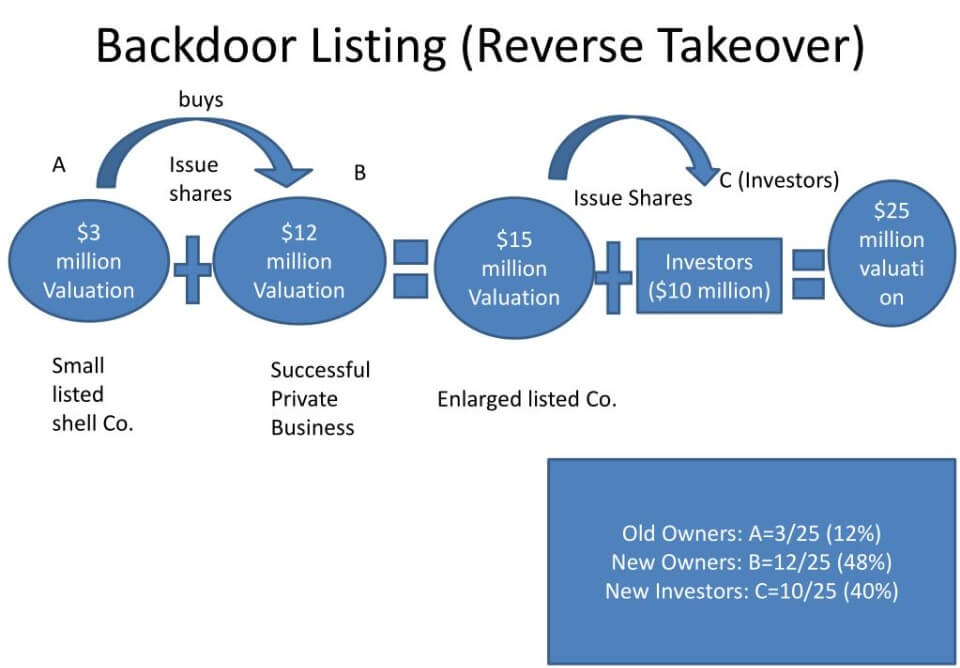

舉個例子,假設A廣告公司迫切需要上市以獲得資金用於業務擴張,然而傳統的上市程序繁瑣耗時,不符合公司的迫切需求。在這種情況下,A公司發現了B餐飲公司已經在證券市場上市,因此可以利用其上市的資格進行借殼上市。簡單來說,B公司成為了A公司上市的「外殼」。

雙方公司達成了一項協議,其中B公司以部分現金和向A公司現有股東發行新股的方式,購買了A公司的股權。從法律意義上來看,這看似是B公司完全收購了A公司,使其成為了B公司的全資子公司。然而,在實際操作中,A公司的原股東們持有了大部分甚至是絕大多數的B公司股份,從而獲得了對B公司的實際控制權,進而控制了A公司。

透過這種方式,A公司得以更快速地獲得上市資格,並且可以繼續在B公司名下以A公司的身份進行營運。這種策略使得A公司能夠避免傳統上市流程的繁瑣,快速實現上市,並且可以利用已經上市的公司平台來進行資金募集和業務擴張。

在藉殼上市過程中,已經上市的公司通常會以更名或重組的方式,將其業務、資產和負債與目標公司合併。其目的通常是為了快速獲得上市資格,規避了傳統上市程序中的一些繁瑣流程,同時也提供了一個相對便捷的資本市場融資途徑,尤其是對於一些新創公司或者新興行業來說。

除了反向收購外,借殼上市還有三種模式,借殼併購、借殼注資、借殼重組。每種模式都有其特定的運作方式和優劣勢。這些模式為企業提供了不同的上市途徑,以滿足其融資和發展需求。

借殼併購上市是指一家尚未上市的公司透過收購一家已經在股票交易所上市的公司來實現上市的過程。被收購的上市公司通常是一家業務較為單一或未能實現預期發展的公司,而收購方則是希望藉助被收購公司的上市地位來迅速實現自身上市的公司。借殼併購上市的主要特點是快速,因為無需進行傳統的IPO程序。

借殼注資上市是指一家尚未上市的公司透過向一家已經在股票交易所上市的公司注資,並獲得該公司的控股權或實際控制權,從而實現上市的過程。與借殼併購上市不同,在這種模式下,被收購的上市公司不一定需要具備實際的業務或資產,而是作為上市工具存在。借殼注資上市的主要特點是注資金金額較大,通常需要支付較高的收購費用。

借殼重組上市是指一家尚未上市的公司透過與一家已經在股票交易所上市的公司進行業務重組或資產重組,然後透過重組後的公司實現上市的過程。在這種模式下,重組後的公司通常會具備更多的業務或資產,上市後會繼續發展。借殼重組上市的主要特點是透過合併業務或資產來實現上市,相對於借殼併購上市和借殼注資上市,更具實質性的業務基礎。

借殼上市是企業採用的另類上市管道,相對於傳統的IPO上市更為簡便,但仍需滿足一定的條件才能實現。而這種方式透過借用已經上市的公司的上市地位,實現企業快速上市,但需要注意其風險和合規性。

| 公司名稱 | 產業 | 借殼方式 |

| 愛奇藝 | 視訊娛樂 | 反向併購 |

| 京東數科 | 金融科技 | 借殼注資 |

| 唯品會 | 電子商務 | 反向收購 |

| 車和家 | 汽車服務 | 借殼重組 |

| 拼多多 | 電子商務 | 反向收購 |

借殼上市需要什麼條件?

因為一般情況下公司想要上市就需要通過證監會的審核通過,不僅流程較為繁瑣期限也比較長。所以急於融資的企業,就會走捷徑來選擇借殼上市這個特殊通道達到目的。而這首先需要有一個合適的「殼」公司,一般都是些經營不善業績不佳奄奄一息但卻已經上市的公司。

除此之外,想要藉殼上市的公司也要需要符合證券交易所的上市標準,包括財務狀況、獲利能力、股權結構、業務規模等方面的要求。這些標準確保了上市公司的穩健性和透明度,對想要上市的公司提出了一定挑戰。

已上市的公司與目標公司需要就合併交易達成協議,包括交換股份比例、資產評估、業務整合等方面的內容,這確保了交易的順利進行和雙方利益的平衡。這個階段的時間長度可以因公司和市場情況而異,通常需要幾個月到一年不等。

而且合併交易需要已上市公司和目標公司股東的批准,通常需要舉行股東大會進行表決。這個過程可能需要幾週到幾個月的時間,具體取決於股東大會召開的安排和議案的審議情況。

合併交易需要經過證券監管機構的審查和批准,以確保交易符合法律法規和市場規範,並保障投資者利益和市場穩定。審批的時間長度取決於監管機構的工作效率和對交易內容的審查程度,通常需要幾個月到一年不等。

已上市公司需要向投資者充分揭露合併交易的相關信息,包括交易動機、預期效果、風險因素等,以確保投資者了解交易的內容和影響,做出明智的投資決策。這個過程可能需要幾週到幾個月的時間。

完成所有審核和資訊揭露程序後,合併交易正式完成,目標公司股份併入已上市公司,目標公司成為已上市公司的子公司,實現借殼上市。交易完成的時間取決於前面步驟的進展和完成情況,可能需要數月到數年不等。

想要藉殼上市首先要選擇合適的殼,殼公司一般都是經營不善業績不佳奄奄一息的上市公司。待上市公司透過直接收購資產重組等方式將自身的資產注入取得殼公司的控制權,借殼就算完成了。

借殼上市是好是壞

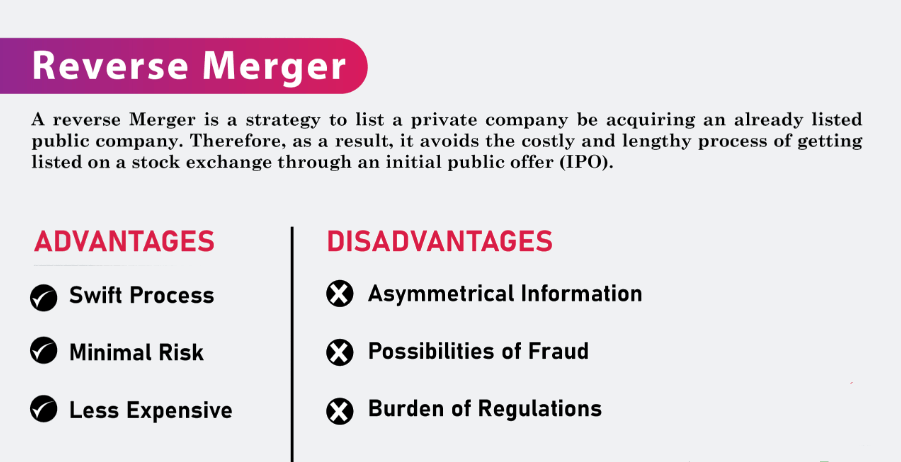

作為一種替代傳統IPO的上市方式,它近年來受到一些企業的青睞。其優勢在於相對簡化的流程和較低的時間成本,使得企業能夠更快速地進入資本市場,獲得資金支持和市場認可。然而,它也存在一些風險和劣勢,如高昂的收購成本、資訊不對稱和股權結構變化等問題,需要企業謹慎評估和權衡。

對殼公司來說,由於股價一般較低,面臨退市風險。然而,一旦被借殼上市,往往會激發投資人對公司股票的正面預期,甚至可能引發暴炒,導致股價大幅飆升。在這種情況下,殼公司得以透過這種方式獲得了新生,因為在此之後,原本風險較高的殼公司股票在市場上的吸引力大增。

投資人通常會對上市後的公司寄予更高的期望,認為其會實現業績的改善和未來成長的潛力,促使股價上漲。這種積極的市場反應進一步為上市的公司提供了更多融資的機會,並增強了其在市場中的競爭力。

而對於想要上市的目標公司來說,這種快速上市方式也能讓公司更快獲得資本市場的資金支持,有助於企業加速發展、擴大規模。同時,它也為目標公司提供了更多的靈活性,可以更靈活地選擇合適的上市時機,更好地應對市場變化和競爭挑戰。

此外,這種方式還可以讓目標公司避免了傳統IPO流程中的一些不確定性和風險,如市場接受度、定價不確定性等,從而降低了上市的風險。同時可以使目標公司更快進入資本市場,吸引更多投資者的關注和資金的注入,進而提升公司的市場地位和品牌價值。

然而,借殼上市也存在一些潛在的風險和劣勢。首先,它意味著企業必須承擔較高的收購成本,包括收購價格和重組成本等。這些成本可能對企業的財務狀況產生一定的負面影響,尤其是在收購後需要進行業務整合和重組時。

而且如果目標公司的表現或資產品質不佳,也可能會為已上市公司帶來負面影響,影響其聲譽和股價表現。這可能會導致投資者對上市公司的信心減弱,股價下跌,甚至引發投資者的損失和法律訴訟。

其次,存在資訊不對稱和透明度不足的問題。因為借殼公司與目標公司的歷史數據、財務狀況和經營業績可能存在差異,投資者難以獲得關於目標公司的全面和準確的資訊。這種不確定性可能導致投資者難以準確評估企業的價值和風險,增加了投資的不確定性和風險。

此外,公司的股權結構可能會因為重組而發生變化,這可能會導致原始股東的股權比例被稀釋。在重組過程中,借殼公司通常會發行新股給目標公司的股東作為交易對價,這會稀釋原股東的股份比例,使其在新上市公司中的權益降低。這可能對原股東的利益產生負面影響,因為他們在公司中的控制權和分紅權可能會減弱。

由於它通常是透過併購退市公司來實現的,這可能導致一些經營不善、本來應該退市的公司被借殼上市。這種現象嚴重破壞了證券市場原有的退市機制,可能會為投資者帶來風險。此外,炒作借殼概念股也存在一定的風險,因為股價的波動可能受到市場炒作和投機行為的影響,投資人需要謹慎對待這種情況。

總之,借殼上市作為一種替代傳統IPO的上市方式,為一些企業提供了另類的融資管道,但同時也帶來了一系列問題和風險。投資人參與這類上市公司股票時,需要謹慎評估風險,理性進行投資理財。

| 特點 | 借殼上市 | IPO(首次公開發行) |

| 資格獲得方式 | 透過交易取得上市公司控制權和資產注入 | 透過行政許可取得融資資格 |

| 審核標準 | 相對較低,通常要求低於IPO的標準 | 較為嚴格,需符合交易所和監管機構設定的標準 |

| 時間成本 | 相對較低,程序較簡便,上市流程相對快速 | 較高,需通過繁瑣的審查和批准程序 |

| 股東犧牲程度 | 需要付出更高的操作成本,股東需讓更多權益 | 相對較少,股東犧牲較小 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。