發布日期: 2024年03月11日

日常生活中,人們最常接觸的理財產品其實就是股基金。但是許多人對於基金的了解並沒有那麼深,更不用說投資世界裡的熱門話題——私募基金了。其實相對於一般基金來說,它是一種門檻較高的投資方式。相信說到這裡,大家對它的好奇心已經越來越重了。下面咱們就來好好了解一下,私募基金的業務與風險。

私募基金是什麼意思

它是由專業的基金管理人管理的投資基金,其主要特點是透過非公開方式向特定的投資者(如機構投資者和高淨值個人)募集資金,並根據既定的投資策略進行投資活動。雖然是一個複雜的產業,不過往往非常有利可圖,而且在整個經濟中也扮演著重要角色。

有別於公開市場上交易的公開基金,它的投資者通常有更高的門檻要求,包括投資金額、投資者資格、投資期限等。其投資者通常是高淨值人士、家族基金、機構投資者等,他們通常擁有更高的風險承受能力和更長的投資時間視野。

其管理著投資於私人公司的大量資金,使用各種策略為他們的投資者賺取回報。簡單來說就是用這個基金來投資私人公司,通常旨在出售之前使這些公司成長和改進。當然這可能存在風險,因為涉及投資與未公開交易點,財務化營運透明度有限的公司。但私募通常在管理和發展公司方面擁有豐富的經驗和專業知識,這有助於減輕風險。

私募基金市場是全球金融業的一個龐大且不斷成長的組成部分,其投資組合通常由專業投資者或基金經理人管理,並且往往採用更靈活的投資策略。它的投資策略可以涵蓋股票、債券、商品、房地產等多種資產類別,並可能採取槓桿、套利、對沖等複雜的投資策略。

它的特點一是在募集對象方面,其嚴格限制投資者的範圍。一般來說它的投資者範圍限定為一些大的機構投資者,和一些具有一定投資知識和投資經驗的富有的個人,這裡富有是重點。

根據新要求的規定,合格的投資者投資於單一私募基金的金額不能低於1萬元。投資者的個人淨資產也不能低於1000萬元以及個人的金融資產不能低於300萬元。還有就是個人的最近三年的平均年收入不能低於50萬元。

還有在募集方式方面,這類基金是透過非公開的方式來募集資金。非公開方式的界定,透過對投資者的人數和發行方式這兩個面向來進行。包括私下洽談、邀請制、專業投資人註冊制度等。在私下洽談中,基金管理人直接與潛在投資者進行一對一的溝通和洽談,以達成投資協議。

邀請制則是基金透過邀請函或私人活動邀請特定的投資人參與基金的募款活動。專業投資者註冊制度要求投資者滿足一定的條件才能參與私募的募集,例如資產達到一定水準或具備特定的投資經驗等。

然後在資訊揭露方面,私募的要求會比較低。這同時也衍生出了下一個面向,也就是法律監管方面。私募投資基金一直都屬於比較灰色的地帶,沒有特別專門的法律來對其進行規範引導其健康發展。

從私募基金募集資金到進行投資的過程來看,經歷了三個期間。也就是募集期、封閉期和正常的申購贖回期。在這三個時間內,投資人買賣基金份額的情況會非常的不同。

首先是募集期,這通常是1到3個月。在此期間私募投資股會向特定的投資人來募集資金,投資人在這個階段只能買進而不能賣出,基金份額買進的價格是股本淨值也就是1元。

募集期結束後就進入了封閉期,這一般是6個月至1年。在這個時段基金合約已經生效,但是在封閉期中基金不接受投資者申購或贖回基金份額的請求。所以這段時間內投資人既不能買入,也不能賣出基金份額。

第三階段就是當封閉期結束後,基金可以同時接受申購和贖回。這樣就進入了正常的申購贖回期,投資者在這個階段就可以根據基金的份額淨值進行基金的申購和贖回。

這時候的申購和贖回時間完全是由私募公司決定,具體的還需要諮詢對應的私募公司。另外在基金募集完畢之後還可以繼續申購,所以投資人可以根據該基金的開放日來繼續進行申購。

總的來說,私募基金是一種由私人管理的投資基金,旨在為相對較小的投資者提供多樣化的投資機會,並且通常採用更靈活和複雜的投資策略。同時,它也可能面臨更多的監管限制和風險,因為其投資策略和運作方式相對較靈活,可能存在較高的風險和不確定性。

| 成立條件 | 描述 |

| 註冊資本和資金 | 一定金額的註冊資本和足夠的資金用於公司營運和投資活動。 |

| 法律和監管要求 | 遵守當地法律法規,取得相關許可證或註冊,並符合法規要求。 |

| 管理團隊和專業資質 | 具備相關專業資格及經驗的管理團隊,包括基金經理人、投資顧問等。 |

| 業務計劃和投資策略 | 清晰的業務計劃和投資策略,包括投資目標、策略、風險管理措施等。 |

| 內部控制和合規要求 | 建立有效的內部控制制度和合規管理體系,保護投資人權益。 |

| 其他要求 | 滿足其他地區和監管機構的要求,如辦公室、員工、投資基金合約等。 |

私募基金業務

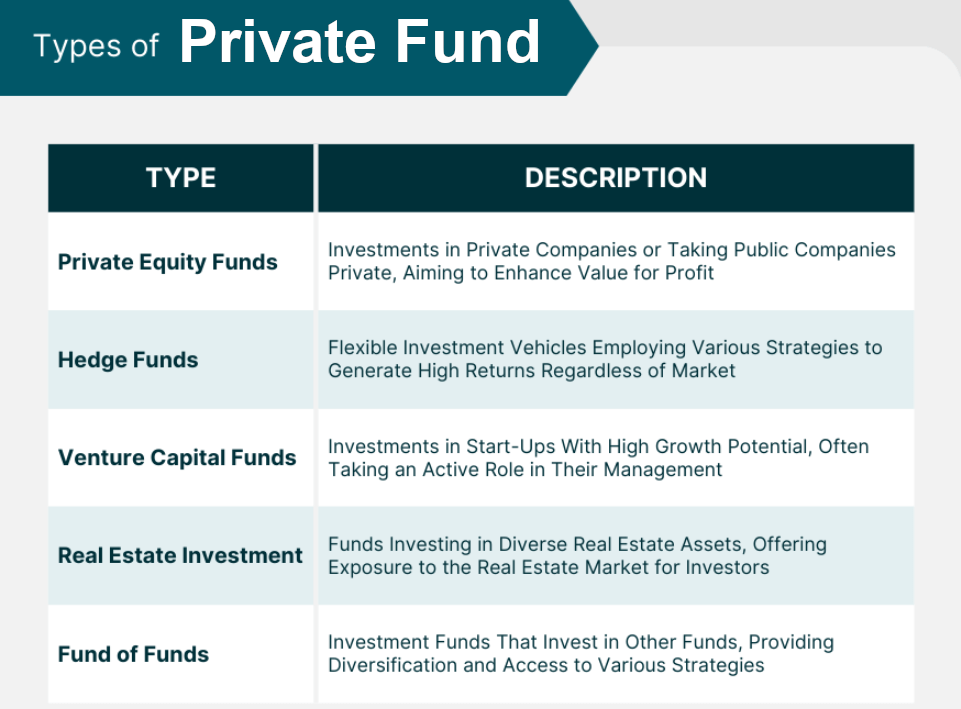

它主要從事資本的募集和投資活動,其業務主要包括募集資金、投資管理、投資決策、風險管理、退出機制等。當然,根據其類型與運作方式的不同,這些業務也有不同的差異。

首先,私募基金透過非公開方式向特定的投資者募集資金,這些投資者通常包括機構投資者和高淨值個人投資者。並且根據既定的投資策略,進行投資活動,包括股權投資、固定收益投資、對沖基金、房地產投資、天使投資等,以實現投資收益最大化。

其中私募股權基金主要投資於股票市場,是透過購買上市公司的股票、參與私人企業的股權投資或進行股權投資收購等方式獲取收益。

而固定收益型投資基金主要投資於債券市場,包括國債、企業債、可轉換債券等,以獲取固定的利息收益。對沖基金則採用多樣化的投資策略,包括市場中性策略、事件驅動策略、套利策略等,以實現在不同市場環境下的收益。並且通常採用多元化的投資策略,包括利率、匯率、商品、股票等市場,以實現對沖風險、穩定收益的目標。

房地產投資基金主要投資於房地產市場,包括商業房地產、住宅房地產、工業房地產等,以獲取租金收益、資產增值收益等。天使投資基金主要投資於新創或創新項目,透過股權投資、創投等方式支持企業成長,以獲取高額投資回報。

基金經理人和投資團隊負責制定投資決策,選擇適合的投資標的和策略,進行投資組合建構和調整。並需要進行風險管理,包括對投資組合的風險進行評估和控制,採取適當的風險管理措施,以保護投資者的資金安全。

同時需要向投資人定期報告基金的績效表現、投資組合狀況和營運狀況,確保投資人能及時了解基金的運作情況。而且通常會設定退出機制,讓投資者在特定條件下退出基金,確保投資項目的順利退出和投資回報的實現。例如固定期限到期、投資目標達成或其他約定條件。

私募類基金也提供投資人服務,包括資產管理諮詢、投資組合客製化、風險管理建議等,以滿足投資人的個人需求。並需要遵守當地法律法規和監管要求,確保公司的運作合法合規,並接受監管機構的監督和檢查。

總的來說,私募基金是為了實現投資回報而進行資金募集和投資管理的專業投資機構,其業務的具體內容和運作方式可能因公司的規模、投資策略和業務模式而有所不同。而且它們的投資策略和目標多樣化,通常具有一定的投資門檻和投資期限,同時也承擔一定的風險和責任。

私募基金風險有多大

此風險取決於多種因素,包括基金的投資策略、資產配置、市場環境、管理團隊的能力等。一般來說,它與傳統的公開市場投資工具相比具有更高的風險。

首先,因為私募投資基金投資的資產種類和投資標的可能更加多樣化和複雜化,包括股票、債券、衍生性商品等,因此面臨的市場風險也更大。同時它通常具有較長的投資期限和較低的流動性,投資者可能無法隨時贖回資金,需要承擔一定的流動性風險。

而且私募投資基金管理涉及複雜的投資策略和交易操作,管理團隊的決策和執行能力直接影響基金的業績,並且有操作風險。並且因為它可能投資於信用風險較高的資產或與風險較高的交易對手進行交易,因此存在信用風險。

一些私募基金可能採用槓桿或借貸等金融工具來增加投資回報,但也會增加投資組合的風險暴露。同時這類基金的監管和揭露要求相對較少,可能有監管風險,包括違規操作、資訊揭露不足等問題。

其實對於私募基金的投資人而言,最該警惕的風險可以分為六大類。首先是資訊不透明的風險。由於這類基金沒有嚴格的資訊揭露要求,因此資訊不透明是其最主要的風險之一。在投資運作和管理的各個階段,例如投資方案、資金轉移以及專案追蹤管理等方面,都存在著資訊揭露不足的情況,這可能會對投資者造成較大的風險。

其次是投資人抗風險能力較低。很多投資人之所以參與私募投資基金,大多都是看中了它的高收益。但是千萬不要忘記了,高收益的背後也對應著高風險。許多投資者可能缺乏相應的風險承受能力,因此必須特別關注此類基金的風險。

還有基金管理人導致的風險。由於行業准入標準缺乏嚴格規定,基金經理人的管理水平、行業地位以及市場認可度存在明顯差異。即使在相同的市場環境下,能夠憑藉準確的投資決策為投資者帶來利潤的基金經理人也只有一部分,而另一些則可能導致投資者遭受巨額損失。

第四就是道德風險較高。由於基金項目通常以合夥形式設立,受到專業、地理和時間等因素的限制,投資者無法有效監督和管理專案。因此,道德風險也是投資人經常面臨的風險之一。

然後還有,專案融資缺乏專業度。專案融資通常需要豐富的實務經驗和專業能力,然而,一些私募投資基金經理或管理團隊可能缺乏足夠的能力,無法有效監督和管理專案融資過程。

最後一個是,非法吸收公共存款的風險。部分私募的基金會透過故意誇大收益、隱瞞專案等手段來吸引投資者,而這些私募有很大的可能是在非法吸引公共存款。

不難看出私募基金收益很高的同時,也伴隨著很高的風險。因此當大家有機會投資該類基金時,一定不要衝動的決定。要好好的做好功課,了解你投資的到底是什麼?面臨的風險也有哪些?是否符合個人的投資情況,再來謹慎的做出投資決策。

| 公司 | 資產管理規模 |

| 貝萊德(BlackRock) | 7.5兆美元 |

| 黑石(Blackstone) | 9510億美元 |

| 阿波羅全球管理公司(Apollo Global Management) | 5230億美元 |

| 高盛凱雷(KKR) | 4710億美元 |

| 凱雷投資集團(The Carlyle Group) | 3690億美元 |

| CVC資本合作夥伴(CVC Capital Partners) | 1460億美元 |

| TPG(德州太平洋集團) | 1350億美元 |

| 布拉沃(Thoma Bravo) | 1140億美元 |

| 殷拓(EQT) | 1000億美元 |

| 洞察合作夥伴(Insight Partners) | 980億美元 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。