2023年06月21日

當人們想要投資外匯時,他們會發現一個問題:在中國,外匯交易似乎受到很大的限制。深入了解後,一些人可能會擔心這涉及法律風險,甚至擔心可能會面臨刑事處罰。那么,外匯保證金交易在中國合法嗎?進行此類交易有哪些風險?現在就讓一起來探討下,外匯保證金交易的合法性與風險防范。

外匯保證金交易合法嗎?

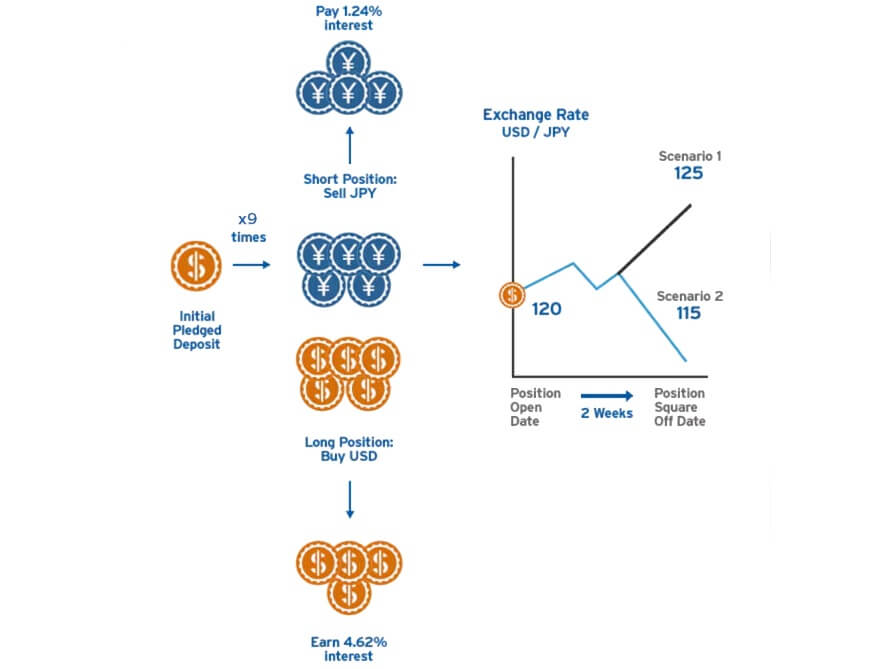

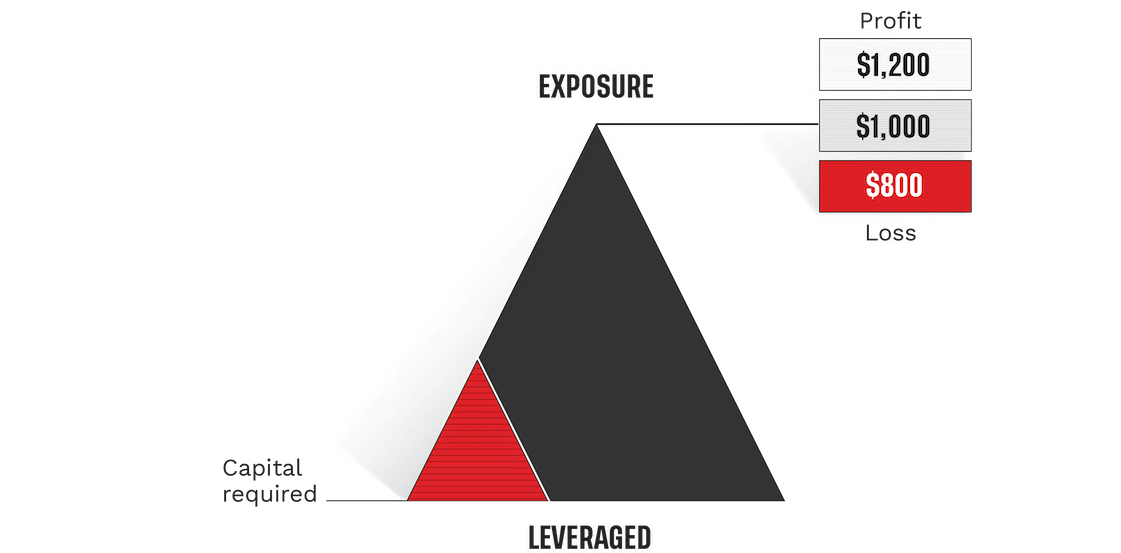

它也被稱為外匯杠杆交易,是一種利用杠杆效應使投資者能夠以較少的本金控制大額交易,從而實現以小博大的外匯交易方式。這種交易方式也伴隨了較高的風險,因為高杠杆可以放大收益,同時也會放大虧損。在中國,外匯保證金交易的市場發展和監管情況具有一些獨特的特點。

外匯保證金交易,也就是中國人俗稱的“炒外匯”,其法律地位確實較為複雜。此類交易在中國處於灰色地帶,國家外匯管理局(SAFE)對外匯市場的監管非常嚴格,目前尚未明確批准這種交易形式。

作為一種金融衍生品交易,如果是個人通過外匯保證金交易平台,以較小的保證金交易外匯,獲得較大的收益或虧損的交易方式。這種交易方式在國際上已經非常普遍,在中國雖然有監管限制,但本身也並不違法。

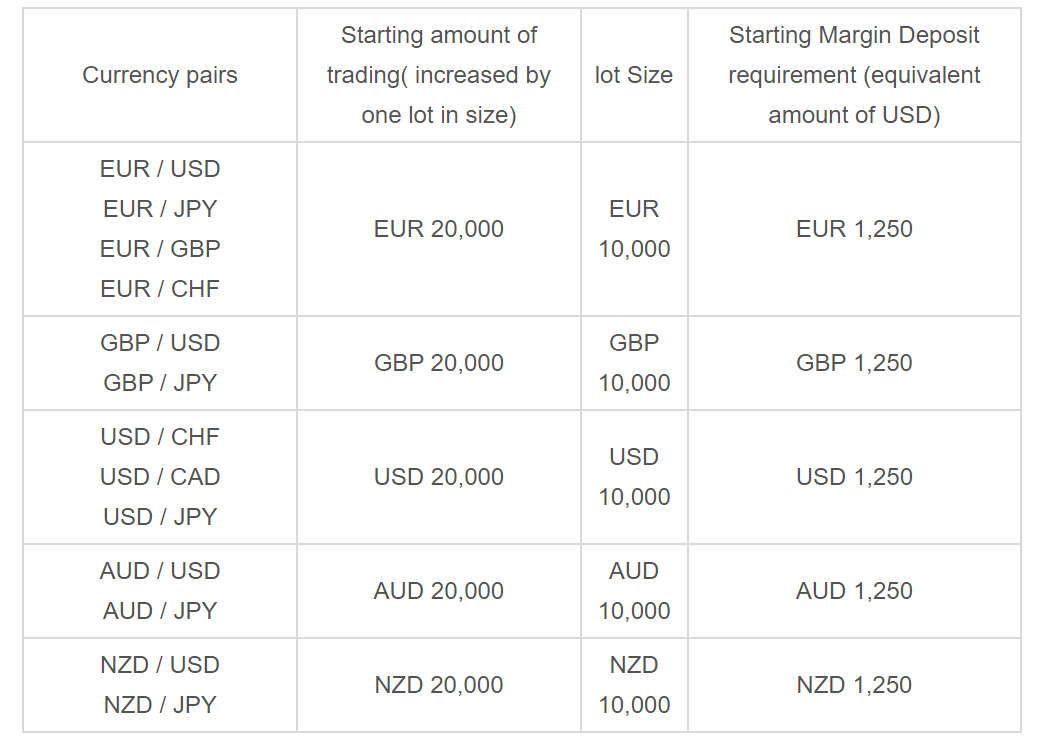

當然,在中國外匯保證金交易需要在金融監管機構的監管下進行。目前,中國的外匯管理政策規定,個人外匯保證金交易只能在銀行、證券公司、期貨公司等金融機構的監管下進行,而且只能進行人民幣兌換外匯的交易,不能進行外匯兌換外匯的交易。

也就是說,作為個人投資者,只要進行外匯交易而不涉及組織和運營外匯平台,這種行為在法律上不會被定為犯罪,也就是說,個人進行外匯交易不會面臨刑事處罰。然而,需要注意的是,如果投資者參與的外匯交易平台存在問題,例如黑平台或資金盤,那么所有的風險和損失將由投資者自行承擔。

如果你作為項目發起人或平台運營者,在中國國內開設外匯平台並招募用戶進行交易,這種行為就屬於違法。在這種情況下,平台組織者將面臨法律風險,可能會被判刑。中國政府對外匯交易平台的監管非常嚴格,非法運營平台的行為將受到嚴厲打擊。

也就是說,外匯保證金交易作為一種交易方式本身是合法的。盡管在中國尚未被正式認可,但參與交易本身並不違法。它類似於股票和期貨市場的交易,只是外匯市場的監管體系在國內尚未完善。

然而,如果繞過銀行體系,私下進行外匯交易以賺取價差,這種行為就會涉及非法買賣外匯。這種做法不僅違反了國家的外匯管理規定,還可能擾亂外匯市場的正常秩序,對市場的穩定性和透明度造成負面影響。因此,這類行為被視為違法,相關的法律風險和制裁可能會非常嚴重。

因此,投資者人在進行外匯保證金交易時,必須選擇合法的金融機構進行交易,否則就會涉嫌非法金融活動。此外,必須遵守相關的法律法規,否則就會面臨法律風險。根據《中華人民共和國外匯管理條例》規定,任何單位和個人不得從事未經批准的外匯業務,否則將面臨行政處罰和刑事責任。

綜上所述,個人外匯保證金交易是合法的,但必須在合法的金融機構的監管下進行,並遵守相關的法律法規。應該選擇合法的交易平台和金融機構,了解相關的風險和法律法規,以避免不必要的風險和損失。

外匯保證金交易在中國的發展曆程

外匯保證金交易在中國的發展曆程

這種交易方式起源於1970年代的倫敦,並於90年代初進入香港市場,隨後在2000年代初傳入中國大陸。在中國,它的推廣曆程相對曲折。簡單來說,2008年之前,外匯保證金交易在國內曾進行過試點,但由於風險難以控制和監管不足,最終被迫叫停。

2004年2月,中國銀監會發布了《金融機構衍生產品交易業務管理暫行辦法》,對金融衍生產品進行了初步規范,放寬了外匯衍生品的交易條件。此後,國際知名外匯經紀商如福匯(FXCM)進入中國市場。

2006年,中國銀監會發布了《商業銀行創新指引》,允許商業銀行引入新技術並開辟新市場,這鼓勵了銀行探索外匯期貨和保證金交易。2006年6月,中國建設銀行上海分行推出了面向個人投資者的外匯期貨交易,並首次采用了保證金交易模式。隨後的2007年,交通銀行推出了5倍杠杆的外匯保證金業務,其他商業銀行也相繼跟進,如民生銀行允許客戶以最高30倍的杠杆進行交易。

然而,2008年全球金融危機後,中國銀監會發布了《銀行業金融機構開辦保證金交易有關問題的通知》。該通知規定,已經開辦外匯保證金交易的金融機構不得向新增客戶提供此項業務,也不得向現有客戶提供新交易。這一政策標志著其在中國短暫半開放時期的結束,進一步加強了對該交易形式的限制。

而在2015年至2017年期間,外匯保證金交易則在中國經曆了鼎盛時期。2015年1月,中信證券收購了昆侖國際金融集團有限公司60%的股權。同年11月和2016年1月,多家境外央行類機構完成備案,正式進入中國銀行間外匯市場,進一步推動了市場的國際化。

由於2014年現貨市場監管收緊和2015年股市暴跌,大量從業人員和投資者轉向外匯市場,代理商迅速崛起,國際知名外匯經紀商的進入也吸引了大量投資者。然而,2016年12月,中國人民銀行實施了新的外匯管理辦法,限制了個人每日換匯額度,對市場流動性產生了一定影響。

2017年12月,第十五屆上海理財博覽會成為外匯保證金交易的巔峰時刻,展會吸引了13.7萬人參觀,參展的外匯經紀商超過200家。同年,國內參與外匯保證金交易的投資者數量達到了600萬,其中上海及周邊地區的投資者約為200萬。

國內市場在經曆了2015年至2017年的快速增長和繁榮期後,由於國內外監管政策的收緊以及市場環境的變化,逐漸進入衰退期。2018年12月7日,英國金融行為監管局(FCA)宣布將外匯及差價合約(CFD)產品的杠杆限制為30倍,並禁止二元期權。這一政策導致許多經紀商將客戶監管主體轉移到瓦努阿圖、塞浦路斯等離岸金融中心。

2019年9月,中國外匯管理局批准了中信證券、華泰證券、招商證券等三家證券公司獲得集售會業務試點資格,並取消了境外投資者的投資額度限制,這一調整對外匯保證金市場產生了進一步的影響。

2020年10月23日,澳大利亞金融監管局(ASIC)也將CFD產品的杠杆限制為30倍,促使多個外匯交易平台如SEMARKX、卓德等退出中國市場。盡管TMTM、德普資本、CPT Etcus、Egensun等平台仍在運營,外匯保證金交易的投資者數量已大幅下降。投資者的參與模式也在變化,越來越多的投資者轉向銀行的實盤交易,導致該市場規模顯著縮減。

目前,外匯保證金交易在中國仍然處於一個灰色地帶。盡管個人投資者可以通過境外平台進行交易,但中國國內尚未有合法的交易平台。中國政府繼續保持對外匯市場的嚴格監管,對非法外匯交易活動進行打擊。同時,金融科技的發展可能會帶來新的監管挑戰和機會,未來的市場發展仍然值得關注。

總之,外匯保證金交易在中國的曆史經曆了從初步探索到市場嘗試,再到監管加強的過程。盡管目前在中國市場上沒有正式認可的交易平台,但隨著市場的不斷發展和監管政策的逐步完善,未來的市場環境和政策可能會有新的變化。

外匯保證金交易的風險和監管

雖然個人參與外匯交易不違法,但由於中國國內缺乏成熟的監管體系,市場中存在許多不正規的機構和平台。所以投資者必須特別小心,以避免財產損失。這些不正規的平台往往以高收益為誘餌,實則存在較大的風險,甚至可能導致資金的全部損失。

同時,投資者在選擇外匯保證金交易平台時,應仔細審查平台的資質和信譽,確保其受到正規金融監管機構的授權和監管。務必謹防那些沒有合法資質或存在負面評價的平台,以保障自身的投資安全。

在中國,外匯交易者的權益保護相對較弱,尤其是當面臨不正規或非法的外匯交易平台時。一旦出現問題,如平台跑路或涉及詐騙,追索本金的難度較大。許多外匯保證金交易平台未獲得中國金融監管機構的正式批准,而且許多平台的運營方設在境外,這使得維權和追償變得更加複雜。

因此,投資者在參與外匯交易前必須充分了解相關風險,尤其是要選擇受到正規金融監管機構監管的合法平台進行交易。鑒於外匯市場的複雜性和潛在風險,對交易平台的合法性和信譽進行嚴格審查至關重要。

這不僅包括確認平台是否獲得正式的金融監管批准,還要調查平台的運營曆史、客戶評價以及是否存在負面記錄。只有通過細致的盡職調查,投資者才能有效降低潛在的風險和損失,確保自身的投資安全。

相較於中國,國外的外匯保證金交易市場相對成熟,擁有完善的監管體系。許多國家對外匯交易設有嚴格的監管規定,以確保市場的公平性和透明度。這些國家通常設立了專門的金融監管機構,制定了詳細的法規和規則,來規范市場操作,防止市場操控、欺詐行為和不公平交易。

由於這些監管措施的實施,外匯市場運作規范且穩定,交易體量龐大,吸引了全球各地的投資者和金融機構參與。這種規范化的市場環境不僅有助於保護投資者權益,也促進了市場的健康發展。

而且國際上的外匯市場,其交易時間幾乎覆蓋全天,這對交易者來說是一大優勢。全球外匯市場從周一早晨亞洲市場開盤開始,到周五晚間美國市場收盤結束,幾乎實現了24小時無間斷交易。

這種全天候的交易時間允許投資者根據自身的時間安排進行交易,能夠靈活應對全球市場的各種動態和突發事件。對於短期交易者和需要即時反應市場變化的投資者而言,這種高流動性和長時間的交易窗口提供了更多的機會和靈活性。

總之,個人參與外匯保證金交易在中國並不違法,但涉及到外匯平台的運營則屬於違法行為。由於國內的監管體系尚不完善,外匯交易市場存在較多的風險。因此,投資者在參與外匯交易時必須格外謹慎,務必選擇受到正規金融監管機構批准的外匯平台,以降低潛在的風險和損失。確保所選擇的平台具備合法資質並有良好的信譽,是保護自身權益的重要措施。

| 方面 | 說明 | 風險防范措施 |

| 發展曆程 | 中國外匯保證金交易經曆了試點、限制和監管收緊。 | 關注政策:了解最新法規和政策。 |

| 合法性 | 在中國,個人交易合法,但平台運營需符合監管。 | 選擇正規平台:確保平台受監管機構授權。 |

| 監管機構 | 中國尚無正式認可的外匯保證金交易平台。 | 驗證資質:檢查平台的合法資質和信譽。 |

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。