發布日期: 2024年02月16日

在新聞中看到回購逆回購這樣的詞語,一般都把它看得很高大上,也不認為跟咱普通老百姓有什麼關係。但其實,它不僅在國際新聞中能夠看到,在財經頻道也是時常聽聞的。也就是說,它是每個投資者都應該了解的知識。因此本文未來將詳細介紹一下,逆回購交易的解析及操作建議。

逆回購是啥意思

逆回購是啥意思

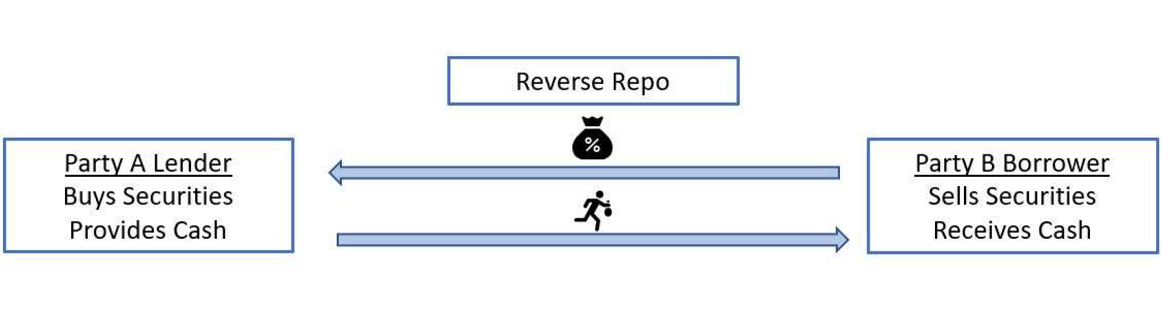

它是金融市場上的一種交易操作,通常是指金融機構向個人或機構購買證券(如國債、企業債等),並在未來的某個日期再賣給原個人或機構這些證券。對於出售證券的金融機構來說,這是正回購。而對於出錢將證券買下,又在約定日期賣回給出售方的金融機構來說,這是逆回購。

其基本操作流程是先由出售方(通常是金融機構)與購買方(通常是另一家金融機構或中央銀行)達成回購協議,約定出售證券的種類、數量、交易價格、回購期限等具體條款。根據協議,出售方將持有的證券出售給購買方,並收到回購資金。

出售方則獲得了臨時性的資金,而證券則在約定的回購期限內由購買方持有。在回購日期到來時,出售方將按照協議的約定回購證券,並支付給購買方回購價格。

其目的通常是為了短期籌集資金或進行流動性管理,也就是說交易雙方一個是為了短期籌集資金,一個是為了進行流動性管理。對於出售者來說,它通常被用作短期資金管理工具,金融機構可以透過它快速獲得資金,以滿足臨時性的資金需求。

而對於購買方來說,不僅可以投放閒置資金並在未來獲得一定的利息收益。而且可以在需要時快速獲得資金,從而保持足夠的流動性,應對突發事件或資金周轉需求。也可以被中央銀行當作是調控貨幣政策的工具,透過調整回購利率或操作規模來影響市場上的流動性和利率水準。

比較形像一點的比喻就是,可以把回購市場想像成一個當舖,其公認的當舖品就是國債。當有人手上沒錢但有國債的時候,就可以到市場中典當國債借錢。當舖老闆也就是交易對手當然不會白白借錢給對方,會要求對方必須在某個時間內。比如說一個禮拜後以更高的價格來贖回債券,而中間的價差就是藉錢的利率。

就整個回購市場而言,各國央行的操作基本上都屬於逆回購。比方說在中國,央行向一級交易商購買有價證券,並約定在未來特定日期將有價證券賣給一級交易商的交易行為,是央行向市場上投放流動性的操作。

當經濟過熱時,央行可以透過正回購操作賣出有價證券回籠基礎貨幣,減少商業銀行等金融機構的資金。從而使市場利率上升,市場資金成本上升,減少社會投資。

當經濟放緩時,央行可以透過逆回購操作買進有價證券投放基礎貨幣,擴大資金總量的規模擴張信貸規模。從而使市場利率下降,降低社會融資成本,刺激消費和投資。

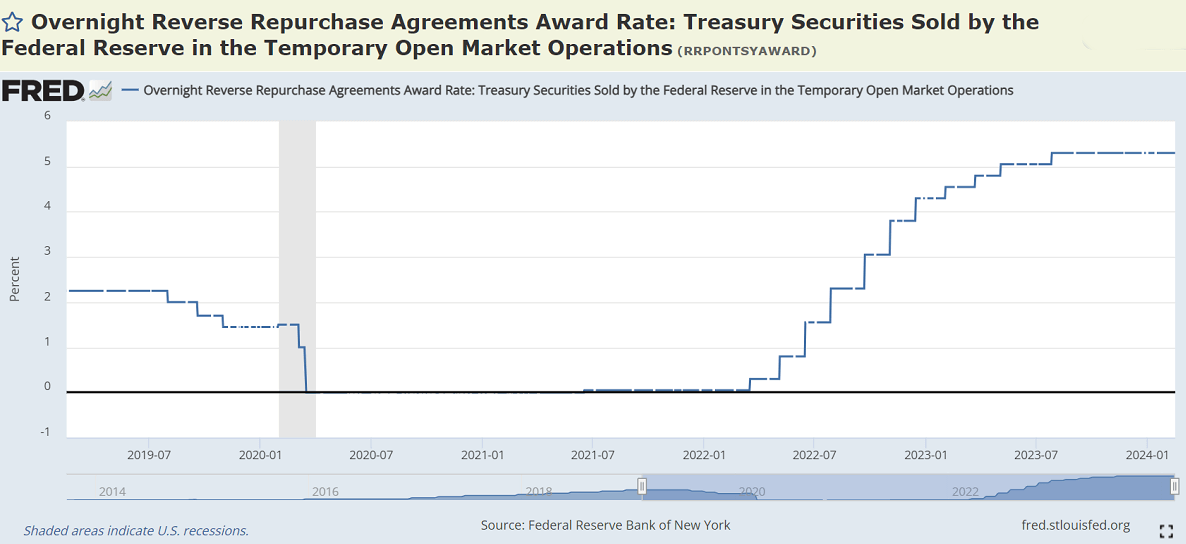

不過與中國央行的公開市場操作相反,Fed卻透過正回購釋放流動性。它的基本操作是讓持有大量現金的金融機構,透過逆回購工具把錢借給聯準會,換取美國國債作為抵押品。

這種機制,為貨幣市場基金的錢提供了一個好的地方。因為聯準會提供一個固定的利率,如果一級經銷商和其他的金融機構給的利息沒有這個利率高,貨幣市場基金就會把錢存在聯準會。

同時機制又為回購利息提供了一個上限,防止回購時利息漲的過快。因為一級經銷商有直接向聯準會借款的權限,如果貨幣市場基金的利息高於聯準會的利息,市場參與者就會直接向聯準會借款了。

逆回購交易在金融市場中非常常見,是一種相對安全的金融工具。通常被用作短期投資或資金籌集的手段,也是央行實施貨幣政策的工具之一。

逆回購是寬鬆還是緊縮

逆回購是寬鬆還是緊縮

由於央行會透過該操作來調節市場流動性和利率水平,因此投資人會密切注意它的操作規模和頻率。因為它的變化可能暗示著央行對未來貨幣政策的調整,進而影響市場預期和投資人情緒。

許多人都會把它當做是寬鬆貨幣政策的工具,因為當央行希望提供更多的流動性並降低市場利率時,就可能會進行該操作。央行透過購買國債等證券向市場注入資金,這將增加市場上的流動性,從而降低短期市場利率。因此,該操作的規模和頻率增加通常被視為寬鬆貨幣政策的訊號。

相反,當央行希望收緊貨幣政策、減少市場流動性並提高市場利率時,它可能會減少該操作。央行透過減少購買國債等證券的規模或頻率來吸收市場上的資金,從而減少市場流動性,並推高市場利率。

但事實上,它並不是固定的寬鬆貨幣政策,而是央行根據當前經濟狀況和政策目標而採取的一種手段。實際上,央行可能會同時採取多種貨幣政策工具來實現其貨幣政策目標,而該操作只是其中之一。

逆回購利好還是利空股市

它通常被視為一種提供流動性的工具,因為該市場的活躍程度可以反映市場的流動性狀況。如果該市場活躍,表示市場上有足夠的流動性,資金比較充裕;相反,如果該市場不活躍,可能意味著市場上資金供給不足,流動性較差。

一般情況下,它被視為對股市的利好,因為可以提供更多的流動性和資金供應,從而降低短期市場利率,增加市場的流動性,推動股市上漲。特別是在經濟不景氣、資金緊缺或市場恐慌時,央行透過實施該操作等貨幣政策來穩定市場,提振投資者信心,有助於支撐股市。

然而,如果該操作頻繁且規模龐大,可能會引發市場對於貨幣政策過於寬鬆的擔憂,進而導致通膨壓力增加、資產價格泡沫等問題,進而對股市形成利空影響。

也就是說,其對股市的影響取決於當前市場的情況以、貨幣政策走向、投資者情緒等多個因素。在實際情況中,投資人應該綜合考慮各種因素來評估其對股市的影響,並根據市場變化靈活調整投資策略。

逆回購怎麼買比較划算

投資者在進行該交易時,一定要考慮利率、期限、交易規模、交易對手信譽等因素。也要對市場狀況有一定了解,包括利率的變動、市場流動性狀況等。

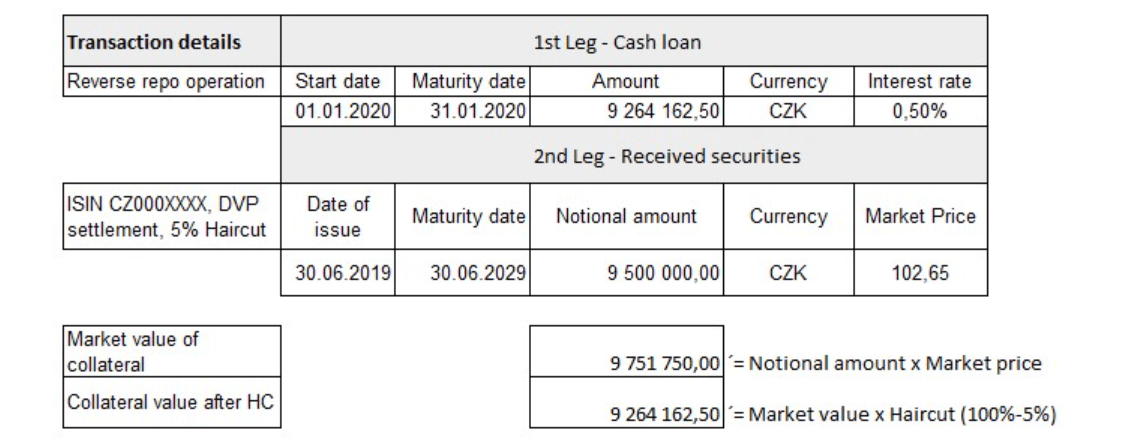

逆回購利率是賣方向買方出售國債時所支付的利息,通常以年化的形式表示。選擇較高的利率可以增加收益。假設該利率為3%,投資人進行了一萬元、一天期的逆回購交易。那麼首先,計算一天的利息。利率為3%,一年有365天,所以一天的利率為3%/365≈0.00822%。

然後計算收入,收入=投入資金×一天的利率。即:收入=一萬元×0.0000822≈0.822元。所以,以3%的利率計算,一萬元一天期的收入約為0.822元。

回購期限是指與交易對手方約定的國債回購的時間長度。通常情況下,期限較短則交易成本可能更低,但是相應的利潤也較低。期限較長則交易可能成本較高,但相應的利潤也較高。因此,根據市場狀況和個人需求,選擇合適的回購期限非常重要。

選擇可靠的交易對手是成功進行該交易的關鍵。優先選擇信譽良好、資金實力雄厚的金融機構或證券公司作為交易對手方,以降低交易風險。同時也應考慮資金規模,選擇合適的交易規模。過小的交易規模可能會增加單筆交易的成本,而過大的交易規模可能會增加風險。適當控制交易規模可取得更好的交易條件。

除了這些以外,還需要找到合適的交易頻率。因為屬於短期的借貸,基本上它的交易期限很多都是七天。所以一周買幾次逆回購最合適?這需要投資者根據自身的情況來選擇,具體需要根據市場流動性、資金需求、利率水平、風險偏好等因素來考慮。

如果有短期資金需求,可能更傾向於頻繁進行改交易,以滿足資金週轉需求。在這種情況下,可能會選擇每天或幾天進行一次交易操作。而如果市場上的該利率較高,就可以傾向於頻繁進行交易操作,以獲取更高的收益。相反,如果該利率較低,就會考慮減少交易的頻率。

如果市場流動性充裕,可能更容易進行該交易,並且可以選擇更頻繁地進行交易。然而,如果市場流動性較差,就需要更謹慎地進行該交易,以避免因流動性不足而導致的風險。

雖然該交易通常被視為相對低風險的交易,但仍存在一定的風險。如果投資者對風險較為敏感,就不應該選擇頻繁地進行該交易。

總的來說,要選擇划算的逆回購,需要綜合利率、回購期限、交易對手信譽、交易規模和市場狀況等因素。而要確定最適合的交易頻率,則要依照個人的資金需求、市場狀況和風險偏好來決定。

| 操作方法 | 描述 |

| 確定交易意向 | 確定進行逆回購還是正回購,確定持有的國債種類和數量。 |

| 尋找交易對手 | 在金融市場中尋找合適的交易對手,聯絡經紀商或金融機構。 |

| 確定交易細節 | 與交易對手確定國債種類、數量、價格、回購期限等細節。 |

| 簽訂協議 | 簽訂正式協議,明確雙方權利義務,約定交易具體細則。 |

| 履行交易與結算 | 根據協議履行交易,出售或購買國債,並完成結算和資金劃轉。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。