發布日期: 2023年06月13日

更新日期: 2024年08月21日

在金融圈流傳著一句名言:“富人做債券,中產做股票,窮人做期貨外匯。”這並不是因為窮人更喜歡期貨或外匯,而是因為窮人往往希望通過高杠杆的交易實現快速致富。外匯期權正是一個可以用較少資金獲得較大市場敞口的工具,但其風險也相對較高,需謹慎使用。現在,就讓我們一起來來看外匯期權及其特點與風險。

外匯期權是什么意思?

外匯期權是什么意思?

其英文名為Forex Options,也被稱為貨幣期權。作為是一種金融工具,允許期權購買方在支付一定的期權費後,獲得在未來約定日期或一定時間內,按預定匯率買入或賣出特定數量的外匯資產的選擇權。

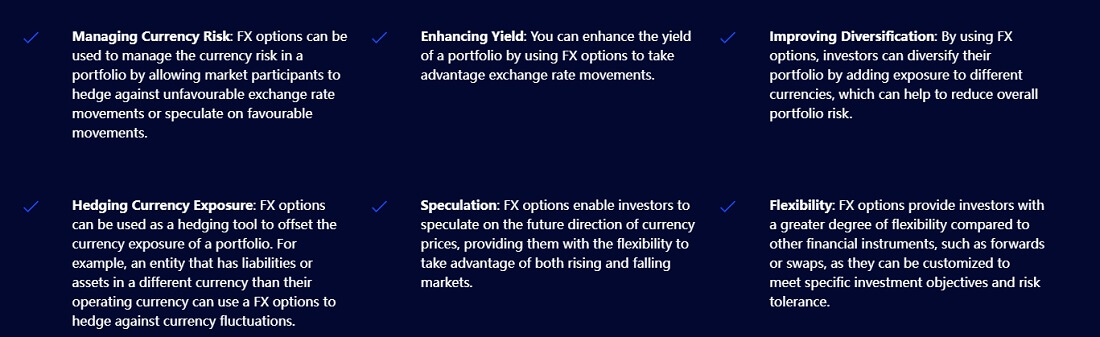

這種期權主要用於對沖匯率風險或進行投機,允許持有者在匯率變動時靈活調整策略。通過外匯期權,投資者可以在匯率走勢有利時獲得潛在利潤,同時避免了直接交易的風險,從而實現更為精准的市場操作和風險管理。

外匯期權的主要特點包括買入權利(Call Option)和賣出權利(Put Option)。買入權利允許持有者在到期日前以指定匯率購買基礎貨幣,而賣出權利則允許持有者在到期日前以指定匯率出售基礎貨幣。這些權利賦予投資者靈活性,以適應匯率變化並實現潛在利潤。

此外,外匯期權還有到期時間、行使價格和期權費。到期時間是期權的有效期限,持有者必須在此日期前決定是否行使期權。行使價格是期權合同中規定的匯率,決定了買入或賣出的價格。期權費是購買期權時支付的費用,構成了期權買方的成本。

外匯期權的價格,即期權費,受到多種因素的影響。首先,標的貨幣對的現貨價格與期權的執行價格之間的關系直接影響期權的內在價值。其次,到期時間的長短也會影響期權費,通常到期時間越長,期權費越高,因為持有時間越長,市場變動的不確定性也越大。

市場波動性則決定了期權的時間價值,波動性越高,期權費通常也會越高。此外,利率差異也是一個重要因素,因為不同貨幣對的利率差異會影響期權的價格。因此,這些因素綜合作用,決定了外匯期權的最終價格。

外匯期權買賣實質上是權利的交易。期權買方在支付相應的期權費後,獲得在約定的到期日按照協定匯率和金額,與期權賣方買賣特定貨幣的權利。這個權利使買方能夠在外匯市場中靈活操作,以應對匯率波動。

對於期權買方而言,購買期權的主要作用是增強交易的靈活性。他們可以根據有利的匯率選擇進行外匯買賣,從而減少匯率波動帶來的損失或謀取潛在的收益。購買期權時支付的費用則是期權買方的成本。

權利買方在外匯期權交易中享有靈活性,能夠選擇是否執行期權合約。如果決定不行使期權,其最大損失僅限於已支付的期權費,無需承擔額外的履約保證金。這種安排限制了買方的風險,使其損失被控制在期權費的范圍內,為其提供了一種有效的風險管理工具。同時,買方的風險較低,可以在不利的市場條件下選擇不執行期權,從而保護自身的投資成本。

與此相對,期權賣方面臨較大的風險,可能損失無限,因此需要支付保證金作為履行義務的擔保。簡而言之,期權是一種單向合同,買賣雙方的權利和義務不平等:買方擁有選擇權,而賣方則需被動履行合同義務。

例如,如果一家公司以一定的期權費與銀行進行“三個月歐元兌美元”的外匯期權交易,約定匯率為1歐元=1.2美元,那么在期權到期時,公司可以以此價格將歐元兌換成美元。如果到期時歐元匯率高於1.2美元,公司不會執行期權,只會損失支付的期權費;如果到期時歐元匯率低於1.2美元,公司則可以以約定匯率兌換歐元,從中獲利。

外匯期權不僅幫助企業鎖定匯率,減輕匯率波動對業務的負面影響,從而為企業提供穩定的財務規劃,還能作為投資工具,通過靈活運用匯率變動來獲取潛在的利潤。企業可以利用它來進行有效的風險管理,而投資者則可以通過市場變動獲得收益,充分發揮其在匯率交易中的靈活性和策略性。

外匯期權交易的特點

作為期權交易的一種,外匯期權交易具有獨特的特點,包括高度的靈活性、高杠杆效應、多樣化的交易策略、高流動性以及明確的到期時間。這些特點使其成為對沖匯率風險或進行投機的理想工具,幫助交易者在匯率變動中獲取潛在利潤,同時有效管理風險。

外匯期權為投資者提供了極大的靈活性,能夠在複雜的外匯市場中有效管理風險並捕捉盈利機會。投資者可以利用外匯期權對沖現有頭寸,減輕匯率波動對資產的影響,同時也能通過市場波動進行高風險、高收益的投機操作。

這種靈活性使外匯期權成為應對各種市場狀況和投資目標的強大工具。投資者可以根據市場預期和個人風險偏好選擇不同類型的期權(如看漲期權或看跌期權),並自定義合約條款(如到期日和執行價格),從而制定符合自身需求的交易策略。

這種多樣化和定制化的能力使外匯期權在投資組合中發揮了重要作用。投資者還可以運用多種策略來應對不同的市場條件和風險偏好。例如,單腿策略如買入看漲或看跌期權,適用於對市場方向有明確預期的情況;而多腿策略通過組合不同的期權(如牛市價差、熊市價差),則可以調整風險和收益。這些策略的靈活運用幫助投資者更好地適應市場變化,從而優化投資回報。

由於期權費通常較低,投資者可以用相對較小的資金控制更大的外匯頭寸,從而在利用杠杆的同時放大潛在收益。然而,這種杠杆效應也意味著風險可能同樣放大,因此投資者需要謹慎管理風險,以避免因市場波動帶來的重大損失。

而且,它的市場流動性通常較高,尤其在主要貨幣對如歐元/美元(EUR/USD)和美元/日元(USD/JPY)上。這種高流動性使投資者能夠輕松地買入或賣出期權合約,減少交易成本,提高價格透明度和市場效率。對需要快速且高效交易的投資者來說,這種特點尤為重要。

外匯期權具有明確的到期時間限制,這意味著期權在到期日後將失效,無法再被執行或交易。因此,投資者必須在期權的有效期內對其進行操作,以確保能夠行使權利或做出相應的交易決策。到期時間的管理對於期權投資至關重要,因為一旦超過到期日,投資者將失去通過期權獲取潛在收益的機會,並且支付的期權費也無法追回。

它可以以兩種形式存在:標准化的交易所合約和根據具體需求定制的場外交易(OTC)合約。標准化合約在期權交易所交易,具有固定的條款和條件,從而提供了較高的流動性和透明度,使得買賣更為便捷。

而場外交易合約則提供更大的靈活性,允許交易雙方根據各自的需求和市場條件定制期權條款,如執行價格、到期日和合約規模。這使得投資者和企業能夠根據特定的風險管理或投機策略選擇最適合的期權形式。

了解外匯期權的交易特點可以幫助投資者在複雜的外匯市場中制定有效策略。它的靈活性、高杠杆、流動性和自定義能力,使其成為應對各種市場狀況、優化投資回報和管理匯率風險的強大工具。

外匯期權的風險

外匯期權的風險包括市場風險、流動性風險、時間風險和波動性風險,這些風險對購買者和賣方都具有重要影響。這些風險在不同的市場條件下,都會對期權的持有者和交易者產生不同程度的影響。

對於外匯期權的購買者來說,市場風險主要體現在市場走勢與預期不符時,期權可能會失去其內在價值。如果市場價格未能達到期權的執行價,期權的價值可能會降至零,從而變得毫無用處。在這種情況下,盡管市場走勢對購買者不利,期權可能完全無效,但購買者的損失被嚴格限制在他們為期權支付的費用上。

由於期權費是購買者為獲得期權權利所付出的全部成本,因此,無論市場如何波動,最大損失僅為這部分費用。這種結構為購買者提供了風險控制的保護,使他們能夠在面對不利市場情況時,將潛在損失控制在最初投入的期權費內,從而避免了更大的財務風險。

而流動性風險則表現為在市場流動性較低時,期權可能難以平倉或賣出。這種情況下,投資者可能面臨不利的交易價格和執行時機的影響,從而影響整體交易效果。尤其是在市場波動較大的時期,流動性不足可能會進一步放大這些問題,阻礙投資者及時調整或退出頭寸。

對於外匯期權的購買者而言,時間風險是一個關鍵因素。期權有明確的到期日,隨著到期日的臨近,期權的時間價值會逐漸減少。這種時間價值的損失可能會導致期權的整體價值下降,即使基礎貨幣的匯率走勢符合預期。結果,投資者可能面臨即使市場方向正確,期權的實際收益仍受到時間價值減少的影響,影響最終的投資回報。

同時,對於購買者而言波動性風險也是一個重要考量因素。市場的波動性變化直接影響期權的價格。波動性增加通常會推高期權的價值,因為更大的市場波動可能帶來更高的潛在利潤。然而,如果市場波動性降低,期權的價格可能隨之下跌,即使市場走勢符合投資者的預期,波動性減少仍可能導致期權價格降低,從而影響投資收益。

市場風險對於外匯期權的賣方來說是一個顯著的風險因素,尤其是在出售看漲期權時。如果基礎貨幣的價格劇烈上漲,期權賣方可能面臨潛在的無限損失。這種風險源於期權賣方需要承擔價格上漲的風險,隨著市場價格的不斷上升,可能導致損失不斷擴大。因此,期權賣方需特別關注市場走勢,以防止重大財務損失。

同時,流動性風險也是一個重要的考量因素。在流動性不足的市場中,期權賣方可能會遇到交易執行的困難,因為市場的低流動性會限制買賣的機會。這樣,期權賣方可能不得不接受不利的價格來平倉或退出頭寸,從而影響最終的交易成本和整體投資回報。低流動性不僅可能增加交易成本,還可能導致在不理想的市場條件下進行交易,進一步加大潛在風險。

而且,市場波動性增加可能導致期權價格上升,從而使期權賣方面臨更高的潛在損失。由於期權賣方通常需要應對期權價格的上漲,特別是在市場波動加劇時,損失的幅度可能會顯著擴大。這種風險是因為波動性增加會提高期權的內在價值,賣方在這種情況下可能需要以更高的成本來平倉或對沖頭寸,從而加大了交易風險和成本。

此外,期權賣方通常需要支付保證金作為履行期權合約的擔保。這筆保證金是為了確保賣方能夠履行其合約義務,特別是在市場劇烈波動的情況下。當市場條件發生劇變時,期權的市場價值可能會迅速變化,從而導致保證金要求的增加。為了維持合約的有效性,賣方可能需要及時補充保證金,否則可能面臨合約被強制平倉的風險。

如果外匯期權賣方無法及時滿足追加保證金的要求,可能會遭遇強制平倉或其他不利的財務後果。這種情況不僅可能導致實際損失,還會對賣方的整體投資策略和資金管理造成嚴重影響。市場波動帶來的保證金風險使得期權賣方在市場不穩定時承受額外的財務壓力,從而對其投資組合的穩定性和盈利能力產生負面影響。

總之,無論是對外匯期權的購買者還是賣方來說,了解其風險都是至關重要的。全面了解這些風險可以幫助投資者做出更加明智的決策,制定有效的風險管理策略,從而在複雜的外匯市場中更好地保護自身利益。

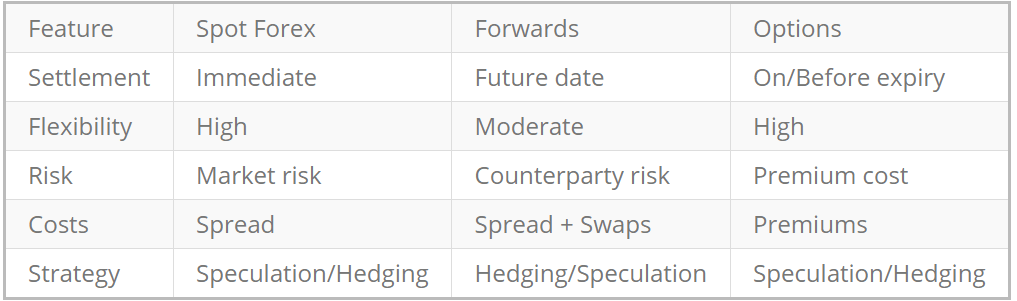

| 特點 | 描述 | 風險 | 描述 |

| 靈活性 | 可選擇是否執行。 | 市場風險 | 走勢不符可能使期權失效。 |

| 高杠杆 | 用少量資金控制大頭寸。 | 流動性風險 | 流動性不足時難以交易。 |

| 多樣化策略 | 多種交易策略可用。 | 時間風險 | 期權的時間價值會減少。 |

| 高流動性 | 主要貨幣對易於交易。 | 波動性風險 | 市場波動影響期權價格。 |

| 明確到期時間 | 期權在指定日期失效。 | 保證金風險(賣方) | 需要額外保證金。 |

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。