摘要:

摘要:

債券交易員重新評估聯準會降息前景,多頭降至2020年新低。市場樂觀情緒下滑,摩根大通報告指多頭減少,空頭增加。希望會議紀要推動公債殖利率上漲,但10年期公債跌破3.9%。

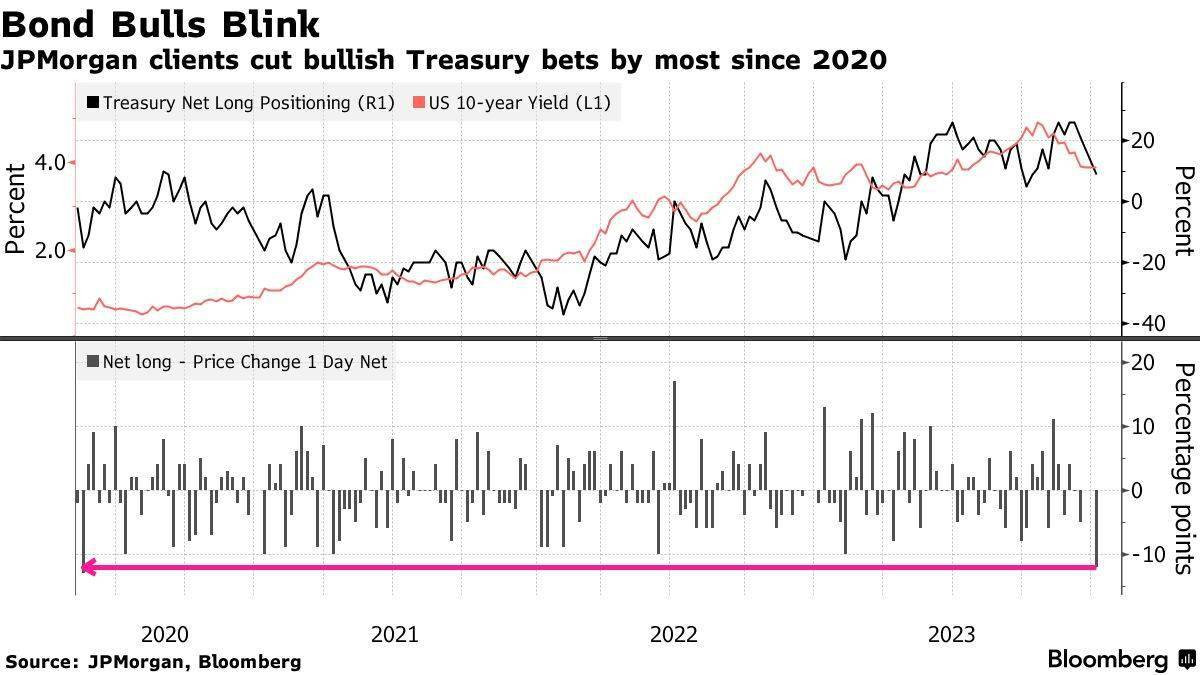

聯準會降息前景正受到債券交易員的重新評估,根據摩根大通最新的美國國債客戶調查,淨多頭部位的降幅達到自2020年5月以來的最大水準。

僅僅幾天前,一些債券交易員大舉押注聯準會今年將降息六次以上,然而如今他們似乎猶豫不前。

截至1月2日當週的報告顯示,債券市場的樂觀情緒正在消退,這項變化源自於多頭部位的減少和新空頭部位的建立。市場參與者開始對聯準會官員是否會迅速放棄對抗通膨的立場感到懷疑。

根據摩根大通的調查,淨多頭部位的降幅創下了2020年5月以來的最大紀錄。多頭比例下降了6個百分點,而空頭比例則增加了6個百分點,中性比例不變。

所有客戶的淨多頭比例也創下了自10月10日以來的最低水準。同時,活躍客戶的空頭比例升至10月22日以來的最高水準。

儘管如此,希望聯準會會議紀要能夠推動美國公債殖利率上漲的人們卻感到失望。

在會議紀要公佈後,10年期公債殖利率跌破3.9%,之前曾攀升至4%以上。會議紀要顯示,聯準會官員預計在今年稍後降息之前將維持限制性政策立場“一段時間”,使得美國國債殖利率曲線的前端幾乎沒有改變。

對此,華爾街長期多頭、投資顧問公司Yardeni Research總裁 Ed Yardeni表示:「我認為他們並不急於放鬆貨幣政策。經濟一直表現良好。失業率仍然低於4%。通膨正在下降,但還沒有達到2%。”

摩根大通的調查也反映在美國國債期貨市場上,謹慎情緒逐漸蔓延,週二的價格走勢與新空頭部位的湧現相吻合。此外,最近有擔保隔夜融資利率(SOFR)掛鉤的選擇權流動顯示出對鷹派對沖的濃厚興趣。

全球範圍內,歐洲公債殖利率出現大幅波動,週二英國10年期公債殖利率攀升超過10個基點,美國企業債的強勁開局也給美國公債施加了一定的壓力。

儘管市場動盪,利率交易員仍在預期聯準會將在年底前降息約150個基點,相當於6次25個基點的降息。這一預期反映了市場對未來貨幣政策的信心,儘管在當前經濟狀況下,不同觀點仍然存在。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

6月PCE物價指數上漲2.8%,高於預期,通膨壓力加大。關稅推高家具及耐久財價格,消費支出成長0.3%,但經濟學家預期關稅與就業放緩或抑制三季消費。

2025年08月29日

2025年8月29日,台股開盤創歷史新高24570點,但尾盤殺跌3點至24233點,儘管權值股和題材股出現短線回調,整體多頭趨勢仍穩健,市場未現明顯轉向信號。

2025年08月29日

8月29日,澳元走勢疲軟,美國經濟超預期,第二季GDP成長亮眼,國內私人購買者實際最終銷售躍升1.9%。受電費飆漲影響,澳洲7月通膨高企,澳聯儲降息預期受挫。

2025年08月29日