發布日期: 2023年06月01日

歐洲央行罕見拉響警報:一個大雷即將衝擊歐洲市場!

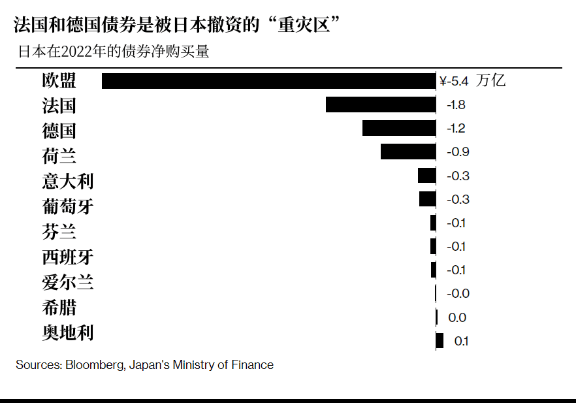

在日本從歐洲債市流出的資金達到創紀錄水准後,歐洲央行罕見地就日本央行政策變化帶來的債券市場風險發出警告。

這一亞洲國家投資者在2022年拋售了5.4萬億日元(約387億美元)的歐洲債券,根據外媒彙編的數據,這是自2005年以來最多的。 儘管今年迄今為止日本基金一直是淨買家,但它們的購買額僅為810億日元,為六年來第一季度的最低水准。

歐洲央行在半年度的《金融穩定評估》中指出:

“日本擺脫低利率環境可能會考驗全球債券市場的韌性,其政策正常化可能會影響全球金融市場(包括歐元區債券市場)。”

問題是,對於想對沖日元波動風險的人來說,歐洲這一最受日本投資者歡迎的債券市場對他們來說“一買即虧”——基準的10年期法國債券的收益率約為負0.7%,而德國同等的債券收益率為負1.3%。 即便是日本央行設定的有爭議的10年期日本國債收益率目標為0.5%,也輕鬆超過了這一目標。 東京NLI研究所資深分析師TsuyoshiUeno表示:

“日本央行算是全球利率的錨,提高借貸成本將給全球債券價格帶來下行風險,歐洲央行的資訊標誌著央行對日本央行政策正常化表示擔憂的一個非常罕見的案例。”

由於日本的通脹壓力持續存在,多數投資者認為,日本央行最終將別無選擇,只能加入其他央行的行列,即提高借貸成本——此舉只會加劇日本資金從全球市場流回日本國內的浪潮。

不過,分析人士對政策調整的時間存在分歧。 早些時候,日本央行關注的債券市場運作的調查顯示出改善的迹象,這在一定程度上減輕了政策制定者的壓力。

歐洲央行就日本利率上升對套利交易的影響發出了警告,並表示日本國內收益率上升可能會鼓勵投資者將海外資產撤回國內。 它表示,突然撤資可能會對歐洲債券價格產生重大影響。 報告稱:

“這種動態可能會被歐洲央行量化緊縮導致的這些債券淨供應新增所放大。”

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。