摘要:

摘要:

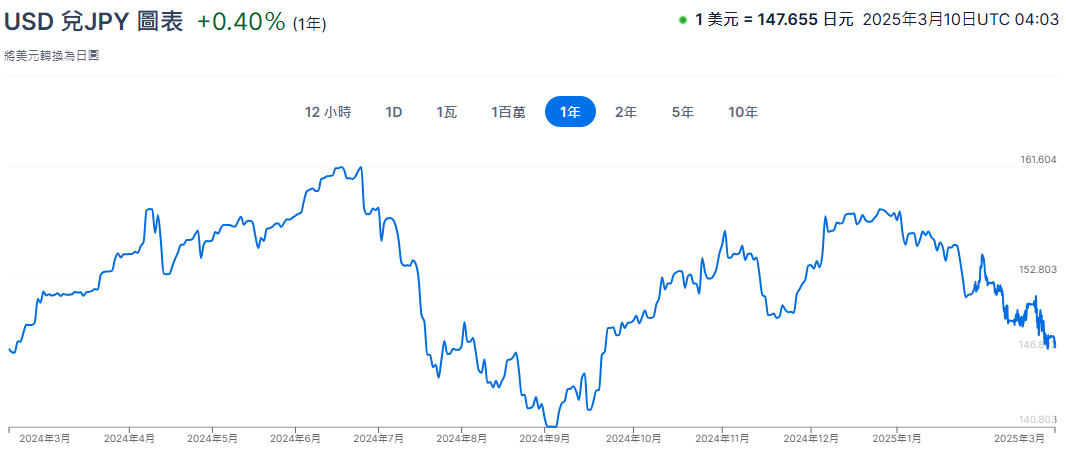

美元兌日圓歷史匯率的波動反映了美國與日本經濟差異、政策變化及市場情緒,了解其趨勢有助於投資人掌握市場趨勢,做出更明智的投資決策。

美元兌日圓歷史匯率波動大,長期以來,它一直是外匯市場的重要交易對。匯率的變化往往受到全球經濟、政策變化以及市場情緒等多種因素的影響。了解美元兌日圓的歷史匯率走勢,可以幫助投資人更能掌握市場趨勢,做出更明智的投資決策。

首先,美元兌日圓的歷史匯率的波動反映了美國與日本經濟之間的相對強弱。由於日本是全球第三大經濟體,而美國是全球最大經濟體,這兩國之間的經濟互動和貨幣政策變化,會直接影響匯率。例如,在美國經濟成長強勁時,美元通常會升值,日圓則會貶值。反之,當美國經濟放緩或遇到金融危機時,美元兌日圓的匯率可能會下跌,日圓相對升值。

在美元兌日圓歷史匯率的走勢中,有幾個顯著的時期。例如,在1990年代初期,由於日本經濟的泡沫破裂,日圓的匯率出現了急劇貶值。這段時期,美元兌日圓的匯率一度突破150日圓,成為歷史高點。此後,由於日本經濟的長期蕭條和低迷,日圓相對美元一直處於弱勢,直到2000年代中期。

然而,美元兌日圓的歷史匯率並非始終保持單向波動。在2008年全球金融危機爆發後,美元兌日圓匯率也經歷了劇烈波動。由於危機導致的全球市場不確定性,投資人紛紛尋求避險資產,而日圓作為避險貨幣的地位顯現出來。在這段時期,日圓兌美元大幅升值,美元兌日圓匯率大幅下跌。

隨著經濟逐步復甦,美元兌日圓的歷史匯率逐漸回升。在2010年代初,特別是美國經濟的復甦與量化寬鬆政策的實施,使美元逐漸走強。在這背景下,美元兌日圓的匯率也出現了上升。尤其是在2016年以後,隨著美國升息週期的啟動,美元兌日圓歷史匯率再次進入上漲階段。

然而,美元兌日圓的走勢並不是一成不變的,它也受到日本國內經濟政策的影響。例如,日本長期實施的負利率政策和大規模的貨幣寬鬆,也在一定程度上影響了日圓的表現。儘管日圓被認為是一種避險貨幣,但日本央行的政策可能會導致日圓貶值,進而影響美元兌日圓的歷史匯率。

除了經濟和政策的因素外,市場情緒也是推動美元兌日圓的歷史匯率波動的重要因素。當全球經濟不確定性增加時,投資人往往選擇日圓等避險資產,這使得日圓升值,美元兌日圓匯率下跌。反之,在市場情緒樂觀、全球經濟穩健的情況下,美元通常會走強,日圓則可能貶值,推動美元兌日圓匯率上升。

美元兌日圓歷史匯率的波動性也為投資者提供了機會。對於外匯交易者來說,了解這些波動的規律可以幫助他們抓住短期波動帶來的利潤。透過技術分析、基本面分析等手段,投資人可以更好地掌握市場趨勢,並制定適合的交易策略。當然,外匯市場的不確定性也意味著,投資人在操作時需要特別注意風險管理。

在分析美元兌日圓的歷史匯率時,了解其長期趨勢與短期波動之間的關係是非常重要的。長期來看,美元兌日圓的走勢反映了兩國經濟差異、全球經濟環境以及國際金融市場的變化。短期內,匯率的波動往往與突發事件、市場情緒、各國政府政策密切相關。無論是長線投資者還是短期交易者,都需要綜合考慮這些因素,以做出明智的投資決策。

總的來說,美元兌日圓歷史匯率的波動不僅反映了兩國經濟的相對強弱,也受到全球經濟、政策和市場情緒等多重因素的影響。了解這些因素並分析歷史趨勢,對於投資人來說,能夠提供有價值的參考。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。