2024年10月08日

假期旅游热潮来袭,想要出国玩,却发现换外汇贵了?可能是央行在搞“小动作”——通过非冲销干预来调整汇率。它不仅仅是简单的货币买卖,还涉及到如何通过长期影响汇率来保持经济的稳定。那么,什么是非冲销外汇干预呢?它又是如何影响市场的?让我们一起来了解一下!

非冲销外汇干预的定义

非冲销外汇干预是一种由中央银行采取的措施,通过直接干预外汇市场来影响本国货币的汇率。这种干预通常不打算在未来通过反向操作来“撤回”或“抵消”这些措施,因此称为“非冲销”。

在金融市场中,汇率的波动受到多种因素的影响,包括经济数据、政治稳定性和市场情绪等。非冲销外汇干预就是央行在面对剧烈波动或不利经济环境时的一种策略。

例如,当某国货币贬值过快,可能会引发通货膨胀,增加进口商品的成本。央行可以选择出售外汇储备,购买本国货币,抬高其价值。这种操作不仅通过市场行为直接改变了供需关系,还传递出央行维护货币稳定的信号。

通俗一点来讲,就是中央银行手里有握着两张王牌:一张是“购买外币”,可以让本国货币升值;另一张是“卖出外币”,可以让本国货币贬值。当央行决定使用这两张王牌时,他们并没有采取其他措施比如发行更多货币来抵消市场调整。

即中央银行直接在外汇市场上买卖货币,影响它的价值,而不采取其他措施来平衡这一行为对市场上货币总量的影响。

非冲销外汇干预不仅是为了应对当前的市场状况,也是为了建立市场信心,避免投机行为,维护经济的健康发展。

与“冲销”不同,央行在实施非冲销干预时,通常希望这些措施能产生持久的效果,而不是短期行为。

知道了基本定义后,那么,到底为什么要进行这样的操作呢?这种干预的目的究竟是什么?又是怎样实际影响汇率的呢?让我们继续深入了解。

非冲销外汇干预的目的

非冲销外汇干预的目的是通过直接干预外汇市场,影响汇率水平,帮助国家维持经济稳定。

具体而言,它旨在通过改变市场供需平衡来防止货币的过度贬值或升值,从而保护国内经济免受汇率剧烈波动的冲击。

对于本币贬值的情况,非冲销干预可以抑制通货膨胀,降低进口商品成本,维护居民的购买力;对于本币过度升值,它则有助于增强国家出口产品的竞争力,防止贸易逆差扩大。

此外,这种干预方式还能够增强投资者信心,稳定市场预期,防止投机行为对汇率造成过大影响,确保国内经济与国际经济环境的平衡发展。这种干预不打算通过未来的操作来抵消其效果,而是希望长期影响市场。

例如,当一个国家的货币贬值过快时,可能会导致通货膨胀,推高进口商品的成本,严重影响国内消费者和企业。这时,央行可以通过出售外汇储备、买入本国货币的方式来稳定汇率,遏制贬值。

一个典型的例子是瑞士央行在2011至2015年间的外汇干预。当时,欧债危机使得大量资本涌入瑞士,推高瑞士法郎汇率。瑞士法郎过于强势,使得瑞士的出口行业承压,因为瑞士的出口商品在国际市场上变得更贵。

为此,瑞士央行实施了非冲销外汇干预,采取了“汇率下限”政策,即通过不断买入外币来压低瑞士法郎的价值,维持1欧元兑换至少1.20瑞士法郎的水平。

这种干预方式持续了数年,央行没有采取相应的对冲措施来冲销这些操作,而是希望通过长期干预来稳定汇率,避免瑞士经济因货币过度升值而遭受重大损失。

2015年中国的“8·11汇改”也是一个具有代表性的案例。当时由于人民币长期与美元挂钩,汇率波动较小,但随着国际金融市场的变化,人民币面临巨大的贬值压力。

为了应对资本外流和人民币贬值预期,中国人民银行采取了非冲销外汇干预,通过出售外汇储备来支撑人民币汇率,同时加强外汇市场监管。这种方式在短期内稳定了人民币汇率,避免了市场过度波动对中国经济的冲击。

在这两个案例中,非冲销外汇干预的目的都是为了维护货币稳定,防止剧烈的汇率波动对国家经济造成重大影响。

瑞士央行通过这种手段保护了出口行业,维持了国内经济的平衡;中国则通过外汇干预稳定了市场预期,避免了资本外逃和金融风险的进一步加剧。

这类干预不仅在短期内稳定了市场,还通过长期影响汇率,增强了市场对货币政策的信心,维护了国家经济的健康发展。

现在我们已经知道了非冲销外汇干预的目的,包括稳定汇率、控制通货膨胀、促进出口等宏观经济目标,接下来我们就来看看,为了实现这些目标,中央银行具体会采取哪些措施来进行非冲销干预?这些措施是如何设计和执行的,又是如何影响货币市场的呢?

非冲销外汇干预的措施

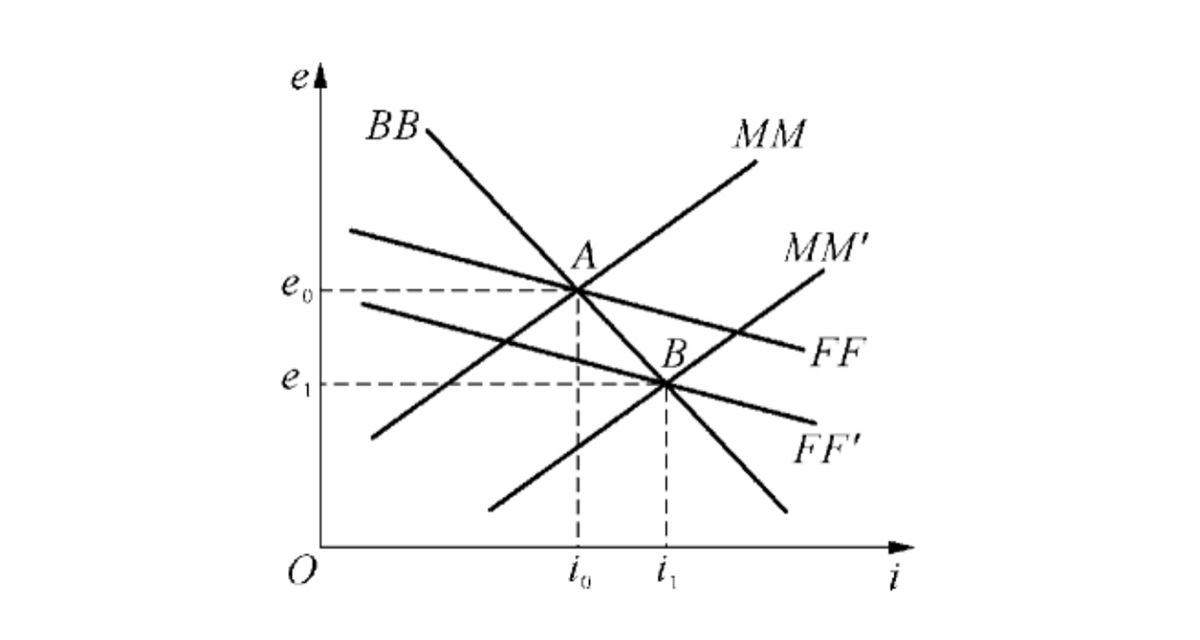

此类干预通常包含直接市场干预、口头干预、货币政策调整和外汇储备管理等措施。

直接市场干预是最常用的非冲销外汇干预方式。中央银行通过在外汇市场上直接买入或卖出本国货币,以改变供需关系。

举个直接例子,2011年时候瑞士法郎因为投资者对欧洲债务危机的担忧发生急剧升值,给瑞士的出口行业带来巨大压力。为了遏制法郎的升值,瑞士国家银行决定采取卖出瑞士法郎并买入欧元的策略。

央行的持续干预使得法郎兑欧元的汇率保持在1.20的水平,保护了瑞士的出口竞争力和经济稳定。这一行动有效减轻了瑞士法郎升值带来的冲击,展现了央行在保护经济方面的决心。

还有口头干预也是一种重要手段,央行官员通过公开声明或演讲影响市场预期。如果央行行长在多个场合强调,央行会密切关注汇率的变化,并准备采取必要措施来应对过度波动。

市场参与者就会对该国汇率的波动会产生警惕,进而减少投机行为。这种方式在一定程度上能够稳定市场预期,避免汇率出现剧烈波动。

另一种比较常用的策略是货币政策调整。央行可以通过调整基准利率来间接影响汇率。当年土耳其面临里拉贬值的压力时,为了防止进一步贬值,土耳其央行决定提高基准利率,以吸引外资流入并增强里拉的吸引力。

这一举措有效提升了投资者的回报预期,同时也稳定了市场情绪,使得里拉在一定程度上得到支撑。此外,外汇储备管理也是其另一关键措施。中央银行可以通过调整外汇储备的构成和规模来应对市场变化。

我们可以看到,非冲销外汇干预措施在维护汇率稳定、控制通货膨胀、保护国际竞争力和增强市场信心方面起着重要作用。无论是直接市场干预还是其他手段,中央银行的目标都是为了确保经济的健康发展和货币的长期稳定。

在复杂多变的国际经济环境中,这种干预行为为各国央行提供了有效的工具,帮助他们在面对市场挑战时做出迅速而果断的反应。

好了,聊了这么久的非冲销外汇干预,相信大家对中央银行怎么在外汇市场上“搞事情”有了更清晰的认识。

简单来说,中央银行通过买卖外币来影响我们钱包里的钱值多少钱,这样做可以帮助稳定经济,让做生意的更顺畅。

但记住,这些操作可不是随便来的,中央银行的每一个动作都有它的目的,每一步都可能影响到全球的经济格局。

| 风险/挑战 | 描述 |

| 市场反应不确定 | 可能导致预期与实际结果相反 |

| 资源消耗 | 可能耗尽外汇储备,影响金融稳定性 |

| 政策透明度不足 | 缺乏透明度可能引发市场误解 |

| 时间延迟 | 干预效果显现需要时间,短期波动可能加剧 |

| 国际反应 | 其他国家可能采取反制措施 |

| 结构性失衡 | 掩盖经济结构问题,可能导致潜在危机 |

| 依赖性增强 | 市场可能对干预产生过度依赖,削弱自我调节能力 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。