摘要:

摘要:

仓位保证金在期货和外汇市场中起到管理风险、允许杠杆交易、限制亏损、支持市场流动性和增强市场信心的关键作用,同时其要求在两者市场中有所不同。

仓位保证金(也称为持仓保证金)是指在期货、外汇或股票等杠杆交易中,为了保持某个交易仓位所需要的最低资金。这种保证金是为防止投资者在交易过程中因价格波动产生巨额亏损而设定的,保证交易者有足够的资金来应对潜在风险。

在实际应用中,它根据市场条件、交易品种的波动性以及交易所的要求会有所不同。通常,交易平台或经纪商会根据仓位的大小和风险水平要求投资者在账户中预留一定比例的资金,确保投资者能够承受一定范围内的价格波动。

仓位保证金的主要功能

它的主要功能体现在几个方面。首先,它是用于管理交易风险的重要工具。通过要求交易者存入一定比例的资金,保证金制度确保了他们在市场波动时有能力承担潜在的亏损,防止资金亏损过度,保护整个市场体系的安全性。

其次,仓位保证金允许交易者使用杠杆。交易者可以通过支付少量的资金控制大规模的仓位,从而提高资金的使用效率。这种杠杆作用能够放大潜在收益,同时也伴随着更高的风险,因此对于希望用较少资金获取更大回报的交易者来说,它是关键。

此外,它还具有强制限制亏损的功能。当市场波动导致账户资金低于维持保证金的标准时,交易平台将发出追加保证金通知,或进行强制平仓。此机制有效防止账户出现负值,避免交易者承担过度亏损。

保证金制度还通过确保交易者在市场波动中保持充足的资金来支持市场流动性。当保证金要求严格时,市场即使面临突发性事件,也能够继续正常运作,避免因大规模违约或资金不足而导致的系统性风险。

最后,仓位保证金提高了市场的信心。它确保每个市场参与者都具备一定的资金实力,有能力履行合约义务,减少了因个别交易者无力承担亏损而引发市场恐慌的可能性。通过这些功能,保证金制度在金融市场中起到了稳定和保障交易环境的关键作用。

仓位保证金率

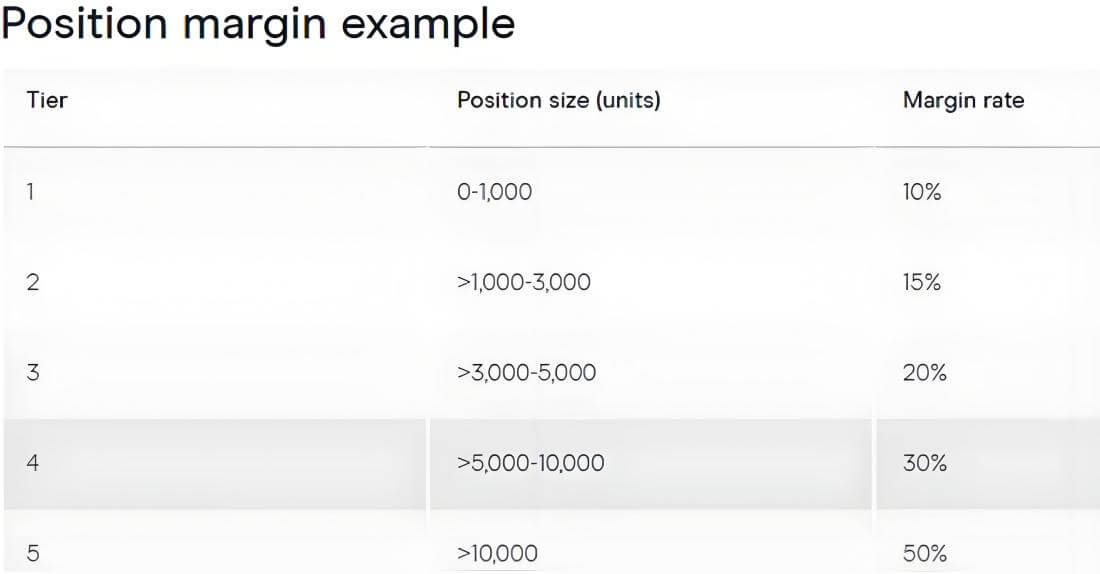

仓位保证金率是指为维持某个交易仓位所需的保证金与交易总价值之间的比例。在杠杆交易中,它是衡量投资者需要投入多少自有资金来维持该仓位的一项重要指标。通常,它的大小取决于交易标的的波动性、市场风险、交易所的要求以及经纪商的具体规定。

例如,如果某个交易的仓位保证金率为10%,意味着投资者需要为该交易提供其总价值的10%作为保证金。剩余的部分则是由经纪商提供的杠杆资金。较低的保证金率意味着投资者可以通过较少的自有资金控制更大的交易量,但同时也伴随着更高的风险,因为市场波动可能导致较大的资金波动。

它直接影响投资者的杠杆水平和交易风险。在高波动市场中,它可能会被提高,以减少杠杆过度使用导致的风险。而在市场较为平稳时,保证金率则可能较低,使投资者可以更灵活地利用资金。

管理好保证金率对投资者的交易策略和风险控制至关重要,较高的杠杆虽然可以放大收益,但同时也增加了爆仓的可能性。因此,在设定时,投资者应谨慎评估市场条件与自身的风险承受能力。

仓位保证金与追加保证金的区别与应用

它们在杠杆交易中扮演着不同的角色。仓位保证金是指在开立新仓位时,交易者需要支付的初始资金,用于确保交易者能够承担潜在的亏损,并维持其仓位的有效性。这笔保证金设定了交易的入场门槛,确保交易者有足够的资金进入市场,降低市场风险。

追加保证金则是在持仓过程中,当市场波动导致账户权益下降到一定水平时,交易者需要额外存入的资金。它的主要目的是维持已有仓位,防止因账户余额不足而被强制平仓。市场不利时,账户余额可能低于维持保证金要求,这时交易平台会要求交易者补充资金,以避免账户破产或过度亏损。

仓位保证金在开仓时支付,金额通常根据交易所或经纪商的规定确定,通常是总仓位价值的一定比例。追加保证金则是在持仓期间,根据市场波动和账户余额变化的情况决定其金额。当市场波动较大时,所需追加保证金的金额也会增加。

例如,假设一个期货合约的总价值为100.000美元,交易所要求的初始保证金为10.000美元,这意味着保证金率为10%。在开仓时,交易者需要支付这10.000美元作为保证金。

如果市场价格下跌,导致账户权益减少到8.000美元,而维持保证金要求是5.000美元,交易者的账户将低于维持保证金水平,此时交易平台会要求追加保证金以补充账户余额,例如再存入2.000美元,以避免被强制平仓。它们分别用于交易的入场和持仓过程,确保市场的稳定性和交易者的资金安全。

仓位保证金在期货与外汇市场中的要求

期货和外汇市场中的仓位保证金要求有一些共同点,但也存在显著差异,这主要是由于两者市场结构、交易机制和波动性等方面的不同。在期货市场中,它要求通常由交易所设定,依据交易合约的价值、波动性、市场条件等因素进行调整。

期货市场的保证金要求一般包括初始保证金和维持保证金。初始保证金是开仓时必须支付的资金比例,通常是合约价值的5%到10%。维持保证金是持仓时最低的资金要求,当账户余额低于这一水平时,交易者需要追加保证金。

例如,假设某期货合约价值为100.000美元,交易所要求的初始保证金为10.000美元,维持保证金为8.000美元。如果市场价格波动使账户资金低于8.000美元,交易者必须追加保证金,否则将面临强制平仓的风险。

外汇市场中的仓位保证金要求则由经纪商设定,通常根据交易者账户类型、所交易的货币对、市场波动性以及杠杆比率等因素决定。外汇市场通常提供高杠杆,这意味着交易者只需支付合约价值的一小部分即可控制大额资金。杠杆比率可以从1:20到1:500甚至更高。外汇市场的保证金要求一般低于期货市场,但由于杠杆更高,潜在风险也更大。

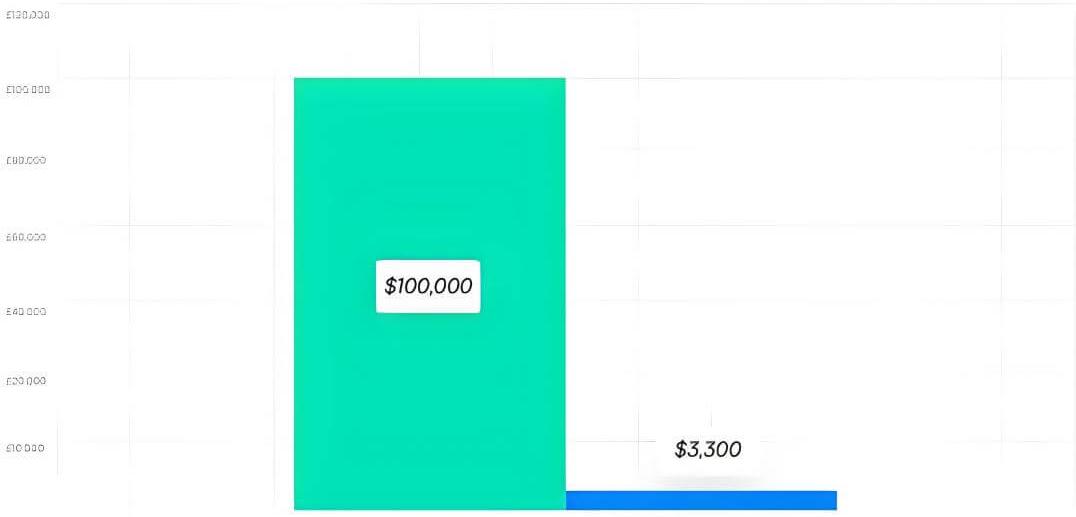

例如,假设交易者使用30:1的杠杆进行外汇交易,意味着只需支付3.3%的仓位保证金即可控制全额仓位。假设某外汇交易的总价值为100.000美元,它要求则为3.300美元。

总体而言,期货市场的仓位保证金要求通常较为固定,并由交易所直接管理,而外汇市场的保证金要求更灵活,通常受到杠杆比率和经纪商政策的影响。虽然外汇市场的初始保证金要求较低,但其高杠杆率也带来了更高的风险,交易者需要更加谨慎管理资金和仓位。

总体而言,仓位保证金在期货和外汇市场中扮演着核心角色,通过有效的保证金管理,交易者可以在利用杠杆放大收益的同时,降低潜在的财务风险。期货市场的稳定保证金要求和外汇市场中灵活的保证金比例,各有其特点和挑战。无论市场环境如何,交易者都需充分了解和灵活应对它的要求,以确保在市场波动中稳健操作,实现长期的投资成功。

| 类别 | 说明 | 示例 | 应用 |

| 定义 | 维持交易所需的最低资金 | 100,000美元合约,保证金10,000美元 | 应对市场波动 |

| 功能 | 风险管理、使用杠杆、限制亏损 | 10%保证金率,控制100,000美元仓位 | 提高市场稳定性 |

| 保证金率 | 保证金与交易总值的比例 | 10%保证金率 | 高波动时提高 |

| 初始/追加 | 开仓时支付的资金与持仓时需补充资金 | 初始10,000美元,市场下跌需追加 | 开仓时支付,持仓时追加 |

| 期货/外汇 | 期货固定要求,外汇灵活 | 期货5%-10%;外汇杠杆30:1 | 期货稳定,外汇风险高 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

定期定额违约交割并不会发生。券商会提前圈存资金,确保余额充足,余额不足时自动取消交易。投资人无直接风险,但连续多次扣款失败会导致账户受限。

2025年06月12日