2023年02月23日

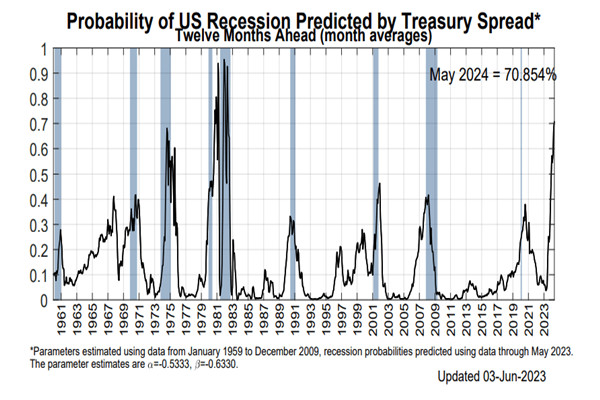

期限息差(长期利率和短期利率之间的差值)是预测未来经济活动的一个惊人准确的指标。

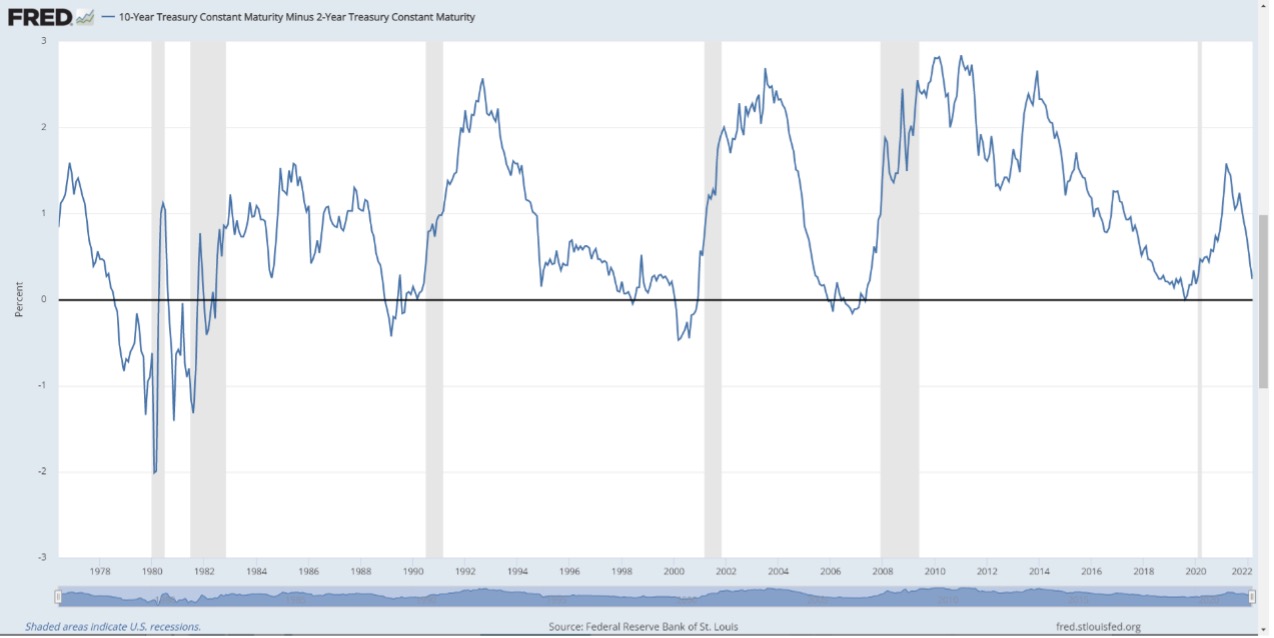

在过去60年里,每次美国经济衰退之前都会出现负期限息差,也就是反向收益率曲线。此外,负期限利差之后总会出现经济放缓,除了一次以外,还会出现经济衰退。

当前的环境有些特殊——低利率和风险溢价——预测经济放缓的期限息差似乎没有受到影响。

宏观经济学中最普遍的关系之一是期限价差(长期和短期利率之间的差异)与未来经济活动之间的关系。负的期限价差,即反向的收益率曲线,可靠地预测了未来低产出增长,并表明衰退的高概率。

这种关系不仅适用于美国,也适用于其他一些发达经济体。在一系列广泛的经济和金融指标中,息差是预测未来经济活动最可靠的指标之一,因此受到专业预测者和政策制定者的密切关注。

反向收益率曲线是经济衰退的指标还是自我实现的预言?

换句话说,反向收益率曲线是预测衰退还是导致衰退?这似乎是一个简单的问题,答案显而易见,但可能还有更多的问题需要说明。

这个问题很简单,因为即使你不知道反向收益率曲线是什么,你也应该能够区分预测和因果关系。如果你知道反向收益率曲线是什么,你会认为答案显然是“预测”。

毕竟,反向收益率曲线这样的指标怎么会有因果关系呢?当然,导致反向收益率曲线的环境才是衰退的真正原因,而不是指标本身,对吗?

但在这里,我们想提出相反的观点。

至少在某些时候,反向收益率曲线实际上会导致经济衰退。这主要是因为反向收益率曲线不仅是央行政策与市场对未来状况预期不匹配的信号,而且实际上可以被金融市场用来施压央行政策。

一个简单的事实是,每个人都听到“一个非常准确的衰退指标,上周只有一个假阳性指标亮了红灯”。最好系好安全带,因为6到24个月后我们将面临经济衰退。”

收益率曲线是什么?

美国财政部通过发行各种形式的债务为联邦政府的预算义务提供资金。23万亿美元的美国国债市场包括期限从一个月到一年的国库券,从两年到10年的国库券,以及20和30年期的国库券。

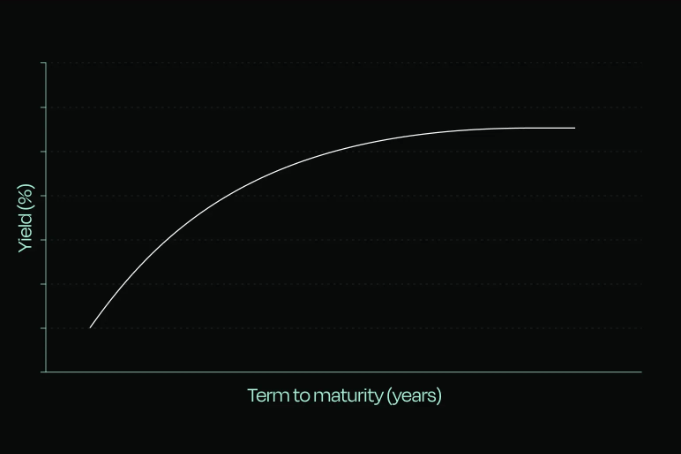

收益率曲线描绘了所有国库券的收益率。

通常情况下,这条曲线向上倾斜,是因为投资者预期,如果他们承担了通胀上升将降低持有较长期债券的预期回报的风险,就会得到更多补偿。这意味着10年期国债的收益率通常高于2年期国债,因为它的存续期更长。收益率与价格走势相反。

需要注意的重要一点是,通常收益率曲线(所有收益率随时间变化的曲线)是向上倾斜的,因为投资者希望10年期贷款比2年期贷款获得更多的补偿。这不仅是为了补偿通胀和违约风险,也是为了弥补货币现在比未来更有价值这一普遍事实。

我宁愿现在有100美元,而不是1年后的102美元。我宁愿得到1年后的102美元而不是2年后的104美元。

反向收益率曲线是什么意思?

在某些到期日,反向收益率曲线不是向上倾斜,而是向下倾斜。例如,这意味着10年期的利率比2年期的利率低。

根据旧金山联邦储备银行(Federal Reserve Bank of San Francisco) 2018年的一份报告,自1955年以来,美国的经济曲线在每次衰退之前都是倒转的,在6至24个月之后会出现一次衰退。在那段时间里,它只发出了一次错误的信号。

上一次收益率曲线反转是在2019年。第二年,美国进入了经济衰退——尽管是由全球大流行引起的。

反向的收益率曲线可以被视为避险。市场认为可能会出现经济衰退,因此他们将资金配置到较长期收益率上。然而,事情很少这么简单。这不仅仅是因为市场认为可能会出现衰退。相反,反向的收益率曲线实际上意味着市场认为央行“落后于曲线”。

这意味着市场对未来状况的预期与央行的估计有很大的不同。但这并不是一个简单的静态情况;它是华尔街和美联储之间一条动态的双向通道。

这里的意思是,金融市场可以迫使央行采取某种行动。如果央行的紧缩力度超过了市场的预期,那么在一个孤立的体系中,短期内市场的跌幅可能会超过“理性”水平,但在某种程度上,这将导致央行放松紧缩条件。

预言者或自我实现预言

因此,我们认为反向收益率曲线是一种自我实现的预言,市场可以将其用作与央行的谈判策略。它是自我实现的,因为它在预测衰退方面非常成功。这是技术分析中的一个普遍趋势,一个指标可以变得非常成功,以至于它实际上会导致价格波动。

但它正在以一种更深层次的方式自我实现,因为它是金融市场可以用来对央行政策施加压力的“工具”。如果一条反向的收益率曲线出现在地平线上,市场可以用它来宣称,央行显然没有正确解读形势。

从某种意义上说,这对央行来说是一种双输的局面。央行似乎总是错的。应该放松的时候却收紧,反之亦然。但部分原因并不是央行总是犯错,而是市场试图以最大化跨期利润的方式操纵央行政策。