摘要:

摘要:

沪指是上海证券交易所综合股价指数,反映A股市场整体表现。投资者应关注市场情绪、技术指标和宏观经济因素分析其走势,并意市场热点,谨慎选择操作时机,灵活应对波动。

在股市,人们一般都会选择跟随大盘来制定投资策略。比如美股的标普、道指、纳指,以及中国A股的沪指、深指。而最近沪指的剧烈波动,更是让众多投资者极度关注,都在密切观察其走势。因此本文将来为大家重点讲述一下,沪指走势分析与应对策略。

沪指是指什么?

它就是上海证券交易所综合股价指数的简称,名称中的“沪”来自于上海的简称。也叫上证综合指数,而人们更加熟悉的则是它另一个名字,上证指数。作为中国上海证券交易所的主要股票市场指数之一,它反映了上海证券市场整体股票价格的变动情况。

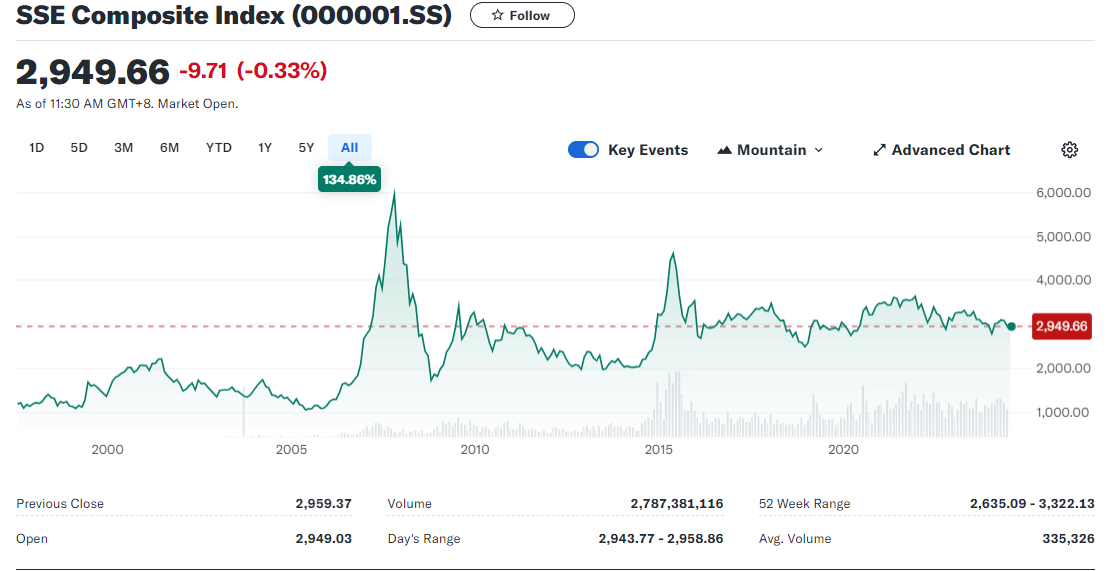

沪指是由上海证券交易所(Shanghai Stock Exchange,SSE)编制和发布的中国股市主要股票指数之一,最早于1991年7月15日开始发布,起初的基准日定为1990年12月19日,基准点设定为100点。上证指数包含了上海证券交易所所有挂牌上市的股票,新上市股票将在第二个交易日纳入指数计算范围。

上证指数的编制采用股本加权法,即根据每只股票的市值对其在指数中的权重进行加权。这种方法意味着市值较大的股票在指数中的比重更大,对指数的波动影响也更为显著。这种编制方式不仅能够准确反映市场中大公司的表现,也反映了市场整体的趋势和波动情况。

在计算上证指数时,上海证券交易所会综合考虑参与指数计算的公司的市值、股价等多个因素,以确保指数能够真实地反映市场中各种规模和行业公司整体的市场表现。指数的变动不仅对投资者的投资决策具有直接影响,也对市场情绪和金融市场的稳定性起到了重要的作用。

沪指的编制过程得到了一系列金融市场重要机构的监督与参与,包括深圳证券交易所和中证指数公司等。这些机构通过对指数编制规则的制定和实施,确保了指数的公平性和有效性。作为中国股市的主要股票市场指数之一,上证指数在金融市场分析、经济形势评估及投资策略制定等方面都具有重要的参考价值。

沪指主要由大盘股和中小盘股两部分组成,通常使用白线代表大盘股(权重较大的股票),黄线代表中小盘股(权重较小的股票)。当指数上涨时,黄线处于白线之上表示中小盘股表现较好;反之,则表示中小盘股相对表现较弱。

随着中国股市的不断发展,上证指数在1992年新增设了A股指数和B股指数,以更好地反映不同类型股票的市场走势。1993年,又增设了多个分类指数,如工业类、商业类、地产业类和公用事业类指数,以更加细致地反映不同行业的股票表现。

上证指数以上海证券交易所上市的所有A股和部分B股作为样本股,覆盖了不同行业的代表性股票。该指数综合反映了上海证券交易所上市股票的整体价格走势,囊括了各类公司的市值和股价表现。通过这种方式,上证指数能够全面反映上海股市的总体趋势,为投资者提供了重要的市场参考信息。

作为中国股市的重要风向标,沪指直接影响着投资者的情绪和市场预期。投资者常常通过上证指数的涨跌来判断市场整体走势,作为投资决策的参考依据。指数的波动还能反映出整体市场的投资热情和风险偏好,对市场的流动性和稳定性具有重要影响。

沪指作为中国股市的重要指标,不仅反映了股票市场的整体表现,还承载着投资者对市场未来走势的预期。通过深入理解上证指数的定义、编制原理以及其在市场中的作用,投资者能够更加准确地把握市场脉搏,做出更为理性的投资决策。

沪指大跌的原因

作为反映股票市场整体表现的指数,当前沪指长期下行趋势引发了广泛的投资者悲观情绪。这种下跌局面主要由宏观经济、政策调控、国际贸易紧张、市场环境、公司业绩、投资者情绪以及技术指标等多重因素综合作用所致。

从宏观经济上来看,经济放缓和通货膨胀是两个主要影响股市的因素。经济增长低于预期可能减弱企业盈利能力,引发投资者对股市的担忧,进而导致股市下跌。高通货膨胀则可能促使央行采取货币政策紧缩措施,如加息或提高存款准备金率,以抑制通胀,这可能导致市场流动性减少,进而对股市构成负面影响。

而货币政策的收紧,如央行加息或减少市场流动性,都对股市造成负面影响。资金成本上升、企业融资困难,抑制经济活动和企业盈利,进而影响股市表现。还有财政政策的变化,如削减支出或增税,也会打击市场信心,影响企业盈利预期和投资者情绪,进而不利于股市稳定性。

同时,当全球经济形势不佳,如经济危机或主要经济体放缓,则对中国股市带来负面影响。贸易摩擦升级和地缘政治风险加剧,也同样可能进一步削弱企业盈利能力,导致投资者信心不足,加大股市的不稳定性和波动,从而造成沪指的下跌。

当股票市场上出现涨幅过大、股票估值过高,也可能导致投资者担忧和回调压力,从而出现市场泡沫。同时,当技术指标显示超买或形成技术性顶部,投资者可能会选择获利了结,从而引发短期下跌。或者是机构投资者或大股东的大规模抛售,也会引发市场恐慌情绪,导致跟风卖出。

公司因素在股市中起着至关重要的作用,主要包括盈利下降和负面新闻两个方面。盈利下降通常表现为上市公司发布的财务报告显示盈利未达市场预期,这种情况会引发投资者对企业未来盈利能力的担忧,从而导致股价下跌。另一方面,负面新闻如财务丑闻或环保问题的曝光,也会显著影响市场情绪,降低投资者对公司前景的信心,进而对股价产生负面影响。

投资者情绪在股市中扮演着关键角色,特别是恐慌情绪的表现。当投资者普遍感到恐慌和担忧时,常常会触发大规模的股票抛售,导致股市的下跌。这种情绪通常在市场出现重大利空消息或整体经济环境不利时被激发,投资者因此失去对市场的信心,选择跟随抛售潮。此外,市场流动性紧张时,即资金供给无法满足需求时,也可能加剧抛售行为,进而推动股市进一步下跌。

另外,技术性因素在股市中具有重要影响力,特别是跌破关键支撑位通常意味着股市技术面上的重大变化。这种情况会激发基于技术分析策略的投资者进行卖出操作,加剧市场的下跌压力。关键支撑位被视为股价可能反弹或继续下跌的信号点,一旦失守,可能引发更多投资者的逆势操作,加剧市场的下行趋势。

另一方面,高杠杆资金在市场下跌时扮演重要角色,特别是当股价跌破某些关键点位时,可能会面临强制性平仓以控制损失。这种情况会增加市场的抛售压力,因为大量的持仓被强制平仓,进一步加速了市场的下跌幅度和速度。

2015年沪指大幅下跌的原因是多方面的。首先,股市内部存在大量高杠杆资金,形成了市场泡沫。当时的去杠杆政策实施导致这些资金大规模平仓,加剧了股市的急剧下跌。其次,政府出台的限制股市融资和增加印花税等调控措施,进一步加剧了市场的恐慌情绪,引发了投资者的大规模抛售行为。

2020年初发生的下跌原因则同样复杂多样。首先,经济数据显示经济增速放缓的风险,揭示了市场对经济前景的担忧。其次,国际大宗商品价格上涨带来了全球通胀压力,预期货币政策可能会收紧,这抑制了投资者的风险偏好。同时,中美贸易摩擦加剧及其他地缘政治紧张局势升级,引发了市场的避险情绪,对股市形成了负面影响。

当前自2024年伊始,沪指开始出现大幅下跌,并持续至6月,主要因为中小企业利润普遍下滑。尽管大型企业的利润相对稳定,但中小型企业的PMI数据显示经营状况不佳,这加剧了市场的担忧情绪。

市场分析显示,市值小于50亿的股票普遍下跌,而市值较大的股票则相对稳定或上涨,突显了小市值股票在市场下跌中的普遍性表现。尽管监管加强和企业造假事件对市场造成影响,但更根本的市场压力来自于整体企业利润的下滑趋势,这种趋势超过了单一事件对市场的影响能力。

通过分析沪指大幅下跌的原因,投资者可以更好地理解市场走势,并据此制定相应的投资策略和风险管理措施。此外,投资者还需持续分析市场行情,以确保投资策略的合理性和时效性。

沪指走势分析与策略

沪指走势分析与策略

对于分析沪指走势,投资者可以可以从技术面和基本面两个角度来考虑。综合运用技术和基本面分析,投资者可以更准确地评估市场走势,从而制定合理的投资策略和有效的风险管理措施。

从技术面来看,可以使用各种技术指标和图表形态来分析沪指的走势。例如,通过分析日线、周线或者更短周期的K线图,观察价格走势的趋势、支撑和阻力位,判断市场的买卖力量和趋势的延续性。

MACD(移动平均收敛与发散指标)、RSI(相对强弱指标)等技术指标可以帮助确认买卖信号和市场的超买超卖情况。此外,布林带、移动平均线等工具也可以用来判断价格的波动范围和趋势的转折点。

从基本面角度来看,可以关注经济数据、政策变化、公司财报等对市场影响较大的因素。特别是经济增长率、通货膨胀率、利率政策等宏观经济数据,以及行业盈利能力、市盈率水平等公司基本面数据,都是影响沪指走势的重要因素。深入分析这些数据有助于投资者评估市场的整体健康状况和各行业的相对强弱,从而调整投资策略和风险管理措施。

对于制定策略,首先要明确当前市场处于哪个阶段。将市场上涨和下跌行情划分为不同阶段,有助于更清晰地理解市场走势。上涨行情可以分为布局阶段、加速阶段、高点阶段和回调阶段;下跌行情则包括回调阶段、恐慌阶段、反弹阶段和底部阶段。每个阶段都具有特定的市场特征和参与者行为,投资者可以根据这些特征采取相应的策略。

例如,在上涨行情的布局阶段逐步建仓,利用加速阶段的涨势,在高点阶段逐步减仓避免高位追高。而在下跌行情中,应在回调阶段及时止损离场,保持观望态度于恐慌阶段,逐步在反弹阶段寻找买入机会,耐心等待底部信号的出现。这种策略有助于投资者有效降低风险,并提高投资收益。

了解市场趋势后,当前的K线行为分析是帮助投资者制定交易策略的关键步骤。多头主导的K线行为通常表现为持续上涨,体现出市场买盘强劲的特征,适合在布局空间和币钻空间时参与交易,利用价格上涨的势头进行布局。空头主导的K线行为则显示出持续下跌趋势,反映市场卖盘压力较大,散户在散户空间应谨慎观察,避免盲目参与。

在多空博弈的情况下,市场可能出现波动较大、震荡走势,投资者需要注意观察多空力量对比的变化,以判断市场的未来走势。多空力竭区则指市场多空双方力量消耗殆尽,可能预示着市场即将反转或调整,这时候应密切关注市场信号和技术指标的变化,调整相应的仓位和策略。

根据沪指基本面数据来制定策略时,涨跌停比、炸板率、融资融券数据以及成交量是关键的市场热度和资金流向指标。涨跌停比反映了市场中涨跌停板数量的比例,高涨跌停比通常代表市场交易活跃度较高。炸板率则衡量在特定交易日内触及涨跌停板的股票比例,反映出市场对个别股票的热情程度。

融资融券数据提供了投资者使用杠杆资金进行交易的情况,高融资余额反映市场情绪乐观,而高融券余量则暗示投资者对市场下跌风险的担忧。成交量是衡量市场活跃度的重要指标,较高的成交量通常与市场波动较大或资金活跃度较高相关联。这些数据帮助投资者了解市场的交易活动和参与者情绪,为制定投资策略提供重要参考。

总体而言,沪指走势的分析需要综合考虑技术面和基本面因素,结合市场的实时动态和投资者情绪,再制定灵活的交易策略。这包括及时的买入点和卖出点的把握,以及风险控制和资金管理的有效执行。

| 方面 | 走势分析 | 应对策略 |

| 市场情绪 | 关注投资者情绪波动,如恐慌或乐观情绪的影响。 | 确保情绪稳定,避免盲目跟风或恐慌性操作。 |

| 技术指标 | 分析如移动平均线、相对强弱指数(RSI)等技术指标。 | 使用技术指标确认趋势,寻找买入或卖出信号。 |

| 宏观经济 | 考虑经济数据、政策变动对市场整体的影响。 | 紧跟经济政策动态,预测市场的长期走势。 |

| 市场热点 | 分析当前热点板块或个股的影响力。 | 关注热点板块或个股,把握投资机会。 |

| 仓位控制 | 确保投资组合风险可控,避免过度集中风险。 | 根据市场波动灵活调整仓位,控制风险。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

黄金走势图显示,过去一年中其价格经历明显波动,受全球经济、政治局势及市场情绪等多重因素影响,投资者需关注这些变化,理性应对市场风险,灵活调整策略。

2025年04月25日