发布日期: 2023年02月22日

更新日期: 2024年03月11日

众所周知,对冲基金可以在华尔街产生最大的回报,但伴随着的也是极大的风险。由于大多数对冲基金经理都是投机者,因此他们主要尤其关注风险管理。本篇文章,EBC金融为你揭开对冲基金的风险管理模式。

对于散户交易者来说,风险管理要简单得多,因为我们处理的资金量较小,杠杆率较低,未平仓头寸也较少。

但是,对冲基金经理们却是将大部分时间都花在风险管理上,我们先深入了解对冲基金是如何管理风险,从而能更好地优化自己的风险管理能力。

对冲基金风险管理流程

在阅读以下部分时,你会发现对冲基金采用的风险管理策略与许多散户交易者所习惯的完全不同。

在处理价值数十亿美元的头寸规模时,对冲基金经理们使用的不仅仅是止损和良好的风险/回报率。该过程涉及对冲、风险建模和系统风险评估等策略。

对冲基金风险模型

与散户交易者相比,对冲基金的风险更大。因此,管理者需要了解他们的仓位可能出现不利变动的所有可能情况。这就是风险建模的用武之地。

传统上,基金将实施三种不同类型的建模:风险价值、压力测试和情景分析。

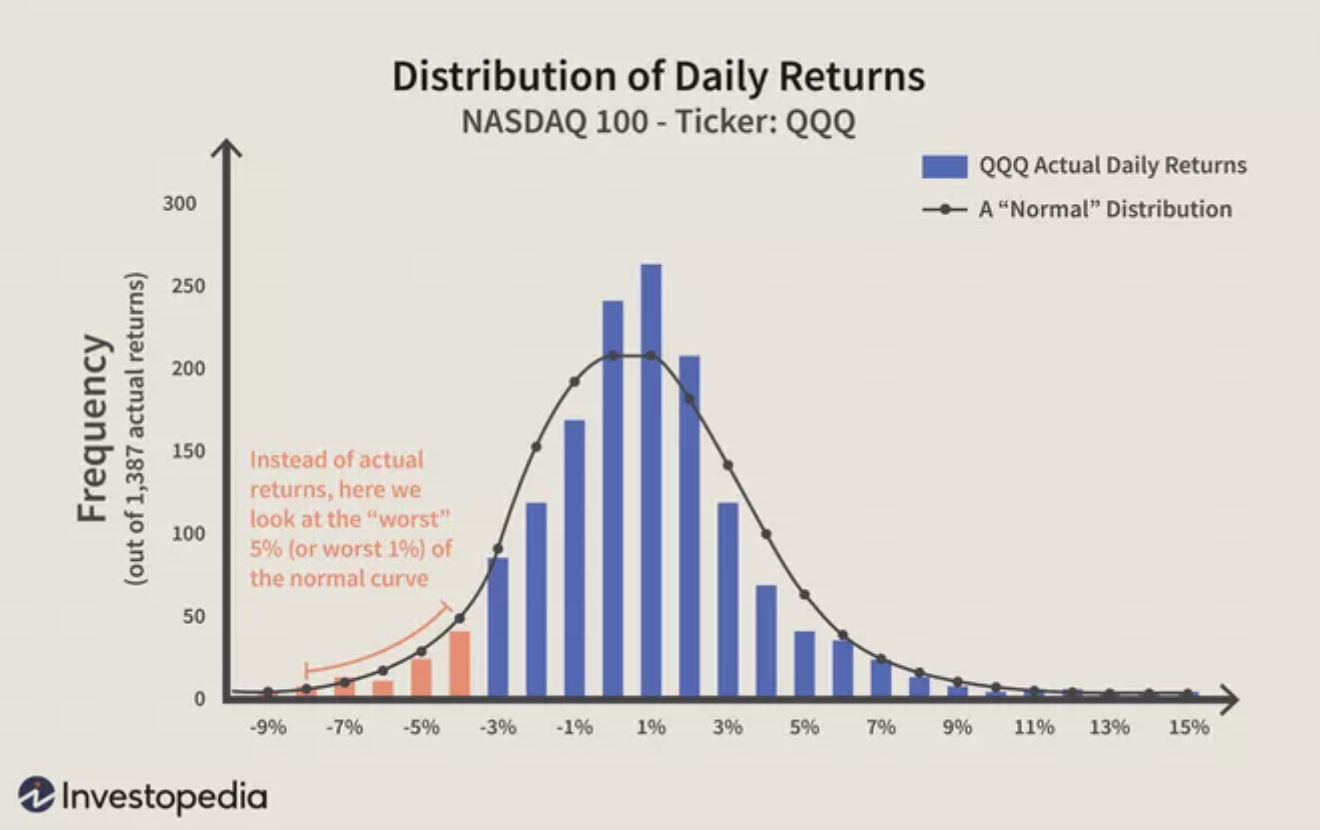

风险价值 (VaR)

是一种统计数据,用于量化投资组合或头寸在特定时间范围内可能发生的下行风险。该度量可以通过多种方式计算,包括历史、方差-协方差和蒙特卡罗方法。

1/历史方法,查看一个人之前的回报历史,并将其从最坏的损失到最大的收益排序——遵循过去的回报经验将影响未来结果的前提。

2/方差-协方差法。这种方法不是假设过去会影响未来,而是假设收益和损失是正态分布的。这样,可以根据平均值的标准偏差事件来确定潜在损失。

每日回报分布-风险价值

图片由 Julie Bang © Investopedia 2020

VaR 的最后一种方法是进行3/蒙特卡罗模拟。该技术使用计算模型来模拟数百或数千次可能迭代的预计回报。

例如,95% 的 VaR 确定和 20% 的资产风险表示平均每 20 天损失至少 20% 的预期。在这个计算中,50%的损失仍然验证了风险评估。

2008年的金融危机将这些问题暴露为相对温和的VaR计算,低估了次级抵押贷款投资组合可能引发的风险事件。风险幅度也被低估了,这导致次级投资组合中的杠杆率极高。结果,由于次级抵押贷款价值暴跌,对发生率和风险程度的低估使机构无法弥补数十亿美元的损失。

压力测试是一种计算机模拟技术,用于测试投资组合对未来可能的财务状况的弹性,以识别机构和投资组合中隐藏的漏洞,以评估它们在应对不利事件和市场条件方面的能力。

压力测试有助于衡量投资风险和资产的充足性,以及帮助评估内部流程和控制。压力测试可以使用历史的、假设的或模拟的场景。

历史压力测试

在历史场景中,资产类别、投资组合——是通过基于先前危机的模拟运行的。历史危机的例子包括1987 年 10 月的 股市崩盘、1997 年的亚洲危机以及 1999-2000 年破灭的 科技泡沫。

模拟压力测试

至于压力测试的方法,蒙特卡罗模拟是最广为人知的方法之一。这种类型的压力测试可用于对给定特定变量的各种结果的概率进行建模。例如,蒙特卡罗模拟中考虑的因素通常包括各种经济变量。

情景分析

揭示了如果发生特定事件(例如利率变化)如何影响投资组合。

有许多不同的方法来进行情景分析。一种常见的方法是确定每日或每月投资回报的标准差,然后计算投资组合的预期价值,如果每个投资产生的回报高于和低于平均回报两个或三个标准差。

通过这种方式,基金经理可以通过模拟这些极端情况,对给定时间段内投资组合价值的变化有合理的确定性。

这三个模型为基金经理提供了他们希望采取的头寸的关键见解。

头寸规模

与散户交易者一样,基金经理也需要考虑每个仓位可以利用多少资金。头寸大小因基金而异,没有预设的规定。

基金通常会遵循三种不同类型的头寸规模:硬性限制(投资的固定金额)、指导性(可变金额的资本,但在投资者指导范围内)或两者都不做(由基金经理决定)。

根据研究论文,“对冲基金如何管理投资组合风险?”

根据 Gavin Cassar 和 Joseph Gerakos的说法,56.4% 的对冲基金没有采用前两种形式的头寸规模。对冲基金对其管理的资产拥有更大的自由度。这允许更大的潜在回报,但也允许不时有更大的回撤。

评估系统性和下行风险

现在我们了解了基金经理采用的一些风险管理策略,我们现在可以评估它们的实用性。我们继续参考 Gavin Cassar 和 Joseph Gerakos 的研究,根据研究报告,不使用正式风险模型的基金面临更大的下行风险和系统风险。这是对 2008 年股市崩盘期间对冲基金业绩的样本测试的结果。

在大量对冲基金样本中,很明显采用正式风险模型的经理人的下行潜力较低,但没有显着的业绩优势。然而,该论文指出,结果可能有其他解释,包括公司的风险文化、风险较高的公司选择模型、和具有不利风险意识的公司选择模型。

概述

对冲基金对其投资组合执行复杂的风险管理策略。虽然基金经理使用的策略对散户来说不是必需的,但风险管理的基础还是一样的。

要点回顾:

基金经理在建仓前会评估所有潜在情况,这是许多散户交易者未能做到的。

基金经理考虑头寸的最大价值与其风险成比例,即风险/回报率。如果你冒着很大一部分资金的风险来赢钱,那么你应该考虑最大利润是否值得。

基金经理有不同形式的头寸规模。尽管大多数基金没有硬性限制,但了解你的投资组合在任何特定时间暴露了多少至关重要。

考虑到所有这些因素,很明显,即使在机构层面,对冲基金也在将基本原则纳入其日常流程。所以,作为散户投资者,我们更应该重视风险管理。