摘要:

摘要:

原油周一确实大幅上涨,但似乎并没有像上个月欧美银行危机或去年秋天英国国债危机那样改变市场的游戏规则。为什么?这在一定程度上可能是因为交易员质疑产油国通过限制供应来维持价格上涨的能力。

OPEC+减产似乎失去了威力。上周日意外宣布减产后,本周一亚市盘中,布伦特原油日内曾涨超8%,最终收涨逾6%,虽然也创下了去年3月以来最大涨幅,但在去年夏季从俄乌冲突的冲击中恢复过来之后,好些周原油都有这种涨幅。

周一原油的确大涨,但看来并没有像上个月欧美银行业危机那样、或者像去年秋季英国国债危机那样改变市场的游戏规则。为什么会这样?这可能部分源于,交易者开始怀疑石油生产国通过限制供应保持价格上涨的能力。

投资研究机构TS Lombard的高级经济学家Konstantinos Venetis就认为:

通常,油市可持续好转的秘诀是,需求面出现正面的惊喜,而不是先发制人的减少供应。就像2022年秋季宣布的减产一样,这次减产实质上是一种防御性的举措,减产国希望,全球经济今年能避开严重的经济衰退。我们的感觉是,在这个关头,粘性的油价更有可能对经济增长施压,而不是遏制已经在进行的广泛通胀下降过程。对债市而言,这意味着,在通胀新担忧的支持下,收益率飙升可能是短暂的。对股市而言,如果油价走强,将对已经下降的盈利预期构成压力。

Miller Tabak + Co.的首席市场策略师Matt Maley指出,供应驱动的油价上涨和需求驱动的涨价完全是两回事。他在报告中写道:

如果油价会保持高位是因为供应、而不是需求问题,那么,供应引起的价格上涨将对需求产生负面影响。换句话说,高油价并不表示需求回升。相反,它将像上世纪70年代那样造成经济增长下滑。供应引发的油价上涨对经济体不利,尤其是很可能即将面临信贷供应大幅收缩的经济体。

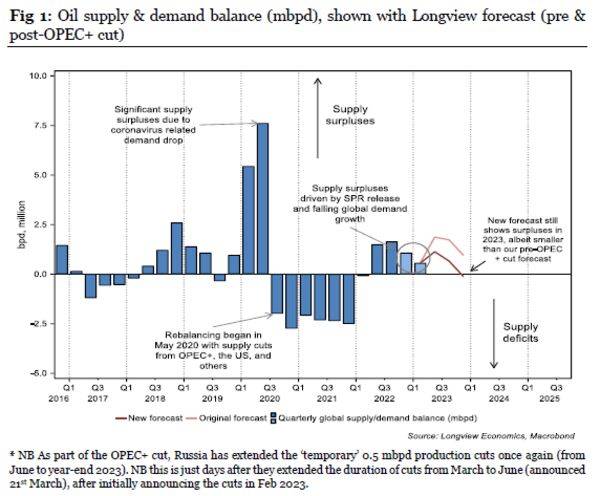

其他一些分析人士也普遍认为,从根本上说,这次OPEC+的行动是防御性的,是对价格下跌的回应。Longview Economics驻伦敦的分析师Bradley Waddington认为,虽然OPEC+减产在短期内提振了价格,但他们公告的性质揭示了一些潜在的看跌因素,特别是提到,减产是针对油价下跌而宣布的。这进一步凸显了,OPEC+是价格的响应者,而不是价格的制定者。换言之,这表明 OPEC+只是在油价已经走软后才减产。因此,除非油价进一步下跌,否则OPEC+不太可能再次减产。油价可能必须进一步跌到低于65美元左右,OPEC+才会再次削减供应。

据Longview Economics估算,油市之前处于供应过剩的轨道,OPEC+的减产应该会在今年年底之前让供需达到平衡。换句话说,减产是因为油市的劣势、而不是优势采取的行动。

法国兴业银行的欧洲信用团队指出,虽然信用市场对OPEC+减产反应平静,但中期来看,对信用市场而言,减产可能是比银行业危机更大的挑战。

法兴强调的一个问题是,据尼日利亚石油部长所说,OPEC+的目标是让油价回升到90美元/桶,相当于回到俄乌冲突爆发前几个月的水平。那将给信用市场制造两个挑战:

一是能源价格上涨会给央行施加加息的压力。法兴的经济学家仍预计欧洲的关键利率峰值为4%。目前,信用息差和关键利率峰值预期的相关性为负,但这种相关性非常不稳定。一旦再次转为正相关,能源涨价很可能推动息差增扩。

二是能源涨价将打击企业盈利。迄今为止,薪资上涨还没有影响利润,去年四季度的利润接近周期高位。但美国上市公司的一季度财报季只有两周就要揭幕,还需要观察成本的增长速度是否已经超过产出价格的速度。

法兴依然认为,下一场真正的信用危机不会是金融业、而是非金融业的。出于这个原因,法兴预计,事实很可能证明,OPEC+减产比银行业危机更应该引起信用市场的长期关注。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2025年3月25日,特朗普宣布对委内瑞拉石油征关税,推动WTI原油价格上涨。美国财政部延长雪佛龙协议,中东局势紧张也加剧原油波动,天然气市场则比较复杂。

2025年03月25日

2025年3月18日,WTI原油价格连续上涨,触及新高。尽管欧佩克增产与美国页岩油扩产带来供应压力,油价仍受支撑。天然气价格跌至低点,反弹需突破关键阻力位。

2025年03月18日

2025年2月26日,WTI原油跌至69美元,WTI原油价格跌至69美元,受到能源需求放缓和特朗普政策不确定性影响,油价面临下行压力。天然气上涨,关注4.30突破。

2025年02月26日