发布日期: 2024年06月28日

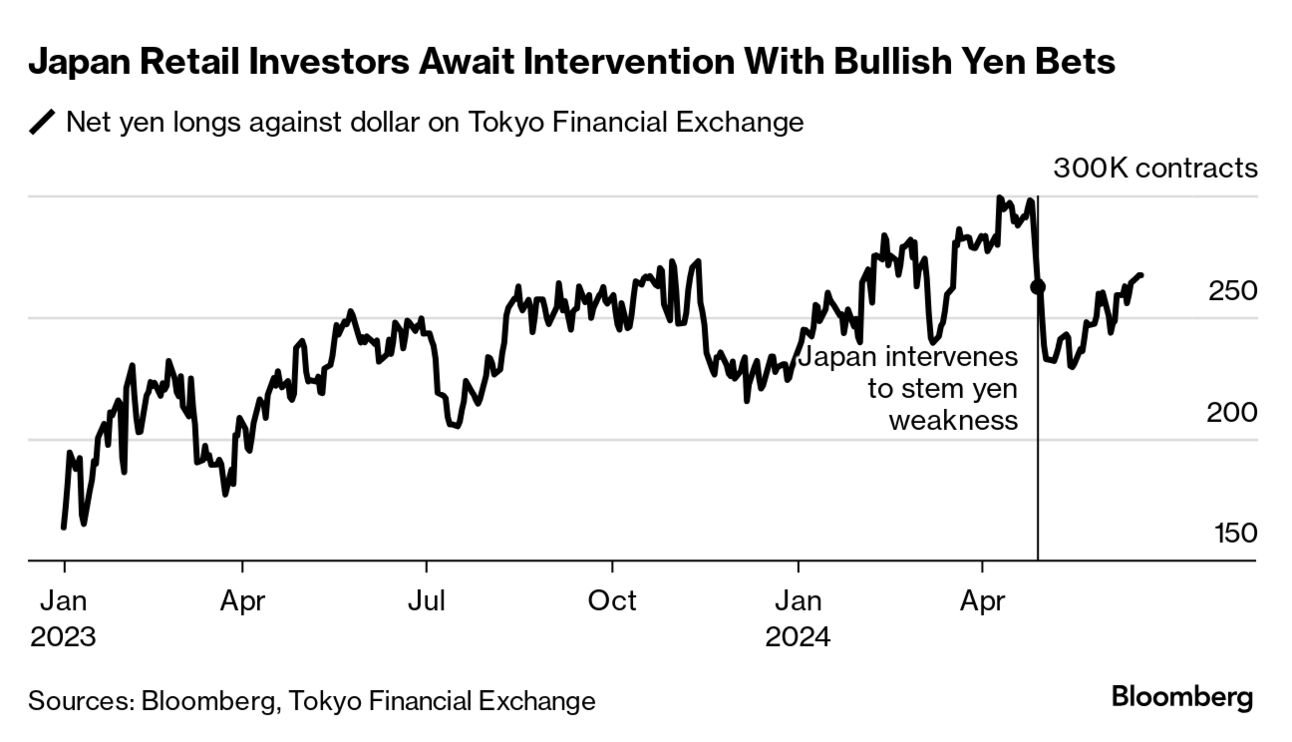

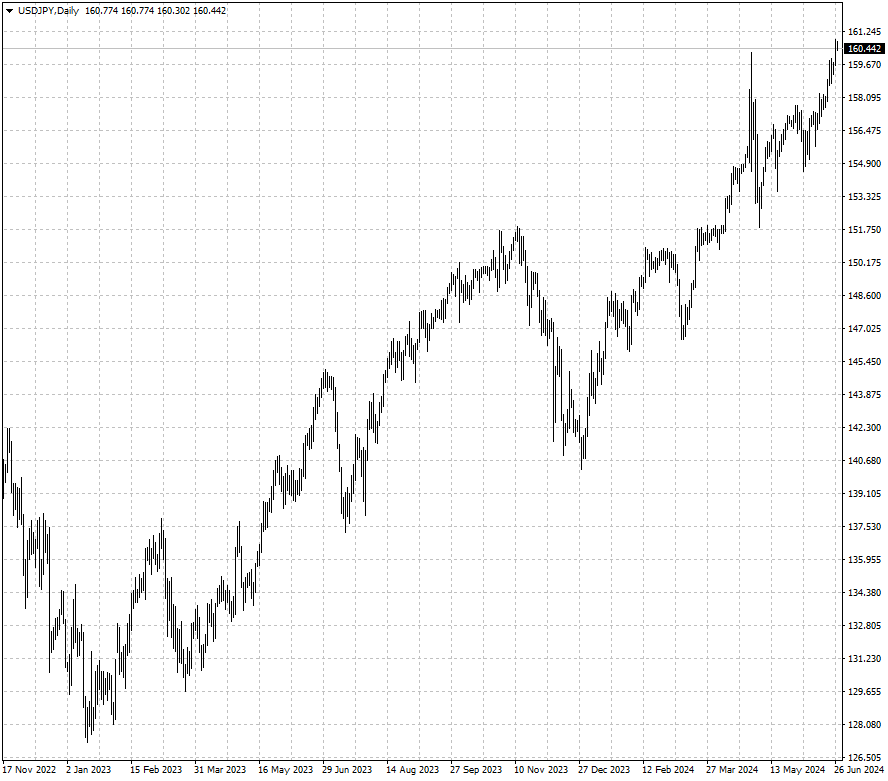

日本散户们大举押注风雨飘摇中的日元走出反转行情,汇率不断创新低增加了东京再次干预的可能。

东京证券交易所的数据显示,面向个人投资者的期货自从5月中旬后在持续做多日元兑美元。

当然这种高度猜测的策略具有风险性。如果在4月干预前过早做多,或者之后没有及时止盈,都遭遇了重大损失。

花旗一项主动型交易员持仓的指标显示,日元看空情绪触及2022年后最高点。有鉴于此,一旦反转出来,有大量空仓可能要立即回补。

此外财务省初步数据显示,截止6月7日当周,日本投资者大量抛售外国债券,规模为2015年4月后最大,背景为全球央行政策正在转向。

这与他们5月份购入外国债券达到1月后最高水平形成鲜明对比,当月下半部分收益率上升被视为抄底机会。

7月加息?

投资者将密切关注日本央行是否会在7月决议上推动本年度第二次加息。互换市场表明,概率不到30%。

根据最新会议纪要,由于通胀的上行风险变得更大,央行委员会成员之前讨论过再次加息,然而其中一些人保持谨慎态度。

一位支持利率不变的成员表示,当个人消费陷入疲软时,一些汽车厂商意外出现迟迟无法出货的情况。

日本央行称,作为量化紧缩的第一步,会在下个月敲定债券购买削减的细节,并且会和市场参与者举行数次会议。

行长植田和男曾表态削减规模会比较可观,他的言论引发了市场的好奇。现在央行仍然每月购入大约6万亿日元的国债。

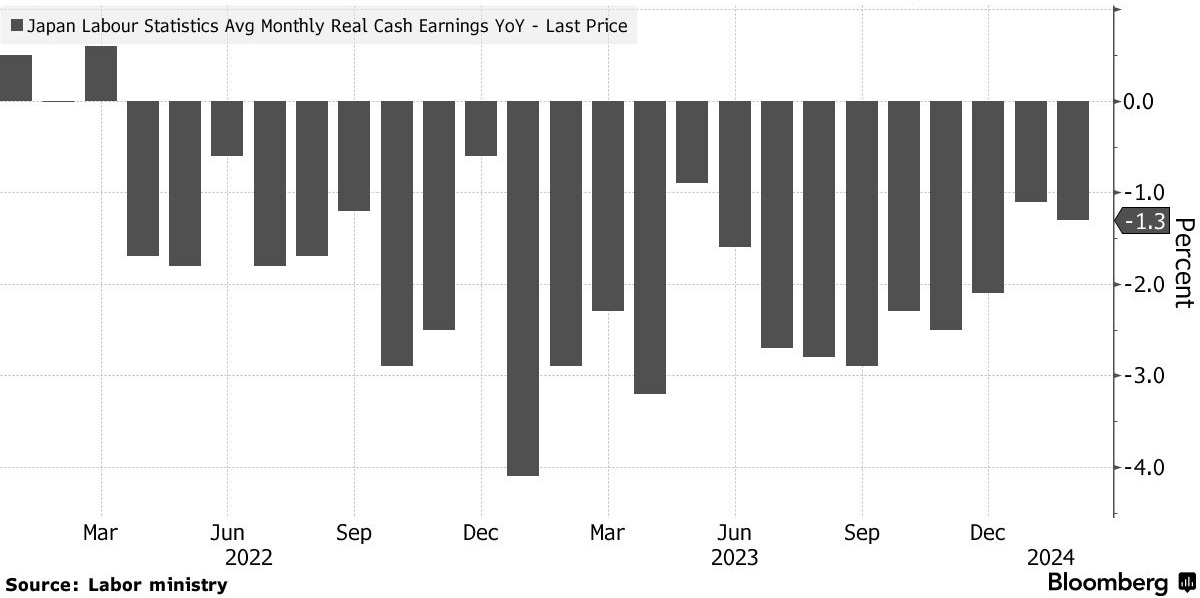

Totan Research首席经济学家加藤出称,货币正常化速度太慢在冲击日本家庭,让投资者有了足够理由做空日元。

日本实际薪资在4月下滑,延续连续25个月的下行趋势,。一些经济学家们认为,本财年有机会重返正区间。

观点分歧

美国商品期货交易委员会显示,截止6月18日当周,对冲基金和资产管理机构总共日元空仓为大约140亿美元,为2006年后最极端。

三井住友德思资产管理和瑞穗银行认为,考虑到市场持续卖出日元买入高息美元,日元破170不是不可能。

包括日本潜在干预在内,日元反弹的催化剂看上去寥寥无几,因此阻力最小的未来路径必然是向下。

三井住友德思资产管理指出,如果官方出手,那么日元有望收复150点位,可是从长期看,无法避免走向170。

彭博经济的高级日本经济学家木村太郎写道,随着息差收窄,日元在未来几个月上涨可能性大于下跌。

麦格理集团则称,不排除日元大涨至120附近,不过前提美国经济暴雷促使美联储大力降息来刺激需求。

上述预测比起彭博调查中分析师对日元的看法要乐观许多,分析师预测中位数为2025年回升至140左右,2026年进一步到138。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。