2023年02月22日

1990 年代:真正的对冲基金繁荣期

对冲基金在 1980 年代增长异常迅猛,在 1990 年代开始蓬勃发展。

在这十年中,推出了几只占主导地位的基金。Steve Cohen 的 SAC Capital Advisors(今天称为 Point72 Asset Management)、David Tepper 和 Jack Walton 的 Appaloosa Management、John Paulson 的 Paulson & Co. 和 Daniel Och 的 Och-Ziff Capital Management(现为 OZ Management)就是其中的一些。

桥水基金(Bridgewater Associates) 也在 1990 年代声名鹊起。

1991 年,桥水推出了 Pure Alpha,采用便携式 alpha 策略或一种策略,要求投资于与市场无关并充分利用杠杆以最大化回报的资产。

1996 年,达里奥推出了全天候基金,这是第一个采用稳定、低风险策略的基金,后来以风险平价而闻名。今天,它是全球最重要的对冲基金之一。

这个时代见证了杰出的对冲基金经理的出现以及对冲基金领域新策略的进入。从通常的多头和空头股票头寸,对冲基金资产领域继续涵盖广泛的资产类别和投资风格。新的对冲基金投资策略是套利、宏观、不良投资、激进主义和多策略在这十年中开始占据主导地位。

1992 年:乔治·索罗斯击败了“英格兰银行”

1992 年 9 月 16 日被称为“击败英镑”的日子。英格兰当时是欧洲汇率机制的一部分,这是几个欧洲国家之间的固定汇率协议。其他国家开始向英国施压,要求其货币贬值或退出该体系。

在抵抗了一段时间的贬值后,英国使货币浮动,导致英镑下跌。乔治索罗斯的量子投资基金利用杠杆并持有 100 亿美元的英镑空头头寸,单日赚了 10 亿美元。管理的资产从 1992 年10 月中旬的 33 亿美元增加到 1993 年的 110 亿美元。

开放社会基金会创始人兼主席乔治索罗斯于2017年6月1日在比利时布鲁塞尔经济论坛上发表演讲

其他对冲基金也大赚一笔。科夫纳的卡克斯顿公司赚了近 3 亿美元,而琼斯的基金赚了 2.5 亿美元。

这一主要是投机性的举动促使英国退出汇率机制,并在短短几个小时内将利率飙升了 5%。英国财政部估计,这个决定性的日子也被称为“黑色星期三”,英国损失了 34 亿英镑,根据1992 年的货币换算计算约为 60 亿美元。因此,索罗斯开始被称为“击败英格兰银行的人”。

不久之后,马来西亚总理指责索罗斯引发了亚洲金融危机,称他为“流氓投机者”。

1994 年:Steinhardt Partners 遭受巨额亏损

1994年2月,美联储突然宣布首次加息四分之一个百分点,导致美国国债价值下跌,市场流动性流失。

双重事件导致机构投资者恐慌,这对 Steinhardt Partners 来说是一场重大灾难,导致损失31%。此外,在 1994 年,Steinhardt 的公司同意支付 4000 万美元,作为对联邦监管机构指控的和解,该集团于 1991 年因为垄断市场发行两年期国债而违反了反托拉斯法和证券法。

到 1995 年底,该基金得以部分弥补亏损,但迈克尔·斯坦哈特 (Michael Steinhardt) 于同年从对冲基金行业退休。

1998 年:长期资本管理 (LTCM) 倒闭

1998年9月23日,多位华尔街巨擘──美孚银行、贝尔斯登、大通曼哈顿、高盛、JP Morgan、雷曼兄弟、美林证券、摩根史坦利添惠和所罗门兄弟等公司的老板们--在纽约联准银大楼10楼会议室会面协商援助LTCM事宜

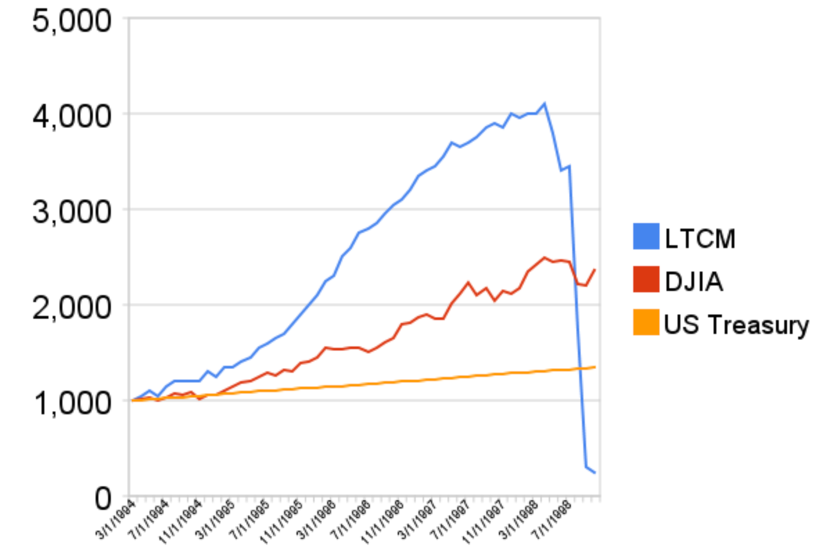

1990 年代最重要的事件之一是长期资本集团 Long Term Capital Management (LTCM) 几近崩溃,如果不是华尔街和美联储及时救助,它可能会滚雪球般地演变成全球金融危机。

对冲基金行业在没有任何监管的情况下扩张,直到 1998 年 LTCM 崩溃。LTCM 是一家管理资产达 1260 亿美元的对冲基金,在 1995 年和 1996 年见证了高达 40% 的惊人年回报率。

由于它的规模,它开始太大而不能倒闭,美国联邦储备委员会不得不出手救助它。这导致监管机构寻求更多地了解对冲基金行业。

1998 年,位于康涅狄格州格林威治的对冲基金长期资本集团 Long Term Capital Management (LTCM) 管理的资产价值 1200 亿美元。该基金专注于押注窄利差,交易债券、掉期、期权、股票和衍生品。

该基金由 John Meriwether 于 1994 年推出,在头三年尝到了成功的滋味,但在 1997 年亚洲金融危机和 1998 年俄罗斯金融危机之后灾难降临。两天内巨额亏损46亿美元。损失占对冲基金股权的 90%。

纽约联邦储备银行担心 LTCM 的崩溃及其对全球市场的影响。因此,它与其他 14 家金融机构设计了一项救助计划,在其指导下同意进行 36 亿美元的资本重组。

参与银行获得了该基金 90% 的股份,作为回报,同时承诺成立监事会。尽管被称为救助计划,但从技术上讲,救助计划并非如此。该交易导致 LTCM 持有的头寸在债权人参与和美联储的监督下进行系统清算。

2007年:对冲基金复制(Synthetic Hedge Fund)

2007 年推出了合成对冲基金,该基金只不过是跟踪对冲基金指数的共同基金和交易所交易基金。也称为合成交易所交易基金 (ETF) 是一种集合投资工具,将资金存放在衍生品和掉期而不是实物证券中。

相反,合成对冲基金经理与交易对手(在大多数情况下是投资银行)达成一致,以确保基金获得基准回报。

高盛 (Goldman Sachs) 和美林 (Merrill Lynch) 等投资银行也推出了“合成”对冲基金,以模拟对冲基金回报,利用对冲基金的历史数据,同时跟踪多达 15 个股票指数。

2008 年:次贷危机的后果

到 2008 年,全球对冲基金行业管理的资产 (AUM) 为 1.93 万亿美元。然而,2008 年的全球金融危机为许多对冲基金扭转了颓势,他们的人气逐渐消退。

对冲基金被称为次贷危机的罪魁祸首,因为它们使银行业承受了过高的风险。不管对冲基金在这个问题中扮演了什么角色,它都严重影响了他们。

许多基金在目睹巨额亏损后关闭,资产管理规模大幅下降。自2008年6月以来,投资者在这一年中撤出了1万亿美元,2008年损失了近19%。一些个人基金甚至出现了50%或更多的跌幅。

在全球金融危机之后,对冲基金受到了多项新法规的约束,以改善投资者保护、确保市场完整性和降低系统性风险。

2008 年:麦道夫危机

伯尼·麦道夫 (Bernie Madoff) 于 2008 年底经营的数十亿美元庞氏骗局的发现和随后的崩盘是过去十年最大的事件之一。伯尼·麦道夫 (Bernie Madoff) 是前纳斯达克 (NASDAQ) 主席和伯纳德·L·麦道夫投资证券 (Bernard L. Madoff Investment Securities) 的创始人,他领导了历史上最大的庞氏骗局。

虽然它不是对冲基金,但 650 亿美元的欺诈行为震动了投资界。

2009年1月,离开曼哈顿法院的伯尼·麦道夫。从棕榈滩到波斯湾,他的诈骗受害者众达数万。

在认罪的同时,伯纳德·L·麦道夫承认自 1990 年代初以来没有进行任何交易,并捏造了他的所有回报。举报人哈里·马科波洛斯 (Harry Marko polos) 估计,麦道夫向其客户报告的虚构利润至少为 350 亿美元。

他被判处 150 年有期徒刑,并被勒令赔偿 1700 亿美元。投资者要求更高的治理标准,重点是对头寸和估值的独立验证。简而言之,麦道夫丑闻导致对冲基金的监控发生了巨大变化。

2009年:进入主流投资领域

到 2009 年,对冲基金进入主流投资领域。许多机构投资者,如养老基金、保险公司和主权财富基金,都对另类投资渠道表现出兴趣,并在互联网泡沫中遭受损失后开始投资对冲基金产品。

结果,管理的对冲基金资产在 12 月份上升,到 2009年达到 2.037 万亿美元。

在此期间,另一家研究公司 Hedge Fund Research 表示,对冲基金自 2008 年 1 月以来的回报率为 18.80%,并有望实现十年来的最佳回报。

2010-2013 年:强有力的监管机制得到执行

2010 年代对长期不受监管的对冲基金行业的监管发生了重大变化。例如,琼斯没有遵守1940 年的《投资公司法》,这是一项监管共同基金的规则,将其有限合伙企业的投资者人数限制在 99 人或更少。

根据 1940 年的《投资公司法》,对银行和公司实体的最低要求是总资产为 5,000,000 美元。对于规模更大的对冲基金的几位投资者而言,“合格购买者”的标准是拥有 5,000,000 美元的个人投资和 25,000,000 美元的养老金计划和公司资产。

1940 年《投资公司法》也禁止对冲基金进行公开发售。它们受 1933 年《证券法》和 1934 年《证券交易法》中的反欺诈条款的约束。

2010 年《多德-弗兰克华尔街改革和消费者保护法》作为对全球金融危机的直接反应而生效,强调了对注册和向证券交易委员会报告的更关键的合规要求。

在美国,许多对冲基金属于商品期货交易委员会 (CFTC) 的管辖范围,其中包括注册为商品池运营商 (CPO) 和商品交易顾问 (CTA)。受 CFTC 管辖的对冲基金投资受商品交易法规定的要求监管。

一些对冲基金受到 1933 年《证券法》条例 (Reg D) 的限制。证券交易委员会 Reg D 允许仅在非公开发行中筹集资金,并且只能从“合格投资者”那里筹集资金。

这些个人在过去两年中每年的最低净资产为 1,000,000 美元或最低收入为 200,000 美元。该授权还设定了在本年度达到相同收入水平的合理预期。

在欧洲,欧盟的另类投资基金经理指令 (AIFMD) 或指令 2011/61/EU 强制要求对冲基金、私募股权基金和房地产基金保护投资者并降低这些另类投资基金可能使欧盟经济面临的系统性风险。

另类投资基金管理人 (AIFM) 自 2013 年 7 月 22 日起被要求遵守相关要求,包括治理、利益冲突识别和管理以及最低资本。

同时,沃尔克规则禁止银行从事某些投资活动,不得从事自营交易或投资或赞助对冲基金或私募股权基金。

简而言之,这些规定设置了进入壁垒,导致对冲基金行业的制度化和专业化。

2015 年:Numerai:首个 AI 驱动的对冲基金

Richard Craib南非人,1987年7月生。毕业于康乃尔大学数学系,在2013年创办机器学习顾问公司DataProphet,并于2015年创办群众外包避险基金机构Numerai。

2015 年 10 月,南非技术专家 Richard Craib 推出了 Numerai,这是一家人工智能运营的众包对冲基金。Numerai 的交易由人工智能决定,由来自世界各地的 30,000 名匿名数据科学家组成的网络运行。这些数据科学家积极致力于改进基金以机器学习为主导的投资策略。

Numerai 采用开源的对冲基金投资方法,拥有独特的运营模式。即使在 2020 年的动荡中,它也能脱颖而出,并在其他蓝筹量化对冲基金中脱颖而出。Numerai 还透露出这些成熟基金中的大多数都面临着高风险。

2021 年,Numerai 已成为第一家基于人工智能的对冲基金,以其名为 Numeraire 的原生加密货币奖励其合作者。

2020-2021:COVID-19 和对冲基金

COVID-19 灾难表明,在市场波动和不确定性阶段,另类投资对投资者的投资组合有利。2020年上半年,当市场波动率达到顶峰时,对冲基金的损失只有股票市场和平衡投资组合的一半。

此外,当市场大幅回调时,对冲基金的表现优于其他资产类别,显示出其风险最小化能力。

据彭博社报道,在最初的一轮亏损之后,对冲基金已经反弹并从 2020 年 3 月到 2021 年 9 月上涨了 35%。 eVestment 编制的数据显示,投资者在 2021 年向对冲基金注资 380 亿美元,并将资产推高至创纪录水平。

结论

截止到 2021 年,许多对冲基金在面临 COVID-19 主导的市场崩溃后仍然坚挺。由冠状病毒引发的大流行彻底改变了对冲基金经理的运作方式。

随着商业环境的活力减弱,他们缩减了许多流程,包括尽职调查、投资组合构建、投资者参与和招聘。正因为如此,投资经理开始依靠数字化、自动化、外包等颠覆性技术来迎合客户。

另类投资管理协会 (AIMA) 研究与传播全球主管 Tom Kehoe 预见了对冲基金的新兴趋势。首先,对冲基金将纳入可持续性、气候变化和社会责任等 ESG 要素,以加强投资者和政策制定者的问责制。未来,对冲基金可能会拥有稳健的运营架构,以及可靠的治理和风险管理程序。

第二个趋势是人工智能、大数据和机器学习等颠覆性技术将成为对冲基金的重要组成部分。我们还可以看到基金公司越来越多地采用超高频交易(HFT)。