发布日期: 2023年03月23日

据当地时间3月22日,美联储联邦公开市场委员会(FOMC)宣布,将联邦基金利率目标区间上调25个基点到4.75%至5%之间,为2007年10月以来的最高水平。

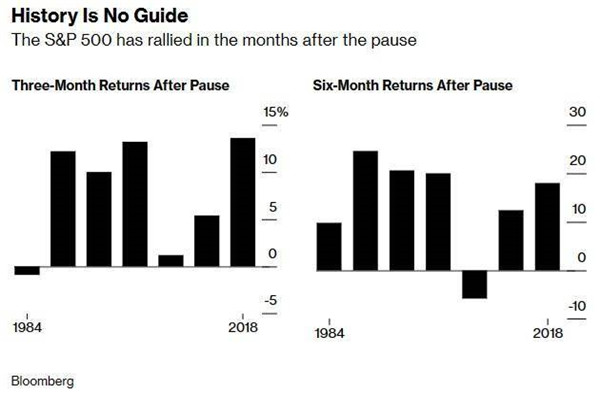

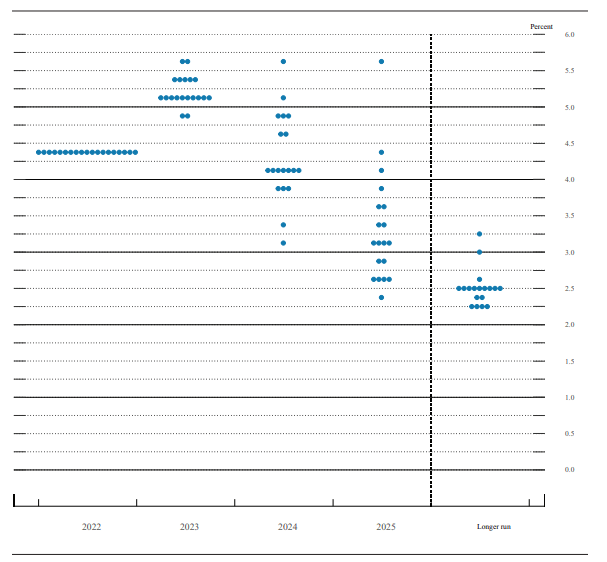

美联储点阵图显示,2023年底联邦基金利率预期维持于5.1%。这也就意味着,今年将再加息25个基点,到2024年底将降息75个基点。

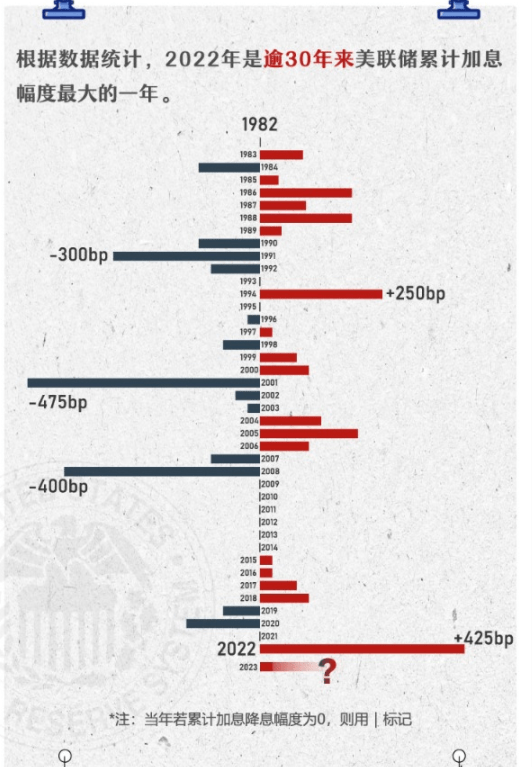

这是美联储自去年3月以来连续第九次加息,也是连续第二次加息幅度放慢至25个基点。

加息落地后美股大跌 第一共和银行跌超15%

据央视新闻3月23日消息,当地时间3月22日,美联储联邦公开市场委员会(FOMC)宣布,将联邦基金利率目标区间上调25个基点到4.75%至5%之间,为2007年10月以来的最高水平。

美联储会议纪要显示,为了实现最大就业及让通货膨胀率回落至2%的目标,委员会决定加息。这也是自2022年3月以来第九次加息,联邦公开市场委员会指出,未来的加息并不确定,将在很大程度上取决于未来的相关数据。

美媒报道称,过去几周,美国银行业混乱引发了外界对美联储加息的担忧,也使得美联储抗击通胀的任务变得更加困难,一些美国著名经济学家曾敦促美联储暂停加息。

当地时间3月22日,美联储还下调美国2023年国内生产总值(GDP)增长预期至0.4%;下调美国2024年GDP增长预期至1.2%;上调美国2025年GDP增长预期1.9%。长期美国GDP增幅预期为1.8%。

美联储下调2023年失业率预期至4.5%;2024年失业率与12月份预期持平,为4.6%;上调2025年失业率预期至4.6%;长期失业率预期为4.0%。

美联储上调2023年个人消费支出(PCE)通胀预期至3.3%;2024年PCE通胀预期2.5%,与12月份预期持平;2025年PCE通胀预期2.1%,与12月份持平;长期PCE通胀预期在2.0%不变。

随后,美股盘中震荡,尾盘跳水集体收跌,截至收盘,道指收跌530.49点,跌幅1.63%,纳指跌幅1.6%,标普500指数跌幅1.65%。

大型科技股多数下跌,特斯拉(TSLA)跌3.25%,报191.15,美元,市值6048.2亿美元,其市值一夜蒸发203亿美元(约人民币1397亿元。)

银行板块,西太平洋合众银行跌17.12%,第一共和银行跌15.85%。

美国航空、达美航空跌超3%,贵金属板块逆市走高,哈莫尼黄金涨超5%,泛美白银、埃氏金业涨超2%。

今年至少再加息25个基点?

当地时间3月22日,美联储主席鲍威尔就联邦公开市场委员会(FOMC)货币政策会议纪要召开新闻发布会。他表示仍致力于将通胀率压低至2%,与会者认为今年不会降息。

鲍威尔表示,他们曾经考虑过暂停加息,但加息的决定得到了委员会很强的共识支持。在评估是否需要进一步加息时,将特别关注信贷紧缩的影响,如果需要将利率上调至高于预期,他们会那样做。美联储官员预计今年不会降息。美联储联邦公开市场委员会表示,“一些额外的政策收紧可能是适当的”。

鲍威尔称,自去年年中以来通胀情况有所缓和,但近期数据表明通胀压力继续居高不下,美联储距离将通胀率压低至2%这一目标“还有很长的路要走”。他还表示,政策制定者普遍预计经济增长将继续迟滞,几乎所有联邦公开市场委员会委员都认为经济增长存在下行风险。

据财联社,鲍威尔表示,少数银行出现了严重的困难,但美联储、财政部和联邦储蓄保险公司(FDIC)的贷款计划有效地满足了需求,也显示出充足的流动性,所有储户的储蓄都是安全的。

他重申,如果不解决个别的银行业问题,可能会威胁到银行系统,这就是为什么我们采取果断行动的原因,“我们也从这一事件中吸取教训,将继续密切监测形势,准备利用所有工具确保银行体系的安全和稳健。”

回到美国经济上,鲍威尔指出,该行仍然强烈致力于将通胀率压低至2%的目标,距离达到该目标还有很长的一段路要走。当前的情况是:虽然薪资增长显示出一些放缓的迹象,但整体通胀仍然远高于2%的长期目标,劳动力市场也过于紧张。

鲍威尔还表示,政策制定者普遍预计经济增长将继续迟滞,几乎所有FOMC委员都认为经济增长存在下行风险。

他补充称,美联储内部确实认为,最近的银行业事件导致信贷条件更加紧缩,这将影响经济以及该行未来的政策决定,“我们将密切关注即将到来的数据,以及紧缩信贷条件的实际和预期影响。”

与利率决议同时公布的美国经济数据预期报告显示,18名美联储官员整体预计联邦基金利率将在2023年底达到5.1%。这也就意味着,今年将再加息25个基点,到2024年底将降息75个基点。

图片来源:美联储网站

鲍威尔补充称,对利率的预测并不代表该行将按此计划行事,具体路径将根据情况进行调整。他还指出,美联储接下来的每一场会议将根据即时的情况做出决定,将继续大幅缩减资产负债表,因为降低通胀可能需要一段低于趋势增长的时期。

银行危机会不会蔓延?

在美联储快速大幅加息带来的高利率环境下,几家美国银行近期也陆续出现了提款挤兑危机进而面临倒闭。其中,当地时间3月10日,资产规模达2000亿美元的硅谷银行(SVB)在遭受存款挤兑后倒闭,成为美国历史上第二大规模的银行倒闭事件。

面对硅谷银行倒闭危机,美国监管部门此前已出手。当地时间3月12日,美联储、财政部、联邦存款保险公司(FDIC)发布联合声明,美联储建立BTFP流动性工具,为所有满足条件的存款机构提供一年期贷款作为流动性周转,FDIC与财政部提供资金支持从而使得SVB所有存款均能得到保全。

“由于美方处于更高的利率环境,银行所持债券等金融资产市价不断下跌”。美国财政部长耶伦曾坦言,美国硅谷银行破产关闭,其核心问题在于美国联邦储备委员会持续上调利率,而非技术企业问题。但她仍在21日指出,美国银行系统依然稳健。

“政府干预对于保护整个银行系统是必要的,政府目前正在密切关注银行业情况。如果小型银行面临挤兑,政府也将采取措施,保证储户资金安全。” 耶伦补充道。

然而,投资者焦虑随后又转移到了欧洲,出于对危机蔓延和监管加强的担忧,欧洲银行业在上周也出现了一年多来最糟走势,其中瑞士信贷股票的抛售潮成为市场关注重点。当地时间3月14日,瑞士信贷透露,瑞信披露的年报宣布其2022年和2021年财报程序存在“重大缺陷”,2022年瑞信全年净亏损73亿瑞士法郎,且四季度有大量存款和净资产流出,引发市场对其流动性担忧。

瑞士央行和金融市场监管局(FINMA)随后发布联合声明称,瑞士信贷满足对系统重要性银行的资本和流动性要求。如有必要,央行将向瑞士信贷提供流动性支持。当地时间3月19日晚间,在瑞士政府撮合下,瑞士信贷最终以32亿美元被瑞银(UBS)收购。

3月23日,美联储主席鲍威尔表示,经济衰退风险是非线性的;很难判断银行危机如何造成软着陆预期发生变化;美国仍然存在软着陆机会,正设法找到那样的机会。

此外,欧洲央行管委穆勒表示,不认为会出现大规模银行危机。

就此,有经济学家认为,美联储过去一年来持续加息是美国银行体系出现严重风险的主要原因之一。加息令美债收益率快速飙升,金融机构此前在低利率环境下购入的美债资产价格下降,部分银行财务结构缺陷凸显。同时,储户出于避险、追求更高收益等原因加速提现,令银行流动性迅速恶化,引发危机。

声音

美联储“低估”了银行业危机

凯投宏观分析师Andrew Hunter在一份报告中表示,银行业危机对经济的影响可能比美联储官员预期的更糟。根据会后声明,他表示,“官员们似乎已经判断,最近的动荡至少会对经济活动造成一定影响。”但考虑到FOMC对2023年GDP增长的预测从0.5%略微下调至0.4%,“我们怀疑官员们低估了潜在的拖累。”Hunter称,最近的事件增加了今年经济衰退的可能性,“美联储将在今年年底前再次降息。”

“美联储传声筒”Nick Timiraos:美联储再次加息25个基点,但暗示银行系统的动荡可能比两周前预期的更早地结束其加息行动。美联储官员们在会后的政策声明中暗示,他们可能很快就会停止加息。委员会预计,一些额外的政策收紧可能是合适的。他们放弃了在前八份声明中使用的措辞,即委员会预计“持续加息”将是合适的。

芝加哥murphy & sylvest财富管理公司的高级财富顾问和市场策略师Paul nolte:他们仍在谈论加息,并没有说要在这里结束(加息周期),但市场认为这是一个相当鸽派的声明。“他们承认银行业存在问题,但是他们说,好吧,银行业相当健康,不用担心,这正是我所预料的。”“他们还没有放弃加息,但股市和债市都认为这是一个巨大的利好。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。