2024年05月09日

10年内全球最快的衰退后复苏速度推动了疫情后大宗商品短暂牛市,事先罕有人预见到,随后通胀担忧让这波行情偃旗息鼓。

不过通胀在全球范围内触顶的同时预计会在几年内继续保持在较高水平,通常大宗商品会在该环境下表现良好,尤其是基础技术和能源。

这在道琼斯大宗商品指数今年以来大约6%的涨幅中可见一斑。与此同时,澳元和加元年内跌幅均在3%左右。

在一季度,市场广泛押注发大多数主要央行会早早开启降息周期,然而瑞士央行在3月意外降息目前看起来只是个另类。

经济学家就长期内利率能否重返疫情前位置还是会提高的问题展开激烈竞争,去通胀的最后阶段可能是最难实现的。

国际货币基金组织在4月上调2024年全球经济增长预期,同时警告粘滞通胀和地缘政治风险使前景充满变数。

考虑到该组织认为中期经济前景仍然是几十年内最差,大宗市场长牛看起来有些难度。尽管如此,对风险敏感的货币有望进一步上扬。

战争受益者

克里姆林宫发言人佩斯科夫周一表示,俄罗斯已经开始准备在乌克兰附近进行导弹演习,模拟用战术性核武器应对西方的挑衅。

法国总统马克龙重申,他不排除向乌克兰派遣部队的可能。英国外交大臣卡梅伦则表示,乌克兰军队能够在战争中使用英国的远程导弹。

欧洲和中东地区战争的升级可能一直困扰着投资者。一般而言,这类尾部风险不利于风险资产,不过凡事总有例外。

原油和黄金无疑属于战争中的最大受益者。在2年前俄罗斯发动对乌克兰的全面入侵后,布伦特原油一度上涨超每桶130美元。

铁矿石被证明是另一大赢家,在2021到2022财年均价为每公吨135.54美元。俄罗斯和乌克兰都是铁矿石和钢铁生产国,因此造成了对供应链中断的焦虑情绪。

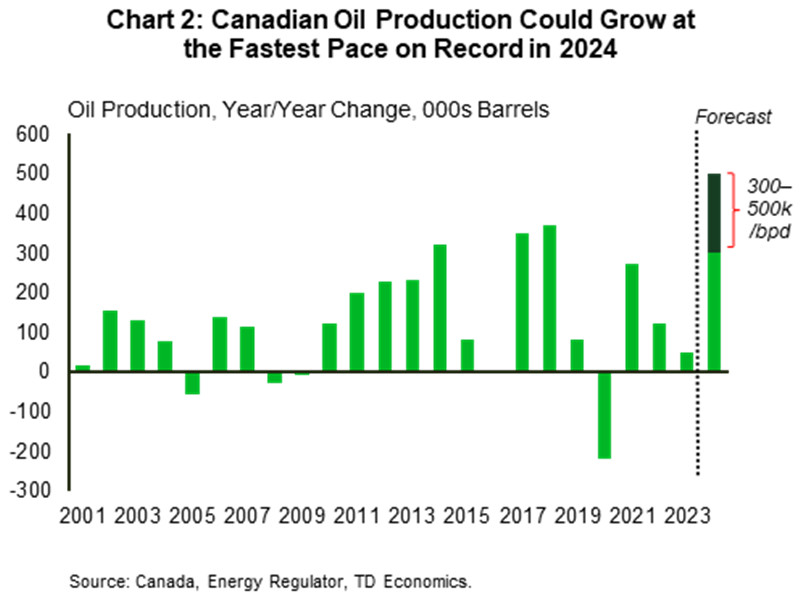

根据道明经济,在相对疲软的1年后,加拿大原油商有望在今年显著提高产量,让该国成为全球供应增长的主要贡献方之一。

澳大利亚恰好是全球黄金第二大生产国,还拥有世界最大的金矿储备。不仅如此,该国是铁矿石最大生产国和出口国。

学术异端

由于美国经济打破了很多人预想中的硬着陆设想,美元卷土重来。另一大利好是美元的终极避险属性。

美元微笑曲线理论指出,美国经济在良好或者非常糟糕的环境下,美元趋向于上涨。一些经济学家甚至提出,美国财政赤字激增导致加息助长了经济复苏。

他们的解释是,基准利率上升后,美国人可以从债市投资和储蓄账户中获得可观的更多收入,为20年内首次。

有鉴于此,消费繁荣足以抵消借贷需求下降带来的不利影响,加息周期转而变成了扩长性政策。

穆迪分析的经济学家Mark Zandi对上述说法嗤之以鼻,然而他也承认高利率的破坏性不如从前。

美国财政部长耶伦称,在疫情引发了一波通胀和利率大幅走高后,利率不太可能回到之前的水平了。

10年美国国债收益率和可比澳大利亚国债收益率基本持平,比加拿大高出大概90个基点。该息差可能是澳元兑加元上涨的原因。

棋逢对手

国际货币基金组织最近把今年亚洲增长目标上调至4.5%,反映出对中国的看法改善。其对印度的态度保持乐观,原因是投资继续是重要驱动力。

亚洲开发银行的观点类似:尽管中国经济放缓,仍然是世界经济的最大推动引擎,而印度也是一个不容忽视的亮点。

上述观点意味着澳元在跑赢加元上处于有利位置,不确定性在于中国房地产行业对亚洲需求形成风险。

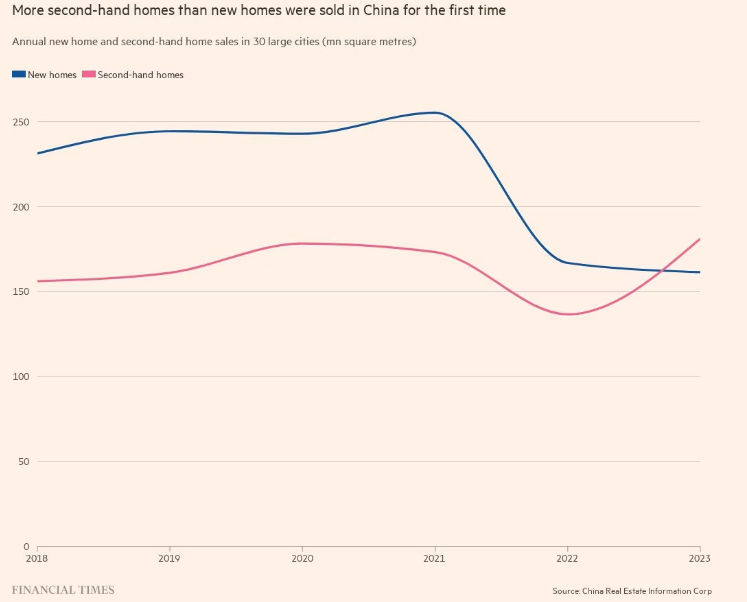

中国二手房销售按照面积计算去年在90年代后首次超过了新房,预示着建筑业活动可能延续低迷态势。

美国总统拜登在4月呼吁把一些中国钢铁的关税增加两倍,然而经济学家普遍认为政治意义大于实际意义。

高关税会对美国经济造成损害,本地进口厂商和消费者比起中国出口厂商可能最终会更加痛苦。

总结来说,加元和澳元兑美元在短期内有望延续5月早期以来的反弹,而后者的前景比前者要更好一些。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。