摘要:

摘要:

零售散户交易者们对机构交易员总是好奇的,在零售散户交易者们眼里机构交易员似乎在市场上始终占据上风,拥有更多的资源和人脉,其实除此之外还有其他的客观因素存在。

机构交易员总是自带神秘光环,他们似乎在市场上始终占据上风,他们拥有更多的资本,更多样化的资产组合配比,更先进的技术,这些都让零售散户交易者们望尘莫及。

本期EBC金融邀请到了一位资深的量化交易员来和大家聊聊他对此的看法。

EBC金融汇集全球交易者的多维视角,帮助投资者构建更完整的交易逻辑和认知。

我首先想说,这不是因为零售交易者的愚蠢或无知。对冲基金交易员和优秀的零售交易员之间的唯一区别就是他们的职位。散户和对冲基金对市场影响力之间的差距在不断扩大,这是我们无法忽视的客观因素。

区别一:激励措施

我们首先从心理上构建一个激励体系的模型。典型的零售交易者通常有独立于市场的收入来源。大多数零售交易者的典型动机要么是建立第二个收入来源,要么就是赚更多的钱来负担得起更昂贵的东西。这点与对冲基金机构交易者的差异很大。

对于对冲基金机构交易者来说,收入完全取决于市场情况。一个糟糕的交易日可能意味着你职业生涯的终结,或者更糟的结果。这种风险在较小型的机构中更显而易见。在大型基金机构中,交易员的个人表现可能并不那么重要,但在客户不断期待正回报的小型机构中,交易员所承担的责任就增加了许多倍。因此,对冲基金机构交易者不仅需要表现出色,而且还必须表现地足够优秀以此让客户愿意持续投资。

这种责任差异使得机构交易者日复一日年复一年地花费大量精力去寻找大多数人不会费心去研究的阿尔法超额收益的原因。

区别二:所处的交易环境

通常来说,想要冒险进入市场的零售交易者都是单独行动的。他可能偶尔会在某些在线论坛上寻求探讨交易的想法,基本就仅限于此了。

但是,没有人能靠一个人的努力就能获得成功,这是一个普遍的真理。想象一下场景 A,一个由3个具备不同市场经验的人组成的团队,为了一个共同的目标一起努力。场景 B,一个交易者独自在网上搜索公开可用的 Alpha策略。你明白这是怎么一回事了吗?所以在设想一下,一个由 50 名具备不同经验水平的资深交易员组成的团队,每天都在头脑风暴,拆解重塑新的交易设想。而散户交易者或许他非常聪明,但没有团队,孤立的才华也能难在交易时始终维持理性并不断推翻优化自身的交易思路。

区别三:资金管理

资金量或资产管理(AUM)通常是导致零售交易者决策失误的关键因素。零售交易者通常资金量小,无法赚到足够的钱,这会导致他们过度使用杠杆,为了盈利或弥补损失会盲目地下重赌注。

*管理资产( AUM ) 是指由共同基金、对冲基金、财富管理公司等管理的投资或资产的总市值。

机构交易者通常有足够的资金支持,关注风险管理,并且随着他们不断发展出来的一致性和对交易记录的持续改善,从而获得更稳定的利润。

标准的交易规则其实是根据交易正确的概率动态调整头寸规模。

然而,可想而知的是,零售交易者很难遵循这条规则。我们使用比较典型的零售交易者的资金衡量标准,假设交易者的初始资本为 4,500 美元。现在快进到他收到交易信号,确信市场会跟随他的预测,明智的决定让他下注 5% 的资金。

他注意到这意味着他只承担了 225 美元的风险。如果他的利润预期为 2%,那么他会获得 4.50 美元的利润。但是如此小的头寸规模他觉得显然不合理。

因此,决定承担 2,000 美元的风险去开仓操作。这样他至少能赚足一顿饭钱。我们快速推进到交易中,市场并没有按照他所预想的方式进行。他后来以 10% 的止损水平平仓,遭受了近 5% 的回撤,并且处于比以前更糟糕的位置。

2%的利润可能听起来很诱人,但对于大多数零售交易者来说,2%只是很小的一个比例。如果我们将其与管理约1亿美元的小型对冲基金进行比较,则头寸规模瞬间变为 500 万,2%的利润目标相当于10万美元。仅此一项交易就相当于普通零售交易者在职业生涯的3 年收入。

假设止损相同,机构交易者只需要承担0.5%的回撤。回撤比散户交易者少了10倍。

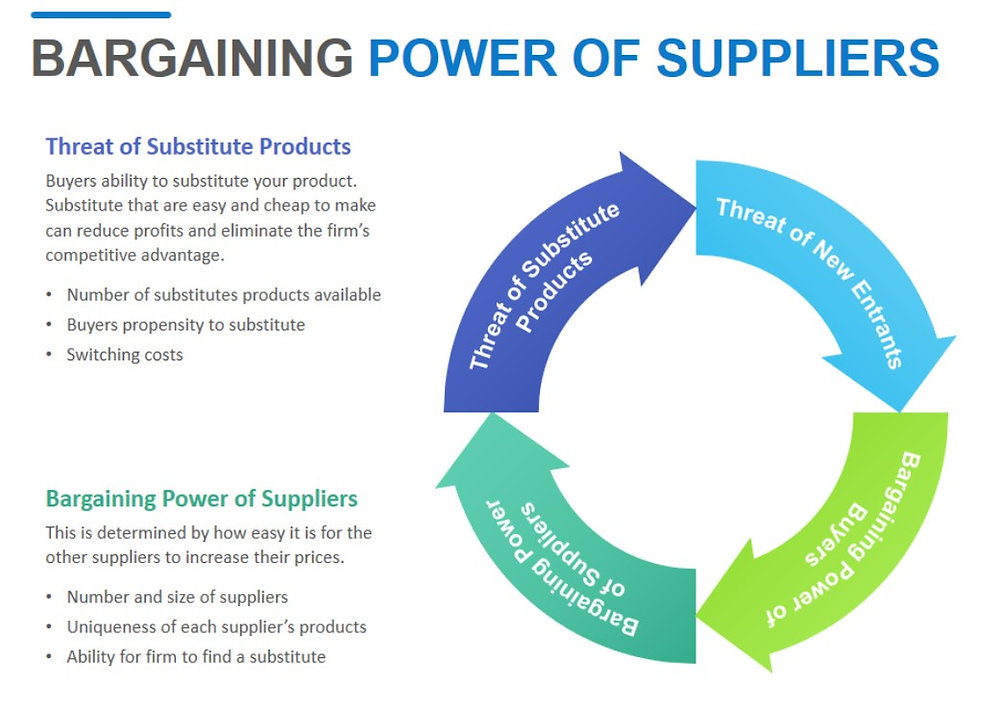

区别四:议价能力

根据对冲基金的行业数据研究机构HFR显示,2016 年,投资于对冲基金的总资产就已经超过了3万亿美元。

对冲基金和其他机构交易者利用这笔资金赋予他们更多的议价能力,他们可以利用这些权力来帮助他们获得更低的执行成本、佣金返还、保证金费用等。机构可以以比零售交易者更低的成本完成交易。

另外,机构交易员除了管理的资金量大、拥有经验丰富且高素质的交易员之外、他们还有投资顾问和分析师团队、尖端的硬件和软件基础设施以及对重要市场信息的实时访问权限。

但是话说回来,零售交易者也有机构交易员所不具备的优势。

因为管理大量资本所带来的问题之就是,在流动性较低的较小市场中无法处理大量资金流入,而退出这些市场可能非常困难且代价高昂。如果对冲基金投资于交易很少的非流动性市场,它们会显着推高资产价格,导致滑点。这些问题使得对冲基金更难投资于这些类型的市场。

在流动性较差的市场中,参与者通常较少,发生的交易较少,对未来表现的确定性较低。这些因素汇聚在一起的结果是,规模更小、流动性更强的市场更经常被错误定价。

这并不是说所有非流动性市场都是很好的投资机会,只有在分析正确时它们提供了可靠回报的潜力。

对于规模较小、流动性较差的市场,大型对冲基金可能无法投资,这对零售交易者来说或许是一个巨大的优势。