摘要:

摘要:

全球银行业风暴引发了人们对美联储政策路径的质疑,美国国债波动率指数飙升让市场参与者坐上了过山车。摩根大通认为,美债流动性低不是问题,并认为鲍威尔可以区分货币政策决策和金融稳定需求。

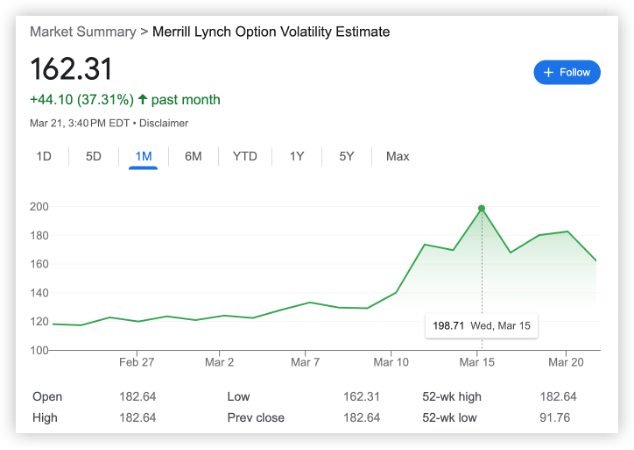

本月,席卷全球的银行业风暴,令市场对美联储的政策路径产生质疑。美国国债波动率指标已飙升至疫情后新高,动辄几十bps的波动让市场参与者坐起了过山车。

美债期权的加权隐含波动率MOVE Index在3月15日一度飙升至200附近的高点,说明当前美债市场缺乏流动性,美债收益率暴涨暴跌。

不过,摩根大通认为,美债流动性低不是问题,相信鲍威尔能够区分货币政策决定和金融稳定需求,继续加息25个基点。

摩根大通策略分析师Jay Barry等人在周二发布的报告中表示,虽然美债最近出现一些流动性不足的问题,但衡量市场流动性压力的指标尚未突破2020年高点,对价格的影响并不像新冠爆发时那么严重。

分析师在报告中指出:

“市场上每笔交易对价格的影响在过去一年一直在上升,但最近几周没有明显上升,仍低于危机水平。混乱有所加剧,但远未达到令人沮丧的水平。”

月初以来,美国地区性银行危机大幅降低加息预期,令许多押注美联储大幅加息的基金遭遇重创;上周三,短期利率期货价格大幅波动,也导致一些押注美联储政策的合约交易暂停。

目前,期货市场显示,美联储本月加息25个基点的可能性为80%,这是自一年前本轮加息周期开始以来,首次出现议息会议前,交易员还没有完全确定利率的情况。

摩根大通的团队在报告中写道:

“期限在7年至10年之间的美国国债出现了最大的流动性混乱,表明大部分清算都发生在这里。”

他们认为,虽然高波动性导致美债市场流动性有所恶化,但并不会影响金融稳定。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月28日,欧股连续第二周上涨,受中美贸易战缓和迹象提振。尽管企业盈利预期下滑,IMF下调欧元区经济增长预测,资金仍持续流入。斯托克50指数短期阻力看向5230。

2025年04月28日

4月25日,由于OPEC+增产和俄乌战争停火前景,油价接近下跌。美国原油库存增加,汽油和蒸馏油库存降幅超预期。高盛预测油价将走低,但布伦特原油上行通道完好。

2025年04月25日

4月24日,日元兑美元维持143下方,IMF称因关税不确定性,日本央行或延后加息,通胀目标推迟至2027年,日元走势仍受通胀、进口成本及政策前景影响。

2025年04月24日