发布日期: 2023年07月17日

更新日期: 2024年09月10日

在交易中,设置止盈止损单是保护投资的重要步骤。很多交易者仅依赖基本的止损单,并且需要频繁手动调整。然而,现在许多券商提供了更高级的移动止损订单功能,这些订单能够自动调整止损点,从而节省时间和精力。今天,我们将深入探讨移动止损订单的概述、类型及其优缺点,帮助你像专业交易员一样优化止损策略。

移动止损订单是什么?

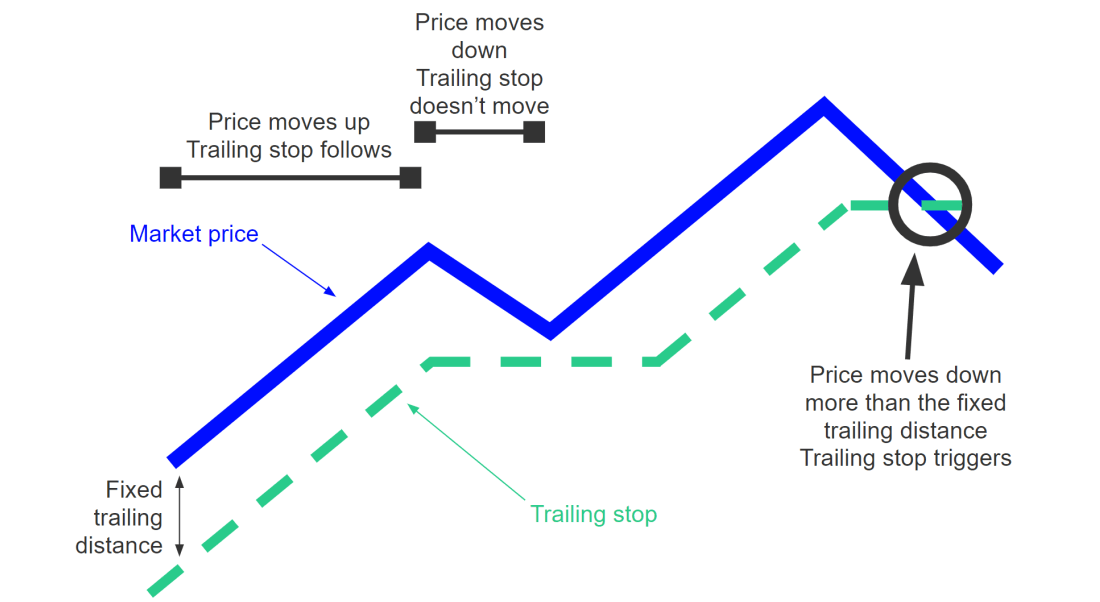

移动止损(Trailing Stop)是一种动态调整止损位置的策略,旨在随着市场价格波动自动调整止损点位,以保护投资者利润并限制潜在损失。该策略尤其适用于价格波动较大的市场环境,能够在趋势持续时最大化盈利,同时减少价格回调带来的风险。

与传统止损单不同,移动止损订单会随市场价格的变化自动上调止损价格。当市场价格上涨时,止损价格也随之提高,锁定已实现的利润;而当市场价格下跌时,止损价格则保持不变,从而确保投资者在价格逆转时能够及时退出。这种机制不仅有助于保护利润,还减少了人为干预带来的风险,从而提升了交易策略的灵活性和效率。

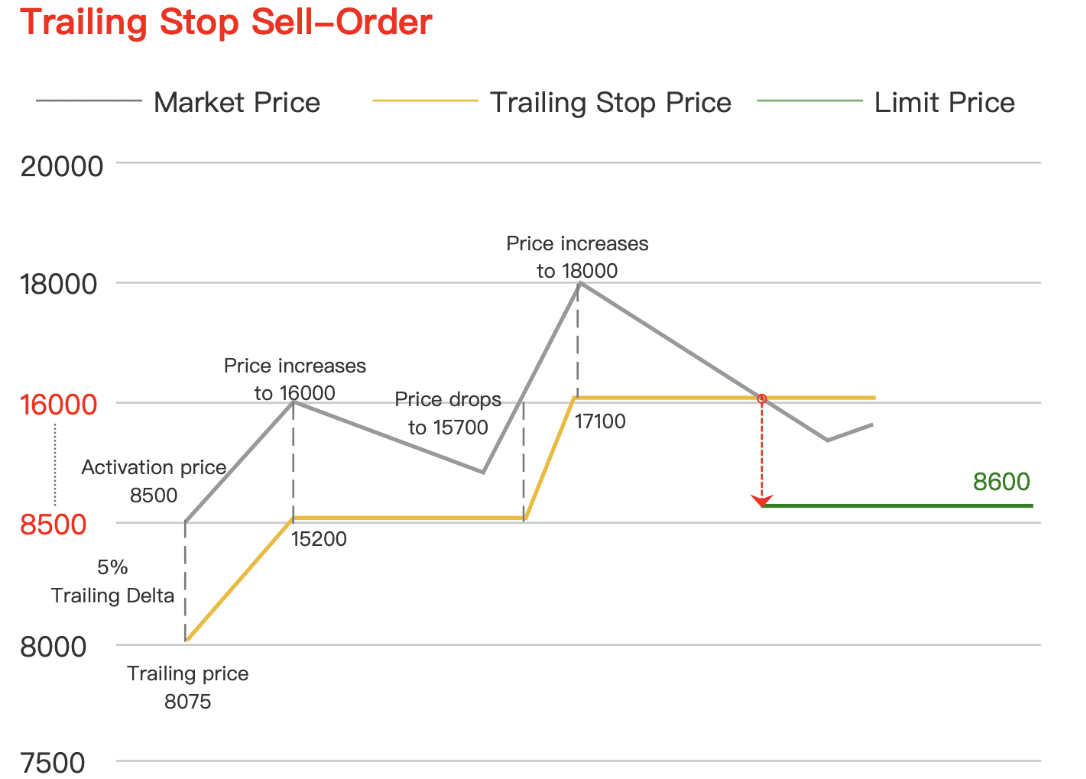

传统止损单会按照设定的金额或百分比跟踪市场价格。例如,如果设置了一个跟踪幅度为5%的止损单,那么当市场价格上涨时,止损价也会相应上涨,但当市场价格下跌时,止损价将保持不变,直到触发并执行止损单。

移动止损订单会随着市场价格的上涨而自动调整触发价。具体来说,当市场价格上涨时,止损价格也会随之提高,以保护已实现的利润。如果市场价格下跌至触发价,止损单将被激活,并按市价单或限价单的方式执行。

当市场价格达到或超过设定的移动止损触发价时,止损单将被激活并执行。移动止损单的触发价会随着市场价格的变动而自动调整,确保在市场价格回调至触发价时及时平仓,从而限制亏损并锁定利润。

假设购买了一只股票,当前价格为100美元,设置的移动止损订单为10%的跟踪幅度。当股票价格上涨到120美元时,止损单的触发价会自动调整到108美元(120美元减去10%)。如果股票价格下跌到108美元,止损单将被激活,帮助锁定利润并减少损失。

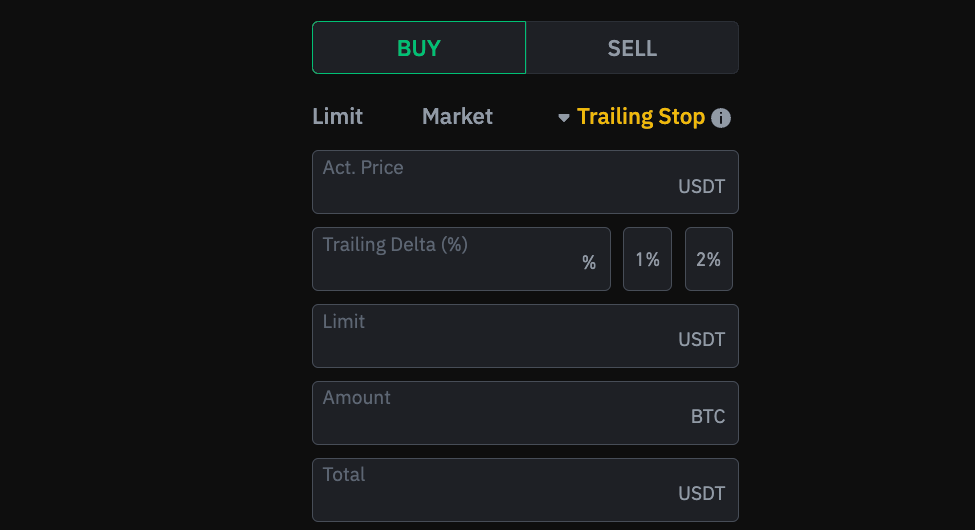

不同交易平台对移动止损单的设置规则和限制可能存在差异,因此在使用前,务必了解并熟悉所使用平台的相关规定。平台可能会对止损单的最小点数、可设置的价格范围以及止损单的类型等方面有具体要求,确保了解这些规定可以帮助更有效地使用移动止损单,避免由于平台限制而导致的交易问题。

在极端市场条件下,如高波动性或剧烈价格变动时,移动止损订单的触发价格可能会迅速变化,影响其执行效果。市场波动加大时,价格可能会迅速突破设定的止损点,从而影响止损单的执行。

这种情况下,虽然移动止损订单在正常市场条件下能够有效地帮助投资者锁定利润并限制亏损,但在极端市场情况下,如剧烈波动或突发事件,执行价格可能会与预期存在差距。因此,在设置移动止损单时,投资者需要充分考虑市场波动的潜在影响,确保止损策略与市场环境相适应,以降低风险并优化交易结果。

合理使用移动止损订单可以帮助投资者有效管理风险,并在市场走势有利时保护和扩大投资利润。它能自动调整止损点位,锁定已有利润,同时在市场价格逆转时及时平仓,限制潜在损失,从而优化交易策略。

移动止损订单的类型

根据不同的分类标准,移动止损订单有不同的类型。比如根据订单类型的不同,可分为追踪止损市价单和追踪止损限价单。而根据止损的设置方式,它还可以分为价格移动止损单和百分比移动止损单。

移动止损市价单(Trailing Stop Market Order)是一种动态调整的止损订单,它会随着市场价格的上涨而自动上调触发价格。当市场价格达到或超过设定的差值(Delta),即触发价时,该订单会被激活,并以当前市场价格立即执行。

例如,假设股票当前价格为50加元,设定的Delta为1加元。当股票价格上涨到55加元时,触发价格会自动调整为54加元。如果价格继续上涨到100加元,触发价格将进一步调整为99加元。

移动止损市价单的优点在于,它能够自动跟随市场价格的变化,从而有效锁定已有的利润。通过在市场价格上涨时自动调整触发价格,该订单确保了在达到设定触发价时能够迅速成交。然而,这种订单的缺点是在市场剧烈波动时,执行价格可能与触发价格出现明显差距,这可能导致实际成交价格远离预期的触发价格。

移动止损限价单结合了追踪止损单和限价单的特点。当市场价格达到设定的触发价格(Delta)时,这种订单会被激活。随后,订单将以触发价格或更高的价格成交,确保在触发止损时能够以设定的价格或更优价格平仓。

例如,设定3加元的Delta和1加元的限价。当市场价格达到80加元时,触发价格调整为80加元,限价为79加元。如果股票价格下跌3加元,订单将以79加元或更高价格成交。通过设定限价,投资者可以避免因市价单导致的滑点问题,确保在市场价格波动时以相对稳定的价格平仓。

移动止损限价单在保护利润的同时,提供了对成交价格的精确控制。这种订单在触发价格达到设定的Delta时会被激活,并以触发价格或更高的价格成交,从而避免因市价单导致的滑点问题。然而,在市场价格迅速下跌或上涨时,订单可能无法按照预期价格执行,因此可能会面临执行不如预期的风险。

价格移动止损订单是一种止损订单类型,其特点是在股票价格变动时动态追踪设定的止损价格。具体来说,这种订单会根据市场价格的波动自动调整止损价位,以便更好地保护投资者的利润。

当市场价格上涨时,价格移动止损订单会自动提高止损价,锁定更高的利润水平;而当市场价格下跌触及追踪的停损价时,订单会被激活并执行。这种机制使得投资者能够在市场有利时最大化收益,并在市场走势不利时迅速止损,从而实现更加灵活和自动化的风险管理。

假设以每股15元的市场价买入某股票,并设定5元的追踪停损价。初始时,移动止损激活价为10元(15元-5元)。当股票价格上涨至20元时,移动止损订单激活价会自动调整至15元(20元-5元),以锁定更高的利润。

如果股票价格继续上涨至25元,移动止损价将进一步调整至20元(25元-5元)。在价格下跌至23元时,移动止损价保持在20元。如果股票价格进一步下跌至20元或更低,设定的追踪停损订单将会被触发并成交,帮助保护利润并限制损失。

百分比移动止损订单是一种根据股票价格的百分比动态调整的止损订单类型。它允许投资者设定一个基于市场价格的百分比作为追踪参数,当股票价格变动时,止损价会随之自动调整。这种方法使投资者能够有效跟踪市场走势,并在价格反转时迅速止损,从而实现更精确的风险管理和利润保护。

例如,如果设定一个5%的追踪百分比,当股票价格上涨时,止损价也会自动提高,始终保持设定的5%距离,从而锁定更高的利润水平。而当股票价格下跌到设定的追踪停损价时,订单将被触发并执行。

假设以每股15元的价格买入某股票,并设定20%的追踪止损。当股票价格上涨至20元时,移动止损价将调整至16元(20元-20%)。如果股票继续上涨至25元,追踪止损移动止损价进一步调整至20元(25元-20%)。这种动态调整确保在股票上涨过程中锁定利润。

当股票价格下跌至24元时,追踪止损价保持在20元。如果价格进一步下跌至20元或更低,追踪止损单将被触发,订单将以触发价格执行,从而锁定在上涨过程中获得的利润,并限制潜在的亏损。

这些类型的移动止损订单为投资者提供了多样化的风险管理工具,允许根据具体的投资策略和市场条件进行灵活选择。通过合理选择和应用这些移动止损单类型,投资者可以更有效地管理风险,保护利润,并在市场波动中实现更加精确的策略执行。

移动止损订单的优缺点

投资者选择移动止损订单的最大原因,就在于它在价格趋势有利时能够有效地最大化盈利。通过自动跟随市场价格的上升,移动止损单能够锁定已实现的利润,并在价格回调时确保及时平仓,从而保护投资者的收益。与此同时,这种机制还减少了潜在的损失,帮助投资者在市场趋势有利时保持盈利并降低风险,提高了交易策略的整体效果。

同时,使用移动止损单可以显著减少手动调整止损单的频率,进而提高交易的自动化和效率。通过设定移动止损订单,交易者无需频繁监控和调整止损价位,因为它会根据市场价格的波动自动调整触发价。

这种自动化的功能不仅节省了时间和精力,还能在市场价格上涨时自动锁定更高的利润水平,并在市场反转时及时触发止损,从而有效管理风险。这使得交易者可以更加专注于市场分析和策略执行,而不必过于担心止损单的设置和调整,从而提升整体的交易效率和效果。

而且,移动止损订单在市场价格出现回调时能够自动触发,从而有效限制亏损。这种机制通过设置一个动态调整的止损点,确保在价格下跌到预设水平时迅速平仓,减少了投资者的潜在损失。它使投资者能够在市场不利时快速响应,防止损失进一步扩大,同时保护已有的投资收益。

例如,假设在EUR/USD的价格1.1155买入,并设定初始止损为1.1145.移动止损距离为30点。当市场价格上涨至1.1185时,移动止损会自动调整至1.1175.以保护已经实现的利润。如果市场价格随后回调到1.1170.止损单会被触发,订单以触发价格平仓。

在这种情况下,投资者将获得20点的利润(1.1175-1.1155),有效地锁定了利润并限制了潜在的亏损。这样,即使市场价格在达到止损点后继续波动,也能确保在回调过程中获得一定的收益。

滑点风险是移动止损市价单的一大缺点,尤其在市场剧烈波动时尤为明显。当市场价格快速变动时,实际成交价格可能会显著偏离触发价格。这种滑点现象意味着,即使触发价已经被激活,市场价格的急剧波动可能导致订单以远高于预期的价格成交,从而降低了原本设定的止损效果。

在市场价格出现短期回调或整理时,移动止损订单可能会被提前触发,从而导致投资者错失进一步盈利的机会。由于移动止损是基于当前市场价格动态调整的,当价格暂时回落至设定的止损点位时,订单可能会被激活并平仓。这种情况下,即便市场最终继续向有利方向发展,投资者也可能已经在回调阶段退出,无法享受到后续的潜在收益。

此外,如果移动止损订单的点位设置不当,可能会导致频繁触发止损,从而使投资者在市场的短期波动中过早平仓,错失进一步的盈利机会。同时,不合理的设置也可能无法有效锁定利润。

例如,如果止损点设置过于接近当前市场价格,可能会在价格轻微回调时就触发止损,从而无法充分利用价格上涨带来的潜在收益。因此,正确设置移动止损的点位对于平衡风险和收益至关重要。

明确了移动止损订单的优缺点后,投资者可以根据需求做出选择。移动止损单能在市场有利时锁定利润、提高效率,并在价格回调时减少亏损,适合希望自动化交易的投资者。但在市场剧烈波动时,可能出现滑点或提前触发止损,导致错失后续机会。投资者应合理设置止损点位,平衡风险与收益。

| 类型 | 概述 | 优点 | 缺点 | 适用场景 |

| 移动止损市价单 | 价格上涨自动调整止损,按市价成交。 | 锁定利润 | 可能滑点 | 波动大的市场 |

| 移动止损限价单 | 触发时按限价成交,控制价格波动。 | 控制滑点 | 可能无法成交 | 需精准控制时 |

| 价格移动止损单 | 按价格变动自动调整止损点。 | 灵活锁定 | 波动下效果差 | 高波动市场 |

| 百分比移动止损单 | 按百分比调整止损点。 | 动态风险管理 | 大波动保护不足 | 高波动资产 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。