摘要:

摘要:

量化宽松是中央银行购买国债以增加货币供应的政策,好处是可促进经济增长、降低借贷成本、提振信心、减少失业率,坏处则是可能导致通货膨胀和资产泡沫。

近期,网络上流传着一则通稿,声称中国正在实行量化宽松政策,这一消息引发了许多不明真相的民众的恐慌情绪。不过,随后中共对此进行了回应,平息了相关的紧张局势。然而,这一事件引发了人们的好奇心,使他们开始探究量化宽松的本质,以及为何它能够在社会中引起如此大的恐慌。现在就让我们一起来了解一下,量化宽松的好处和坏处。

量化宽松的货币政策

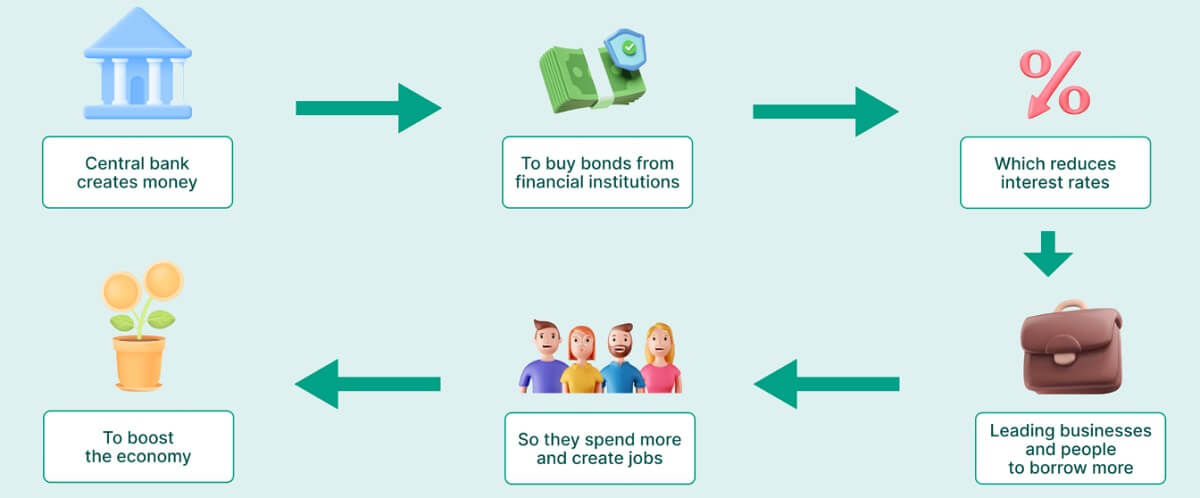

它又简称为QE,是一种非常规的货币政策。是指由央行通过购买国债和其他资产来增加货币供应量,以刺激经济增长和提高通货膨胀水平。这种策略是在传统的货币政策工具,如调整政策利率,无法进一步刺激经济时采取的。

这种做法旨在降低利率,刺激借贷和投资,进而促进经济增长。这种政策可以通过中央银行购买政府债务和其他金融资产来增加货币供应,并通过增加银行的储备和流动性来降低利率水平。低利率使得企业更容易获得资金进行扩张和投资,促进消费者进行更多的消费,从而刺激整体经济活动。

通过量化宽松,中央银行试图影响长期利率,提振经济活动,从而在经济放缓或衰退时提供支持。各国的中央银行都有实施的经验,例如美联储、欧洲央行和日本央行。主要工具包括购买政府债券和抵押支持证券等金融资产,通过增加市场流动性来影响经济。

尽管人们常常想象它是中央银行印制纸币并将其提供给银行和企业,但实际上并没有那么简单。首先,这一举措实际上主要是数字化的。中央银行只是在电子账户上为自己记账,新资金通过公开市场操作进入经济。也就是说,中央银行作为买家介入市场,使用其新资金购买证券和资产,通常购买来自其他银行的政府票据和债券。

这一行动通过购买资产增加了经济的货币供应量,中央银行实际上是用新资金取代了这些资产,仿佛从另一个维度提取资金并注入经济。此过程还导致中央银行的资产负债表增加或扩张,因为它最终将持有金融资产。通过这种方式,量化宽松不仅增加了市场流动性,还通过购买长期资产降低了长期利率,旨在刺激企业投资和消费者支出。

央行通过公开市场操作购买政府债券和其他金融资产,增加市场流动性,从而压低长期利率,促进借贷和投资。此外,央行通过明确政策目标和实施时间,增强政策透明度和可预测性,提高市场信心。通过购买私人部门证券(如抵押支持证券),央行可以直接支持特定经济部门,促进信贷市场稳定。

量化宽松作为一种非常规政策,其长期效果和潜在副作用一直是经济学家和政策制定者关注的焦点。其中一个主要的担忧是对金融市场的影响。通过购买大量金融资产,中央银行可能会扭曲市场定价机制,导致资产价格泡沫,并增加金融市场的不稳定性。

此外,它还可能加剧通货膨胀风险,尤其是在货币供应过度增长的情况下,可能导致物价上涨,进而损害消费者的购买力。此外,购买政府债务和其他金融资产可能会导致公共债务的增加,进一步加重政府的财政负担,对长期经济稳定造成威胁。

总之,量化宽松在刺激经济增长和提高通货膨胀水平方面具有一定的优势。然而,过度的货币供应可能导致通货膨胀加剧,资产价格泡沫和货币贬值等风险也需要引起关注。因此,政策制定者需要在平衡经济增长和稳定的同时,合理使用这个货币政策。

量化宽松的好处

量化宽松的好处

自2008年金融危机爆发以来,全球范围内广泛采用了量化宽松政策,以缓解经济衰退并促进复苏。尽管这一政策备受争议,但它也带来了一些显著的好处。作为一种非常规的货币政策工具,它在应对经济衰退和通货紧缩方面具有多方面的优势。

它通过降低利率和增加流动性,鼓励了借贷和投资活动,这对经济增长至关重要。降低的利率使得企业可以更容易地获得资金用于扩张和投资,从而促进了整体经济活动的复苏。这种政策对于刺激经济增长和应对经济衰退具有重要作用。

因为通过降低利率,有效地减轻了政府和企业的债务负担。利率的下降意味着政府和企业在偿还债务时需要支付的利息更少,从而减少了其财务负担。这使得它们能够更轻松地管理债务,释放资金用于其他重要的用途,如投资、扩张或提供更多的社会福利。这种减轻债务负担的效应有助于提高企业和政府的信用,促进了更健康、更稳健的经济增长。

同时,量化宽松还通过增加市场流动性,降低了金融市场的紧张程度,为银行提供了更多的资金用于贷款,从而刺激了借贷和投资活动。此外,降低的长期利率还鼓励了企业进行更多的资本支出和扩张计划,从而促进了经济的复苏和增长。这种政策还可以提振股票市场和其他资产价格,增加消费者和企业的财富感,进一步激发了他们的消费和投资欲望,为经济注入了更多活力。

并且通过采取积极的货币政策措施,中央银行传递了一个重要的信号,即他们愿意采取必要的步骤来支持经济,并确保金融市场的稳定。这种信号有助于提高投资者和消费者的信心,鼓励他们增加投资和消费,从而促进了经济的增长和复苏。此外,通过降低金融市场的紧张程度,它还有助于稳定市场情绪,防止金融恐慌和不稳定的出现,从而为经济创造了一个更加有利的环境。

而经济复苏通常伴随着就业机会的增加,因此量化宽松的实施有助于加速经济增长,从而创造更多的就业机会。通过促进消费和投资,它可以激发企业的需求,从而增加生产和服务的需求,并促使企业扩大规模或增加新的职位。这不仅有助于降低失业率,改善劳动市场状况,还提高了人们的生活水平,增加了他们的经济安全感。

实施量化宽松通常还会导致国家货币贬值,而这则有助于提升出口竞争力。由于货币贬值,出口商品的价格在国际市场上相对降低,这使得本国的出口产品更具有竞争力。随着出口量的增加,国家可以获得更多的外汇收入,促进国际贸易的增长。这种出口导向型的增长有助于推动整体经济增长,提高国家的经济繁荣程度。

而且在经济衰退和失业率上升时,它可以帮助缓解通缩风险。在这种情况下,需求萎缩可能导致价格下跌,加剧通缩,进而抑制经济增长。通过增加货币供应和提高通货膨胀预期,进而可以刺激需求,促进消费和投资,从而有助于维持物价稳定和经济增长。这种政策提供了一个信号,表明中央银行愿意采取行动来避免通缩,增强了市场和消费者的信心,进一步推动了经济复苏。

综上所述,量化宽松政策在应对经济衰退和促进复苏方面发挥了重要作用,其好处包括刺激经济增长、降低借贷成本、提高市场信心、降低失业率、促进货币贬值、减轻债务负担和应对通缩风险等。然而,需要注意的是,它也存在一些潜在的风险和局限性,需要谨慎使用和管理。

量化宽松的坏处

量化宽松的坏处

尽管这个货币政策在一定程度上有助于应对经济衰退和促进复苏,但其也存在一些明显的坏处和负面影响。比如,通货膨胀风险增加,长期利率下降,汇率不稳定性增加,金融系统风险上升,退出困难等问题。同时,财富不平等加剧、长期效果和潜在副作用的不确定性也是令人担忧的因素。

因为它通常伴随着增加货币供应量的结果,这可能会加剧通货膨胀风险。随着更多的货币进入市场,商品和服务的需求可能会超过供应,导致物价上涨。这种通货膨胀会导致货币购买力下降,进而影响消费者的生活水平。因为他们需要花费更多的货币来购买相同数量的商品和服务,这可能会导致他们的储蓄减少,生活成本上升,从而影响他们的消费能力和生活质量。

此外,量化宽松还可能导致资产价格泡沫的形成。由于大量的流动性进入市场,投资者可能会将资金投入到房地产、股票等资产,导致这些市场价格飙升,形成不符合基本面的资产泡沫。当这些泡沫破裂时,可能引发金融危机,对经济造成严重的损害。

量化宽松的实施往往会在资产市场引发价格上涨,使得资本拥有者受益更多。这意味着那些持有股票、房产等资产的人可以从资产价格上涨中获利。然而,相对于资本拥有者,工资收入者的收入增长往往较为有限。这种财富分配不均可能导致社会财富不平等加剧,进一步扩大了社会阶层差距,加剧了社会不稳定的风险。

它还可能导致长期利率持续走低,这种情况可能对银行业造成负面影响。由于长期利率与银行的贷款利率密切相关,长期利率的下降可能会削弱银行的利润能力。因为银行无法有效地将负利率传递给存款人,而长期利率的降低会压缩银行的贷款利差,从而减少了它们的利润。这可能导致银行削减贷款供应或提高贷款利率,这对企业和消费者的借贷活动产生负面影响,从而影响了经济的长期健康发展。

并且量化宽松可能导致国家货币贬值的结果是,进口商品价格上涨,因为需要更多的本地货币来购买相同数量的外国货币。这会损害国内消费者的购买力,因为他们需要支付更多的货币来购买进口商品和服务。

高额的进口商品价格可能会导致通货膨胀加剧,因为企业可能会将进口成本转嫁给消费者,从而进一步损害消费者的生活水平。此外,货币贬值还可能导致国内储蓄价值减少,因为人们的储蓄会因为购买力下降而减少,这可能会影响个人和家庭的财务稳定性。

同时,量化宽松可能导致银行和金融机构面临更低的融资成本,从而鼓励它们采取更大的风险以获取更高的回报率。这种行为可能导致金融机构过度投资于高风险资产,如高收益债券或投机性房地产项目,而忽视了风险管理和审慎贷款原则。

如果这些高风险资产价值下跌或违约率上升,金融机构可能会遭受重大损失,甚至导致金融系统的崩溃。这种系统性风险可能对整个经济造成严重的负面影响,引发信贷紧缩、企业破产和失业率上升等问题,进而影响国家的经济增长和稳定。因此,它可能会增加金融系统的脆弱性,加剧经济的不稳定性。

而且一旦实施量化宽松,退出将变得非常困难。快速退出可能会导致市场冲击,引发股市和债券市场的大幅波动,甚至引发金融危机。而过慢的退出则可能导致通货膨胀加剧,资产价格泡沫进一步膨胀,从而加剧未来的经济不稳定性。因此,中央银行需要制定谨慎而适当的退出策略,平衡经济复苏的需要和通货膨胀的风险,以确保经济的平稳过渡和长期稳健增长。

综上所述,量化宽松政策的坏处包括通货膨胀风险、资产价格泡沫、财富不平等加剧、长期利率过低、货币贬值压力、潜在的金融系统风险和退出困难等问题。因此,政策制定者在实施该货币政策时需要谨慎权衡利弊,采取有效措施来管理其负面影响,确保经济的长期稳健发展。

| 好处 | 坏处 |

| 刺激经济增长 | 导致通货膨胀风险加剧 |

| 降低借贷成本 | 资产价格泡沫可能形成 |

| 提高市场信心 | 财富不平等加剧 |

| 降低失业率 | 长期利率过低 |

| 促进货币贬值 | 货币贬值压力增加 |

| 减轻债务负担 | 潜在的金融系统风险 |

| 应对通缩风险 | 退出困难 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

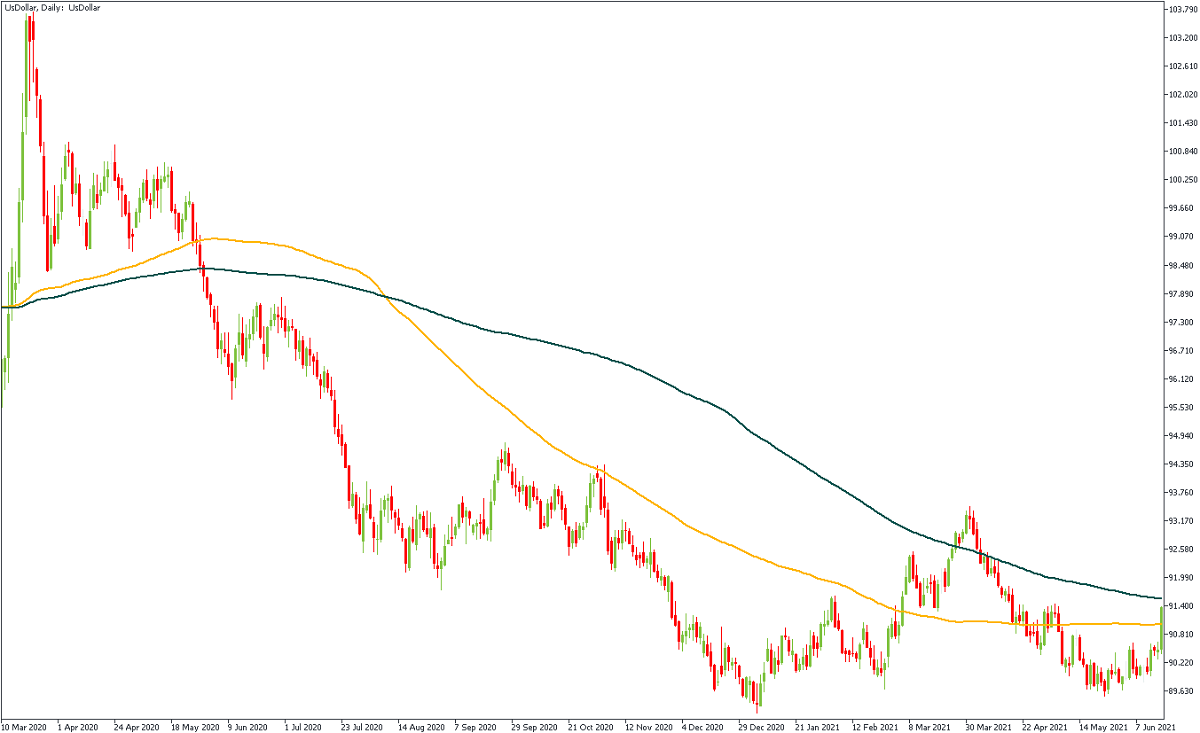

下半年美元走势预测:受降息、财政赤字及去美元化压力影响,大概率将延续弱势震荡,美元指数可能下移至98或更低。投资应避免单边押注,灵活采用区间交易和风险对冲策略。

2025年08月14日

比特币与现货黄金,一个凭借以稀缺性和技术驱动吸引大量投资,具有高回报潜力;一个凭借稳定和抗通胀能力,仍是市场的不二选择。两者是互补的投资工具,适合多元化配置。

2025年08月14日

海外券商推荐必看五点:监管合规、资金安全有保障、交易成本透明、交易产品丰富与专业客服响应缺一不可。无论是新手入门还是活跃交易者,都不能忽视这些重要信息。

2025年08月14日