2023年07月11日

由于对俄罗斯资产被没收的先例感到“担忧”,各国央行如今更青睐实物黄金,而不是衍生品或ETF。

为了让海外资产免受如同俄罗斯遭受的美国主导的国际制裁,越来越多的国家正在将实物黄金储备带回国内,同时增加对贵金属的购买,以对冲高通胀。

资产管理公司景顺(Invesco)对主权投资者的调查显示,全球央行在2022年和今年第一季度购买了创纪录的黄金,以对高通胀和债券价格高波动。中国和土耳其合计占这些采购量的近五分之一。

出于对美国和其他国家冻结俄罗斯资产的决定的担忧,各国央行选择购买实物黄金,而不是追踪金属价格的衍生品或ETF。

随着全球紧张局势加剧,它们也更愿意将黄金储存在本国。景顺的调查发现,68%的央行在国内持有部分黄金储备,高于2020年的50%。调查显示,这一比例预计将在五年内升至74%。

景顺的官方机构负责人Rod Ringrow表示 ,“直到今年之前,各国央行都更喜欢通过ETF和黄金掉期交易来买卖黄金。但今年它们更多的是购买实物黄金,希望在国内而不是在海外与其他央行储存黄金。这是对西方冻结俄罗斯央行储备的反应的一部分”。

在俄乌冲突爆发后,欧盟、美国和其他七国集团国家宣布将对俄罗斯央行实施制裁,并阻止其动用约3000亿美元的海外储备。欧盟目前正在考虑将冻结俄罗斯资产产生的利润转移给乌克兰。

根据对管理着约21万亿美元资产的57家央行和85家主权财富基金的调查,许多主权投资者对俄罗斯资产被没收的先例感到“担忧”,其中96%的受访者表示,进一步投资黄金是因为它作为避风港的地位。

相关阅读:景顺调查:主权投资者青睐债券和黄金

一位来自西方国家的央行行长告诉景顺,“我们在八到十年前增加了黄金的敞口,并将其储存在伦敦,用于互换并提高收益率。但我们现在已将黄金储备转移回我们自己的国家以保证其安全,它现在的作用是成为避险资产”。

世界黄金协会的研究显示,在央行购买和散户投资者兴趣高涨的推动下,2022年全球黄金需求从2020年的3678吨增至11年来最高点4741吨。然而,尽管实物黄金需求旺盛,但黄金ETF在2021年和2022年遭受了近300吨的资金外流。

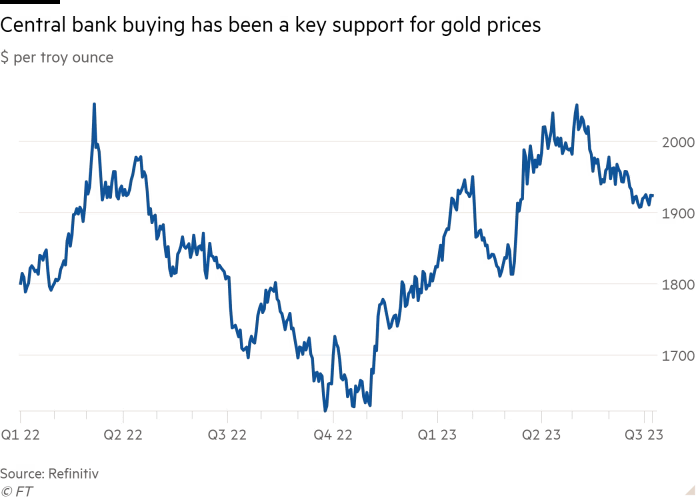

央行在2022年创纪录的黄金购买量推动了金价的强劲上涨,但由于美国利率长期走高的前景,金价在最近几周已回落至每盎司1926美元。

在土耳其成为抛售黄金的主力军之后,各国央行今年的黄金净购买量预计将放缓。5月,土耳其卖出65吨黄金以满足国内消费者的需求,一举把全球央行的净购金量从正值拉到了负值。

作为全球官方金融机构主要存储中心之一的英国央行的黄金持有量已从2021年的峰值下降12%,至6月初的1.64亿盎司,这是黄金回流到各国央行的迹象。

此外,黄金开采商的对冲活动在世纪之交达到顶峰后一直在下降,这一事实也降低了在伦敦等大型流动性中心持有黄金的吸引力,因其限制了各国央行通过交换储存在海外的黄金来获得收益的能力。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。