发布日期: 2023年06月22日 更新日期: 2024年07月09日

在投资界,场内交易和场外交易是两个常见但可能令人困惑的术语。准确理解和区分它们,对于投资者的投资策略至关重要。因此,深入了解场内交易的概念及其优势,能够帮助投资者更好地把握市场机会,实现更稳健的资产增值。

场内交易是什么意思?

它又叫交易所交易,指的是在证券交易所内进行的交易活动。通常以标准化的金融产品为主,包括股票、期货、期权、ETF(交易所交易基金)等。在证券交易所内,投资者可以通过买入和卖出证券(如股票、债券等)来进行交易,这些交易由交易所监管和执行。

在场内交易中,买卖双方的订单通过交易所的电子交易系统自动撮合,确保交易过程高效且公平。这些交易受到严格的监管和规范,确保市场秩序稳定,投资者能够在透明的环境中进行买卖,增强市场信任度和可预测性。

场内交易的特点包括交易流程规范化和标准化、交易信息透明度高、交易效率高、交易成本相对较低、交易风险较小等。这些特点使得投资者能够在一个有序、安全的环境中进行买卖金融资产,同时享受到市场信息公开和交易过程的高效便捷。

所有交易都在交易所公开进行,这意味着投资者可以实时获取市场数据和交易信息。这种公开透明的交易环境为投资者提供了及时的市场见解和决策依据,帮助他们更有效地管理和优化自己的投资组合。

同时,交易价格由市场的供求关系决定,并在交易所系统中公开透明地显示出来。投资者可以实时查看市场行情和交易信息,这帮助他们有效避免信息不对称的情况,进而提升了市场的公平性和透明度。这种透明的交易环境为投资者提供了均等的信息获取机会,使其能够更明智地做出投资决策。

场内交易的显著优势之一是其相对较低的交易成本,包括交易佣金和印花税等,这些费用更为透明和规范。投资者通过它可以更清楚地了解到交易过程中的具体成本,这有助于他们制定更有效的投资策略和做出更明智的投资决策。由于交易费用公开透明,投资者能够更好地计划和管理投资成本,从而提升投资的整体效率和盈利潜力。

而且其交易量通常较大,交易时间延续一整个交易日,使得投资者能够在证券市场开放期间自由买卖证券,满足不同投资者的投资和交易需求。这种交易方式的优势在于其公开透明的交易规则和流程,以及在市场内部进行交易的安全性和可预见性,这些特点吸引了大量投资者选择在场内交易进行股票、债券和其他金融资产的买卖操作。

此外,由于交易信息公开透明、交易流程规范,相比场外交易具有较小的交易风险。投资者可以更好地控制风险,因为交易双方的信息对称,这有助于提升交易的透明度和信任度。通过在场内交易,投资者能够更可靠地评估市场条件和交易机会,从而更有效地管理和优化他们的投资组合。

总的来说,场内交易是证券市场的重要交易方式之一,其交易流程规范、信息透明度高,交易效率显著,同时具有较小的交易风险。投资者可以在证券交易所开市时间内进行交易,从而满足不同投资者的需求,促进市场的健康发展和稳定运行。

| 特点 | 描述 |

| 交易所监管和规则 | 受到交易所严格的监管和规则约束,确保交易公平和市场透明。 |

| 高流动性 | 由于有大量参与者和频繁交易活动,市场具有高流动性,能够快速完成交易。 |

| 实时市场报价 | 提供实时的市场报价和交易数据,投资者可以随时获取最新的市场行情信息。 |

| 价格发现机制 | 通过买卖活动形成市场价格,反映供求关系和投资者对资产的估值。 |

| 公平竞争环境 | 提供公平的竞争环境,各类投资者在同一平台上享有平等的交易机会和资源获取。 |

场内交易的参与者

场内交易市场的参与者包括个人投资者、机构投资者、市场做市商、交易所运营者和证券公司。每个角色在市场中扮演独特的角色,共同维护和促进了交易市场的正常运作和发展。他们共同构成了一个多元化和高效的交易生态系统,推动着市场的发展和资本的流动。

个人投资者指的是直接参与市场交易,通过购买和出售股票、期货、期权等金融产品来实现投资目标。他们基于自己的投资策略和市场分析做出决策,选择不同的投资工具和交易策略来管理和增值自己的资产组合。这种主动参与市场的方式,使个人投资者能够根据自身的风险承受能力和财务目标,灵活调整投资组合,最大化投资回报。

机构投资者是指像证券公司、基金管理公司、保险公司等机构,代表大量投资者参与场内交易市场。他们通常拥有更大的资金规模和专业的投资团队,能够通过规模化的投资策略和专业的风险管理技术,为投资者实现资产增值和风险控制。机构投资者在市场中扮演着重要角色,其交易活动和投资决策对市场价格和流动性有着显著影响。

例如,基金管理公司(如易方达基金)、证券公司(如中信证券)、保险公司(如中国人寿)和养老金管理机构(如国家集成电路产业投资基金)等,代表大量投资者参与市场,执行专业的投资策略。

市场做市商是指负责在市场上提供买卖双方的流动性,以确保市场的顺畅运作的角色。他们通过不断报出买卖两个方向的价格,促进交易的进行,并在必要时承担一定的风险,以维持市场的流动性和稳定性。

它通常是专业机构或个人,利用市场深度和技术分析来确定合适的报价,以满足投资者的买卖需求,并在市场波动时调整报价以反映最新的市场情况。他们的存在有助于降低交易的成本和增强市场的效率。例如,华泰证券、中金公司等在股票市场上扮演做市商的角色。

交易所运营者负责管理和监督交易所的运作,承担撮合交易、监管市场秩序等职责,以确保市场的公平、公正和高效运行。他们设立各种规则和制度,管理市场的交易流程和参与者行为,同时提供市场数据和信息,促进投资者之间的交易活动,并维护市场的稳定性和透明度。

这些运营者对市场的监管和管理起着关键作用,确保市场运作符合法律法规和行业标准。例如,上海证券交易所(SSE)和深圳证券交易所(SZSE)负责管理和监督交易所的运作,确保交易的公平、公正和透明。

证券公司是金融市场中的会员经纪商,主要职责是为客户提供各种金融产品的交易和投资服务。作为交易所的会员,它们直接参与市场交易,与客户进行股票、债券、期货、期权等金融产品的买卖。

除了执行客户的交易指令外,证券公司还提供市场分析、投资建议、资产管理等服务,帮助客户进行理财规划和投资决策。证券公司通过其专业的交易团队和市场研究部门,为投资者提供信息并执行交易,同时遵循市场规则和法律法规,维护市场的秩序和透明度。例如,招商证券和国泰君安等公司在市场中扮演着重要角色。

这些参与者共同构成了场内交易市场的生态系统,通过提供流动性、执行交易和监管市场秩序来促进金融资产的买卖,实现资金的流动和价值的转移。这种生态系统为投资者和市场参与者提供了一个有效、透明的交易平台,支持经济中资金的有效配置和资源的优化利用。各个参与者的协同作用确保了市场的稳定性和效率,使得投资者能够在一个公平、公正的环境中进行交易,同时提升了市场的整体信任度和透明度。

场内交易和场外交易的区别及优势

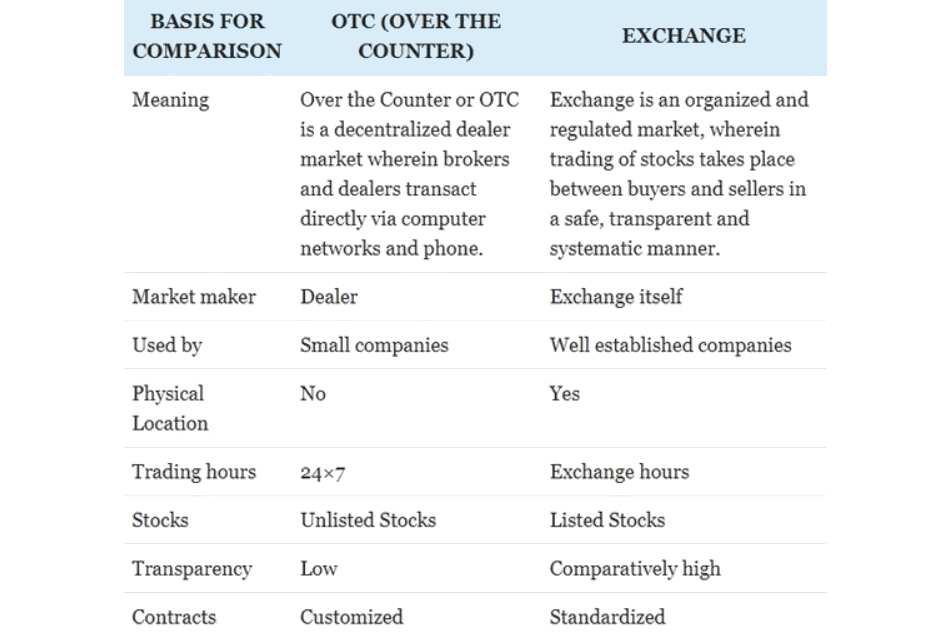

两种主要的交易方式,场内交易和场外交易的区别在于交易地点、交易对象、透明度、流动性以及交易成本。这些区别直接影响了投资者在选择交易方式时的考量因素。根据投资策略和风险偏好,选择合适的交易市场和方式成为投资决策中至关重要的一部分。

场内交易是在证券交易所内部进行,通过交易所的电子交易系统撮合买卖双方的订单,交易过程严格遵循交易所明确的交易规则和制度,确保交易的公开透明性和市场秩序。而场外交易则是直接在交易双方之间进行,不经过交易所,可以通过电话、电子网络等方式完成,交易规则和制度不如场内那样明确,信息透明度和市场监管程度较低。

场内交易涉及标准化的金融产品,如股票、期货和期权等,这些产品已经在交易所上市并符合交易所的规定和标准。交易双方通过交易所的电子交易系统进行撮合,交易过程严格遵循交易所的规则和制度,具有高度的透明度和监管。

而场外交易通常涉及定制化的金融产品,如特定类型的债券、外汇衍生品和大宗商品等。这些产品的交易没有统一的标准化,可以根据交易双方的需求和协商进行,交易过程可能通过私下协商、电话或电子网络完成,规则和监管程度不如场内严格和统一。

场内交易发生在公开市场上,通过交易所的电子交易系统进行撮合,具有明确的交易规则和公开的市场信息。这种交易方式提供了较高的透明度和流动性,投资者可以实时获取市场行情并进行交易。

场外交易则是通过私下协商完成,交易信息不对外公开,因此透明度和流动性较场内为低。交易双方可以根据特定需求进行定制化的交易,但缺乏统一的交易规则和市场监管,风险和执行成本可能更高。

场内交易通常涉及交易所收取的交易佣金、交易所费用等成本,这些费用根据交易所规定和市场情况可能会有所变化。这些成本是交易所为提供市场流动性和管理交易所运作而收取的费用。

场外交易的成本通常因交易方式和协商而异,一般不存在像交易所那样的明确费用。交易双方可以根据具体情况自行协商交易成本,但也可能会因为缺乏统一的市场和监管机构而增加执行成本和风险。

相对于场外交易(OTC),场内交易具有流动性高、透明度强、交易规则标准化、市场深度和广度、监管严格等优势。这些优势使得其成为投资者首选的交易方式之一,特别适合那些追求高流动性、交易透明度和安全性的投资者。

由于拥有大量的买卖双方和做市商,场内交易具备高流动性的特点。这意味着投资者可以更快速地执行交易,确保买卖订单能够迅速匹配和完成,从而提升市场的交易效率和执行速度。这种高流动性不仅有助于投资者更有效地进行买卖操作,还减少了交易等待时间,进一步优化了整体交易体验。

而其交易活动在专门的证券交易所进行,确保了交易的公开透明性和规范性。这意味着所有买卖订单和成交信息都公开可见,投资者可以通过交易所提供的信息系统实时获取市场行情和交易数据,从而更有效地进行投资决策和风险管理。这种透明度不仅提升了市场的信任度,也帮助投资者更好地理解市场动态并参与交易活动。

场内交易规则的标准化是指证券交易所设立明确的交易规则和制度,确保所有参与者在公平、透明的市场环境中进行交易。这些规则不仅保障了交易的公平性和合规性,还有效降低了交易过程中的风险,为投资者提供了可靠的交易保障和法律依据。

证券交易所严格受监管,以确保市场秩序的维护和投资者权益的保护。这种严格的监管制度有效预防市场操纵和不当行为,为投资者提供了安全可靠的交易环境,促进了市场的透明度和信任度。这种监管不仅保护了投资者的利益,还提升了市场的公正性和稳定性,吸引了更多的投资者参与交易。

交易所提供了多种金融产品的交易平台,包括股票、债券、期货、期权等,吸引了来自不同背景和目标的投资者参与。市场上存在多个参与者,如个人投资者、机构投资者和市场做市商,他们共同为市场注入流动性并提供了丰富的市场信息,使得投资者可以更全面地评估和选择投资机会。

场内交易通过严格的监管、标准化的交易规则以及多样化的金融产品和市场参与者,为投资者提供了一个安全可靠的投资环境,使他们能够更有效地管理和增长自己的资产。这种交易方式不仅提高了市场的透明度和流动性,还为投资者提供了更广泛的选择和更丰富的市场信息,有助于他们做出更明智的投资决策。

| 优势 | 描述 |

| 概念 | 是在交易所内进行的证券买卖活动,受交易所监管。 |

| 监管严格 | 受严格监管,保障市场秩序和投资者权益。 |

| 市场深度和广度 | 提供多种金融产品平台,增加市场深度。 |

| 多样化的金融产品 | 包括股票、债券、期货、期权等多种产品。 |

| 投资者信任度 | 透明度和监管提升市场信任度。 |

| 投资决策优化 | 实时数据帮助优化投资决策。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。