摘要:

摘要:

本篇文章带你认识五种最前沿的交易技巧:定量分析、Python、回测、机器学习和风险管理,帮你不断地评估检测交易环境、动态响应市场的变化,提升交易技能。

越来越多的算法技术在交易领域中被应用,据估计,在 2021 年至 2025 年之间,算法交易市场将增长 37 亿美元。

利用算法技术、深度神经网络 (DNN) 优化交易执行,是EBC一直探索的方向。

我们的高层管理团队均具有资深的机构交易背景,在外汇、期货期权、固定收益、大宗商品和差价合约领域有着超过30年的工作经验。我们和交易客户呼吸着同样的空气,我们感同身受在交易中取得成功是多么困难的。

所以,我们非常全面地了解哪些方面对客户交易是至关重要——卓越的交易环境。核心要素就是,低交易成本、快速执行和极其干净可靠的交易环境,没有任何人为延迟或其他干扰。

依托EBC集团强大的算法交易研发团队,不断地评估检测交易环境、动态响应市场的变化,基于海量数据回溯,自主研发了交易黑盒,正在更有效的获取流动性来源和提升订单执行能力。

由于算法执行的流动性是定制的,我们得以实现最紧密的点差和最小的市场影响。由智能订单路来对流动性提供商价格、历史成交率、响应时间和每笔交易的市场影响进行优先排序,为客户灵活匹配专属流动性。

算法领域对很多投资者来说,可能很陌生。但是,我们相信在不久的将来,这将会是你交易致胜的关键力量。

本篇文章,EBC带大家走近算法技术在交易中应用的五大关键领域。

定量分析

定量分析是基于移动平均线、震荡指标等技术指标对市场进行的统计的科学研究。简而言之,定量分析是在使用技术指标的同时对策略进行统计回测,非常类似于技术分析。 技术分析是通过分析历史市场数据来预测金融证券价格的研究。技术分析采用基于价格和交易量的模型和交易规则。例如,技术分析使用相对强弱指数、移动平均线、震荡指标或图表模式和波浪理论。 在定量分析的情况下,市场的表现是通过利用神经网络、机器学习和其他统计工具来开发可量化的交易策略。为了量化分析,需要数学统计研究工具方面的专业知识。通常,定量分析比技术分析对交易者的帮助更大,因为它提供了科学的结果来帮助开发具有进场、出场和头寸规模的算法。 例如,定量分析使用烛台模式运行统计测试,然后在可以量化的分析的基础上找出策略是否可以运行。 定量分析涵盖的技能是:

Python

机器学习

数学能力

财务技能

投资组合理论

线性代数和微分方程

数据库管理

回测

Python

对于任何想要利用机器学习或历史数据回溯测试等技术的新老交易者来说,编程语言是先决条件。

在选择编程语言之前,需要考虑几个重要的概念,例如成本、性能、弹性、模块化和各种其他交易策略参数。

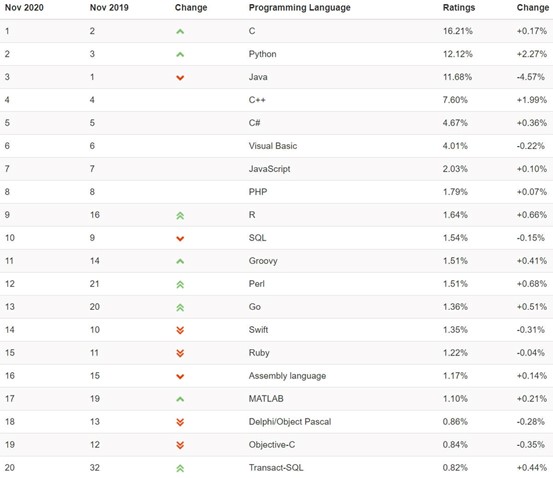

根据交易系统的要求,决定编程语言的选择。2020 年 12 月,Python 已成为第二大流行语言。

下图显示 Python 收到的评分远远高于其他计算机语言,除了位于顶部的语言“C”。

资料来源:ZDNet Python 语言帮助交易者快速轻松地编码以导入数据和以图形的形式进行数据可视化。图形表示可以更容易地解释数据以进行分析。此外,Python 具有用于机器学习和数据科学的API,与其他语言相比,这些 API使分析更加流畅。 python涵盖的技能有:

数据结构

数据类型和变量

机器学习

神经网络

自然语言处理

数据科学中的分析技能另一项交易技巧是回测,它可以帮助交易者根据历史数据分析交易策略。接下来让我们了解更多关于回测的信息。

回测

回测是使用历史数据测试交易策略以确定该策略有效性的过程。回测结果通常根据流行的性能指标(如夏普比率、排序比率)显示策略的性能。绩效指标通常有助于量化风险回报。如果结果符合必要的标准,则可以以合理的置信度实施该策略。如果结果不太理想,则可以修改、调整和优化策略参数以达到理想的结果。

回测系统主要有两种形式:矢量化回测和事件驱动回测。

矢量化回测是回测策略的初始阶段。在矢量化回测中,市场互动的所有方面都没有完全模拟。但是,会进行近似以确定潜在策略的性能。

在更现实的环境中进行严格的回测之前,您可以利用矢量化回测来测试核心策略思想。例如,您可以在回测平台上运行您的策略,生成交易信号并计算策略回报,以了解该策略的效率。

这些回测系统通常是用 Python、R 或 MatLab 编写的。

在事件驱动的回测中,自动交易策略与实时市场反馈相关联。交易执行是在模拟账户上完成的,而不是在真实的交易账户上完成。该策略接收市场信息,然后分析此数据以触发事件,进而生成交易信号。

主要优点是事件驱动的回测可以有子组件,例如历史数据处理程序和代理模拟器,允许以非常类似于实时执行的方式执行回测。

使用Blueshift这样的平台,可以很容易地使用 Python 语言回测您的交易想法或策略并执行算法交易。

当您有交易想法但没有平台进行回测时,无法保证根据这些想法构建的交易策略会提供有益的结果。

回测需要以下技能:

• 数据分析

• 了解性能指标,例如回撤、锐利比率

• 编程技巧

机器学习

机器学习,顾名思义,是机器学习的能力。它是一种人工智能,它基于算法来检测数据中的模式并相应地调整程序动作。基本上,它是人工智能的一个子领域。 机器学习算法使用“学习”模型。学习模型允许算法学习输入和输出组合,然后根据新数据做出自己的决定。 在交易中,线性回归模型是一种机器学习模型,有助于预测金融证券的价格。此外,机器学习算法使用最少的人力或干预来完成任何复杂的任务。机器学习算法可以使用 Python 开发,这已经是一项关键技能。 机器学习技能包括:

神经网络

自然语言处理

应用数学

机器学习算法,如随机森林、逻辑回归、线性回归等。

编程

风险管理

交易中的风险管理对于控制交易损失至关重要。风险管理涉及识别、评估和减轻风险。当市场朝着与预期相反的方向移动时,通常会出现风险。

因此,根据对市场的彻底分析和对所有风险的预测来设定您的期望非常重要。

在风险管理中,趋势是最重要的因素。趋势意味着市场、资产价格或其他此类指标的总体方向或势头。

最流行的风险管理策略和要素如下:

投资组合优化 – 投资组合优化是构建投资组合以最大化预期回报同时最小化风险的过程。它涉及通过计算每个投资组合的风险和回报来分析具有不同投资比例的投资组合。

对冲——对冲是一种旨在抵消潜在损失的投资策略。对于对冲,保险、期货合约、掉期、期权等金融工具可用于对冲。

1% 规则和 2% 投资规则 – 交易中的 1% 和 2% 规则意味着每笔交易可行的最大风险应该是 1% 或 2%。这有助于您避免否则可能发生的过度损失。

利用先进技术监控交易 – 应使用算法交易和回溯测试等技术监控交易。

避免不明确的交易设置 – 如果您使用移动指标,如 EMA、MA 等,其中一个显示清晰的交易设置,但与其他指标的交易设置不一致,则会造成混淆。在这种情况下,最好等待正确的交易,不要在不确定时做出任何决定。

止损 – 止损是当价格达到称为止损价的指定价格时触发的买入或卖出订单。这有助于交易者避免对市场的持续监控。风险管理所需的技能是:

交易经验

投资组合管理

市场监测

好了,以上五种最前沿的交易技巧,希望给各位交易者打开思路,借此提高自己的交易技能。

客户通常只看到交易业务的前端,但实际上,后端有更多您从未见过的复杂性。

6月PCE价格指数上涨2.8%,高于预期,通胀压力加大。关税推高家具及耐用品价格,消费支出增长0.3%,但经济学家预计关税与就业放缓或抑制三季度消费。

2025年08月29日

2025年8月29日,台股开盘创历史新高24570点,但尾盘杀跌3点至24233点,尽管权值股和题材股出现短线回调,整体多头趋势仍稳健,市场未现明显转向信号。

2025年08月29日

8月29日,澳元走势疲弱,而美国经济超预期,二季度GDP增长亮眼,国内私人购买者实际最终销售跃升1.9%。受电费飙升影响,澳大利亚7月通胀高企,澳联储降息预期受挫。

2025年08月29日