摘要:

摘要:

原油期货保证金交易让投资者以较小资金参与大额合约,同时需密切关注风险管理、市场波动、保证金比例变化以及追加保证金要求,以有效避免亏损。

在国际油价频繁波动的市场中,许多投资者希望抓住机会赚取差价。参与原油期货交易时,原油期货保证金成为开仓的第一道门槛,它不仅决定了你能控制多大规模的合约,也关系到交易的风险管理和资金安全。

原油期货是一种金融交易工具,允许投资者在未来某个时间以约定价格买入或卖出原油。交易时通常采用保证金制度,也就是说,你不需要支付整个合约的金额,只需缴纳一部分资金作为保证金。保证金是交易所用来确保投资者能履行合约的一种担保,通常只占合约价值的一小部分。

保证金并不是实际支付的交易价,而是一种“押金”,让交易所确保你能在到期时完成交易。

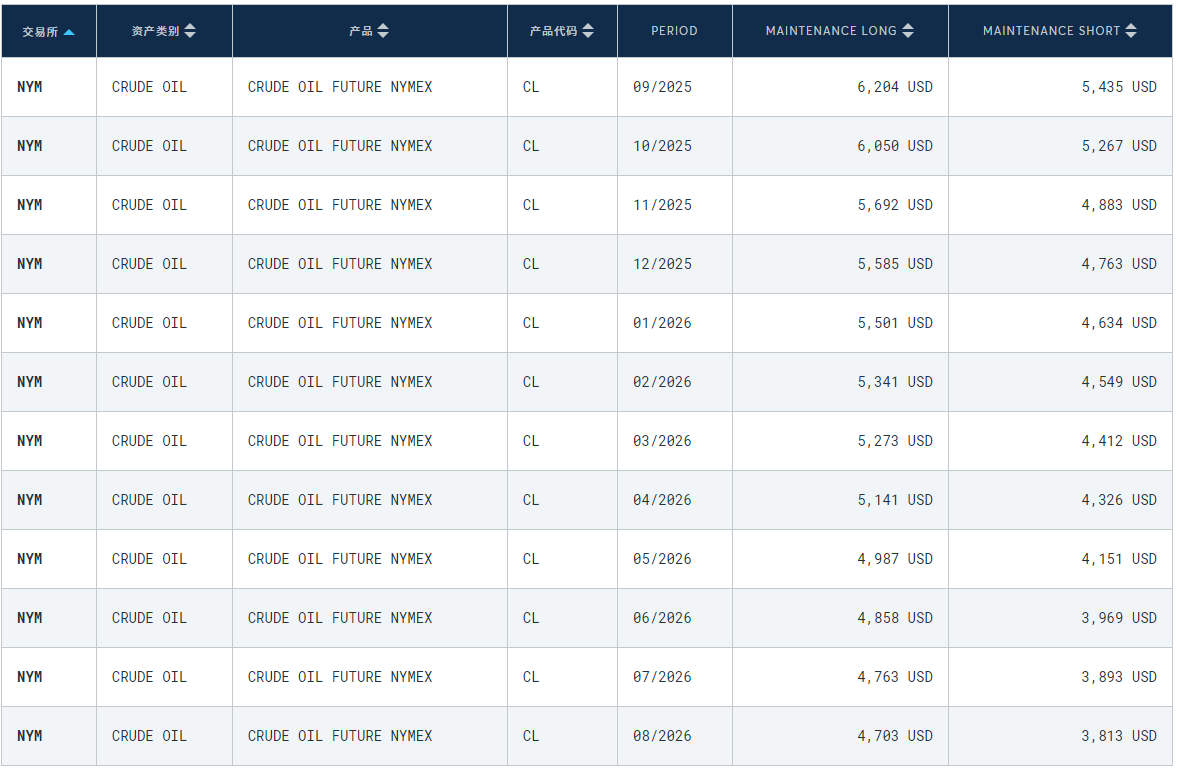

保证金主要分为两种:初始保证金和维持保证金:

初始保证金:开仓时需要缴纳的最低保证金。一般是合约总价值的一定比例,由交易所设定。

维持保证金:保持合约持仓所需的最低保证金。如果账户余额低于这个水平,就需要追加保证金,否则可能被强制平仓。

保证金的金额通常取决于合约价格和市场情况。比如交易所可能要求投资者支付合约价值的1%到10%作为初始保证金。如果原油价格较高,保证金也会相应增加。

举个例子:某原油期货合约价值10.000美元,交易所要求的初始保证金是5%,那么投资者需要缴纳500美元。保证金不是全部成本,如果市场价格波动不利,还需要追加资金,以保持账户在维持保证金之上。

原油期货的保证金要求会随市场波动和交易所政策调整。当市场波动剧烈时,保证金可能会提高,要求投资者缴纳更多资金来降低风险;市场平稳时,保证金要求可能下降。了解这些变化对于规划交易策略很重要。

保证金交易可以放大收益,但同样增加了风险。使用杠杆时,原油价格的波动会直接影响账户。如果行情不利,亏损可能超过初始保证金,甚至触发强制平仓。

例如,投入1000美元保证金,使用10倍杠杆控制价值1万美元的合约。如果市场逆向波动,亏损可能迅速触及初始保证金额度,从而被要求追加保证金或被平仓。

投资者可以通过以下方法降低保证金交易风险:

设置止损:提前设好亏损底线,避免损失过大。

分散投资:不要把所有资金都投入单一合约,分散可以降低风险。

定期检查保证金水平:随时了解账户余额和保证金情况,防止被强制平仓。

使用适当杠杆:根据自己的风险承受能力选择杠杆,不要过度放大风险。

优势:

小资金控制大合约:保证金制度允许用较少资金参与大规模交易。

杠杆效应:行情有利时,杠杆能放大收益。

挑战:

市场波动大:原油价格波动快,保证金交易风险高。

追加保证金:行情不利时,可能需要频繁追加保证金,增加资金压力。

原油期货保证金交易提供了灵活的操作方式,但风险也不小。了解保证金运作、比例变化和风险管理方法,对于投资者非常重要。合理使用杠杆、控制风险,可以在市场中获得机会,同时避免不必要损失。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

美股加权指数通过道指、标普500和纳指三大指数反映市场整体走势,投资者可借助ETF、技术指标和宏观数据实现更理性、更高效的投资布局。

2025年08月23日