摘要:

摘要:

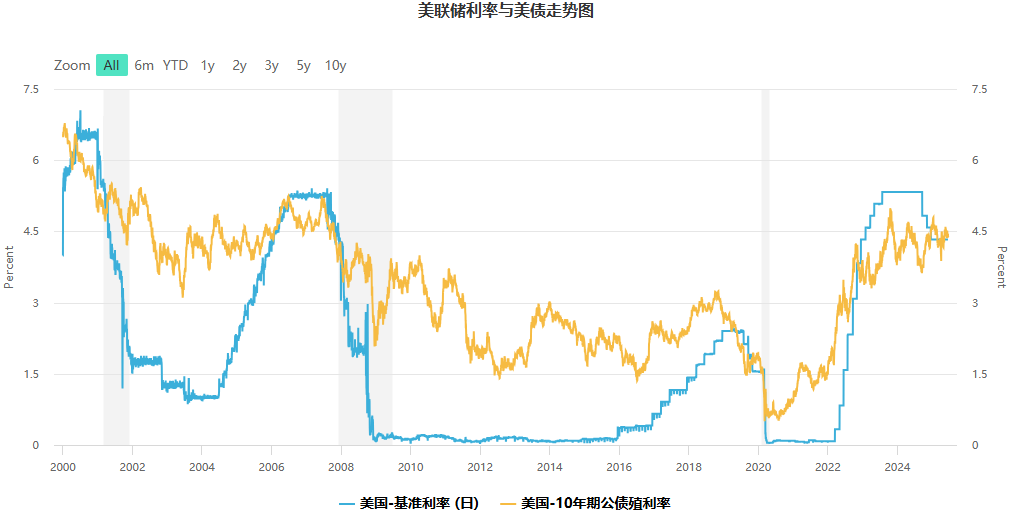

美债走势受利率预期、通胀形势和财政状况等多重因素影响,既反映美国经济基本面,也折射出全球市场情绪、避险需求与资金流向变化。

在如今全球经济不确定性增加的背景下,美债走势成为金融市场的“温度计”,时刻反映着投资者对利率、通胀、财政政策以及地缘风险的态度。无论是对冲风险,还是预测宏观方向,美债市场的一举一动都备受关注。

美债,作为美国财政部发行的国债,是全球流动性最好、最被信任的债券资产。它不仅是美国本土机构的重要配置工具,也是全球央行和主权基金资产组合中的核心部分。美债的走势之所以引人关注,是因为它几乎涉及到市场的方方面面。从银行利率、企业借贷成本,到美元汇率和全球资本流动,都受其牵动。

影响美债走势的因素主要有三个方面。首先是利率预期。美联储的政策立场几乎决定了债券市场的方向。若市场预期美联储将降息,债券价格通常会上涨,收益率下滑;而一旦预期利率将维持高位甚至进一步上调,美债价格可能承压,收益率攀升。例如,过去一年中,随着美国通胀高位运行,联储加息预期加强,美债收益率多次冲高,成为压制股市的重要力量之一。

其次是通胀本身。美债投资者最担心的风险就是通胀失控,因为债券本质上是对未来现金流的索取,一旦货币贬值严重,这些现金的实际价值就会缩水。因此,当市场担心通胀难以受控时,美债需求下降,价格下跌,收益率自然走高。反过来,一旦数据显示通胀缓解,比如核心CPI下降,投资者信心回暖,美债价格便会反弹。

第三是财政状况。近年来,美国财政赤字规模持续扩大,加之债务上限问题频繁上演,使得市场担心美债供给将持续增加。这种担忧不仅影响长期债券的定价,还可能推高全线收益率。特别是20年期和30年期国债,市场对它们的风险补偿要求更高,一旦需求不济,波动就会明显增强。

除了内部经济因素,国际环境也在推动美债走势发生微妙变化。像地缘政治紧张局势、欧洲经济疲弱、亚洲货币动荡等,都会促使国际资本涌入美债,推高价格、压低收益率。这种“避险买盘”常常发生在突发事件时,成为全球金融市场动荡下的稳定器。

2025年以来,美债的走势呈现出一定的分裂特征。短期美债收益率受制于政策利率,变化幅度有限,而中长期美债受通胀预期与财政不确定性的影响更大,波动较强。部分机构投资者选择在收益率高点时买入,锁定中长期回报;而短线资金则利用价格反复波动进行套利操作,增强了市场的敏感度。

展望未来,美债走势的关键,仍在于美联储何时启动降息、通胀是否真的回落,以及美国财政政策能否逐步趋于克制。若通胀继续放缓,美联储释放宽松信号,美债价格有望回升。但若赤字持续扩大,或通胀出现反复,债市仍将承压。总体来看,美债不仅是利率的体现,更是全球信心的试金石。理解它的变化,对把握市场方向至关重要。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

澳币兑美元走势:当前处于0.6429-0.6607区间,突破0.6507可布局多单,支撑位0.6449或0.6431企稳时可买入,止损设在支撑下方30-50点。建议分批建仓,风险控制在总资金1%-2%以内。

2025年08月26日

台湾恐惧与贪婪指数针对台股市场,普遍以加权指数、期权、融资券、外资动向等在地数据编制,同样基于0-100五档情绪变化观测。该指数涨跌其常透过斜率、背离与共振提示行情。

2025年08月26日

主动式ETF有哪些?2025年台湾推出七档主动管理型ETF,由基金经理主动管理,涵盖台股成分股、高股息策略、全球龙头成长股等不同方向。投资选择,需根据目标、市场偏好选择。

2025年08月26日