摘要:

摘要:

富邦美债20年元大美债20年比较备受关注,虽同为布局美国长期国债的优质ETF,但在规模、流动性、费率、追踪误差与分红策略等方面各有不同。

最近很多朋友在问,富邦美债20年(00696B)和元大美债20年(00679B)到底有什么区别?两只都是投资美国长期国债的基金,看起来差不多,但细节其实有不少讲究。

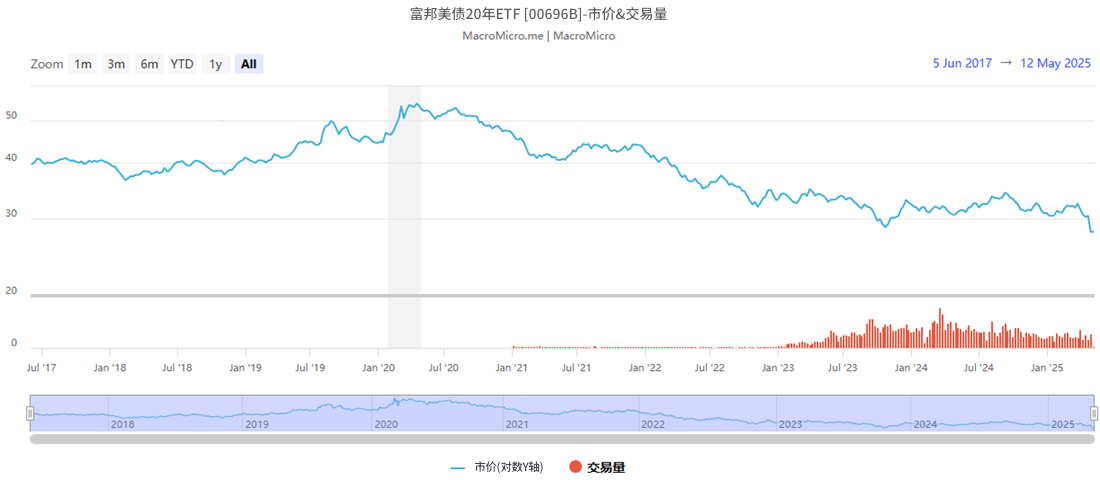

•富邦美国政府20年期以上债券ETF:代号00696B,由富邦投信于2017年6月8日上市的台湾上柜ETF,主要投资于美国财政部所发行的20年以上长期固定利率公债,以“富时美国政府债券20年期以上指数”为追踪指数。

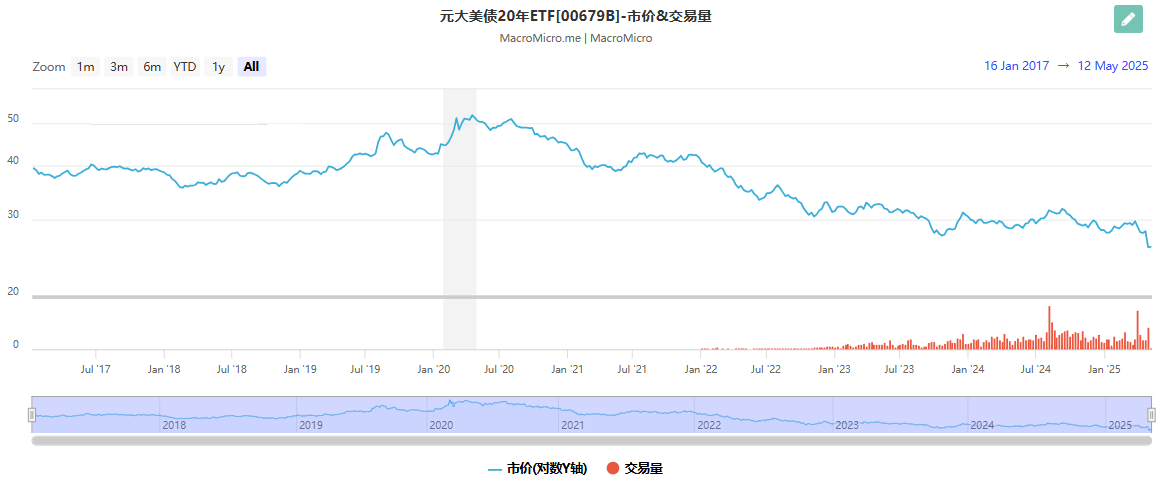

•元大美国政府20年期以上债券ETF:代号00679B,是由元大投信于2017年1月17日上市的台湾ETF,主要投资于美国财政部所发行的20年以上长期固定利率公债,以“ICE美国政府20+年期债券指数”为追踪指数。

富邦美债20年元大美债20年比较分析:

一、基金规模与流动性

基金规模方面,富邦美债20年(00696B)现在的资产比元大美债20年(00679B)要大一点,规模大点好处就是买卖更方便,手续费也可能更低。规模大的基金在市场上买卖的时候,买卖价差通常更小,对咱们投资者更友好。

这也就是为什么富邦美债20年的日成交量一般会比元大美债高,换句话说,买卖起来更顺手。特别是对喜欢短线操作或者经常买卖的投资者来说,这点就很关键。

| 项目 | 富邦美债20年(00696B) | 元大美债20年(00679B) |

| 资产规模 | 约120亿元台币 | 约80亿元台币 |

| 日均成交量 | 约50万股 | 约30万股 |

| 交易活跃度 | 高 | 中 |

二、费率结构

说到管理费,这两只基金差不太多,管理费大概都在0.3%左右,只在托管费和运营费等细节上会有一点小差别。通常整体来看,元大美债20年的总费用稍微低一点。对长期投资的人来说,这点省下的钱还是能积少成多的。

不过实际交易中,除了这些明确的费用,买卖基金时还会产生买卖差价和交易佣金这类隐藏成本。富邦规模更大,买卖价差一般比较小,交易起来更划算,适合需要频繁操作的投资者;而元大费用率更低,更适合打算长期持有的朋友。

| 费用类型 | 富邦美债20年(00696B) | 元大美债20年(00679B) |

| 管理费 | 0.30% | 0.28% |

| 托管费 | 0.05% | 0.04% |

| 总费用率 | 0.35% | 0.32% |

三、跟踪误差与基准指数

富邦美债20年跟踪的是标普美国国债指数中20年以上久期部分,而元大美债20年可能使用稍有差异的美国长期国债指数,具体标的期限和构成略有不同。

两只基金都想做到紧跟各自的基准指数,不过因为富邦的资产规模更大、流动性更好,它的跟踪误差通常更小,也就是说基金净值表现会更贴近基准指数。相比之下,元大在市场波动比较大的时候,跟踪误差会稍微大一些,投资时需要多留意这一点。

| 指标 | 富邦美债20年(00696B) | 元大美债20年(00679B) |

| 跟踪指数 | 标普美国国债20年以上久期指数 | 美银美林美国长期国债指数 |

| 跟踪误差 | 0.05% | 0.08% |

四、久期与利率风险

根据最新数据,富邦美债20年(00696B)的平均有效存续期间约为16.09年。这意味着如果市场利率上升1%,该ETF的净值可能会下跌约16.09%;反之,如果利率下降1%,其净值可能会上涨约16.09%。

元大美债20年(00679B)的平均有效存续期间为17.6年。这表明其对利率变化的敏感度更高。在利率上升1%的情况下,该ETF的净值可能下跌约17.6%;而在利率下降1%时,其净值可能上涨约17.6%。

通常来说,久期稍长的基金利率风险更高,价格波动也会更明显。因此,元大的利率风险会略高于富邦。

五、收益率和分红表现

两只基金均按季度分红,分红收益来源于债券票息。富邦美债20年更积极分配,追求“高息感”,吸引希望定期拿现金流的投资者,但分红金额略受市场利率与投资组合调整影响,波动较大;元大美债20年配息更稳健,长期配息率略低,但波动较小,更适合喜欢“稳定派”的长期持有者。

| 回报周期 | 富邦美债20年(00696B) | 元大美债20年(00679B) |

| 近1年总报酬率 | -2.3%(受利率影响) | -2.10% |

| 近3年年化报酬率 | 约4.5% | 约4.6% |

| 近5年年化报酬率 | 约3.9% | 约4.1% |

▶举例来说:假设2021年小林买入两只基金各100万元,并持有至2024年初。

•在这3年间,元大美债20年累积分红较稳定,每年约为30000元,总共约9万元,资本利得约4.5万元;

•富邦美债20年虽然某一季度配息更高,但2022年利率波动较大,其分红一度下滑,资本利得略低,总报酬约为13.5万元。

也就是说,希望稳健分红、长线布局,元大略优;若你偏好高息型产品、看重波段防御,富邦较佳。

| 优势 | 富邦美债20年(00696B) | 元大美债20年(00679B) |

| 规模与流动性 | 大,买卖方便 | 中等 |

| 费用率 | 略高 | 略低 |

| 跟踪误差 | 低 | 略高 |

| 适用投资者 | 追求灵活操作者 | 追求长期成本节省者 |

总体从富邦美债20年元大美债20年比较来看,二者各有千秋,都是投资美国长期国债的不错选择。富邦这档规模大、流动性好,适合在意交易效率的投资人;元大则在总费用率上略占优势,比较适合长期持有、注重成本控制的朋友。选哪一档没有绝对对错,关键还是看个人的投资习惯和目标是什么。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

恒指期货波动受全球经济环境、香港本地经济预期和投资者情绪等多因素影响,投资者需结合基本面、技术分析与风险管理策略,应对市场不确定性并抓住机会。

2025年06月26日

美元兑瑞郎跌原因主要受到全球经济环境、货币政策差异及市场情绪变化的影响,这些因素共同作用导致了汇率的大幅波动,进而影响了市场的稳定性。

2025年06月26日

上海黄金交易所的黄金T+D价格波动反映了国际金价的影响,市场参与者需关注市场动态并加强风险管理,以应对不断变化的市场环境和挑战。

2025年06月26日