发布日期: 2023年05月23日

更新日期: 2024年07月11日

在中国,股票市场曾经无法做空,这成为股民心中的一大痛点。直到2010年4月,期货市场推出了中国第一个股指期货——沪深300股指期货,才正式开启了股市的做空时代。本文将带您深入了解股指期货的基本概念和交易规则,帮助您更好地进行投资决策,充分利用这一金融工具的优势。

股指期货是什么?

股指期货是什么?

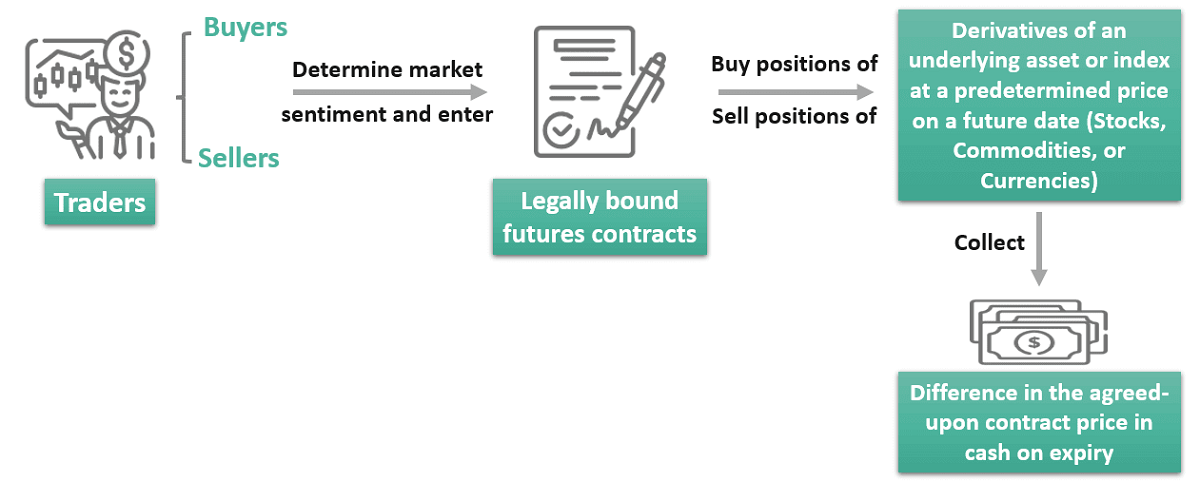

它简称期指,是根据股票价格指数设计的一种金融衍生品合约。投资者通过预测股指未来的走势来获取收益,同时可以利用期指合约对冲股市的风险。无论投资者是看涨还是看跌,期指都允许他们参与市场并有机会获利或承担亏损。

股指期货的标的是主要股票指数,如标普500、纳斯达克100等,这些指数反映了一篮子股票的综合表现。投资者可以通过它来表达他们对整体市场走势的观点,并利用其进行有效的风险管理,尤其是在股市波动较大时更显重要。

其价值是基于特定股指的表现,而非直接与实际股票挂钩,使投资者能够通过交易来参与股票市场的涨跌,实现投机、对冲或套利操作。这种金融工具允许投资者在不直接持有股票的情况下,通过买入或卖出期货合约,灵活应对市场波动,从而实现更多样化和灵活的投资策略。

由于期货合约的特性,投资者只需支付合约价值的一小部分作为保证金,即可控制较大的头寸,这就是所谓的杠杆效应。这种机制使得投资者可以用较少的资本投入,控制更大规模的交易,从而增加投资回报的潜力,但同时也伴随着相应的风险。

此外,投资者可以利用股指期货来对冲其股票投资组合的市场风险。通过持有相反方向的期货头寸,投资者可以抵消股票投资在市场波动中可能遭受的损失,有效实现投资组合的整体风险管理,提升投资组合的稳定性和收益潜力。

该市场不仅提供了丰富的套利机会,还允许投资者利用股指期货与现货市场的价格差异或不同到期日的期货合约之间的价差来获取利润。许多投资者参与该市场,通过投机预测股指未来价格走势,买入或卖出期货合约以追求市场波动带来的收益。

通过股指期货,投资者能够有效管理市场风险,提高资金利用效率,并灵活地捕捉市场的波动机会。这种灵活性使其成为投资组合的重要组成部分,不仅可以实现风险控制和资产配置的优化,还能在市场波动中寻求投资回报的机会。

除此之外,它同时也是获取股票市场预期价格的重要途径之一。期货市场的价格反映了参与者对未来股指价格走势的预期,这些预期直接影响市场的整体定价机制。因此,股指期货市场的价格变动和交易活动不仅能够影响市场参与者的投资决策,还对股票市场的实际价格形成产生一定的影响,并为市场参与者提供重要的定价参考。

而对于中国证券市场来说,股指期货还扮演着重要的风险管理角色。相较于股票市场存在的机制缺陷,如做空机制的不完善,它的推出填补了这些不足。投资者能够利用它有效地对冲或降低手中股票的市场风险,并在不同市场情况下灵活调整策略以提升收益。此外,该市场的存在还有助于增加市场的平衡力量,减少市场的极端波动,从而促进整体市场的稳定和健康发展。

同时,股指期货在整个资本市场中扮演着关键角色,不仅完善了市场结构,还为其他金融衍生品的发展提供了重要支持。金融衍生品的范围涵盖股票、指数、汇率和利率等多种资产类别,还包括期货、期权、互换和远期交易,其中期货和期权等产品尤为重要。它们作为重要的金融衍生品,不仅为投资者提供了多样化的投资和风险管理工具,还通过增加市场流动性和参与者选择,促进了全球金融市场的发展与创新。

总体而言,股指期货作为金融市场中重要的衍生品工具,不仅有助于投资者进行风险管理和优化投资组合,还提供了投机和套利的机会。其市场参与促进了股票市场价格的有效定价,并增强了市场的流动性,从而对整体市场运作产生积极影响。

股指期货开户条件和流程

股指期货开户条件和流程

股指期货在金融市场中具有重要意义,但投资者开设期货交易账户需满足一定条件。一般来说,投资者需年满18岁或符合法定年龄要求,并提供有效的身份证明文件如身份证、护照或驾驶证等。

此外,通常需要一定的起始资金用于开立账户和交易保证金,具体资金要求因期货公司和监管要求而异。有些期货公司可能还要求投资者进行风险承受能力评估,确保他们能够理解和应对期货交易的风险和特性。

在中国,股指期货的投资门槛相对较高,新手投资者通常需准备至少50万人民币的账户资金。此外,投资者进入市场前还需具备一定的期货交易经验,并可能需要通过相关的期货公司考试,以确保他们能够理解并适应期货市场的交易规则和风险管理策略。这些条件和要求帮助保证了期货市场的稳定运作,并确保投资者能够在安全和透明的环境中进行交易活动。

开设期货交易账户的流程通常包括以下步骤:首先,投资者需要选择一家受监管的期货公司。确保选定的期货公司具有良好的声誉和优质的客户服务,这是保障投资者权益和交易顺利进行的重要保障。

提交期货开户申请通常需要填写详细的开户申请表格,包括个人基本信息如姓名、地址、联系方式,以及有效的身份证明文件如身份证、护照或驾驶证等。这些信息和文件是期货公司核实投资者身份和符合法律法规要求的基础,确保开户过程顺利进行并符合监管标准。

在进行期货账户开户过程中,身份认证是关键步骤之一。投资者需提交有效的身份证明文件,通常包括身份证、护照或驾驶证,并可能需要提供照片或其扫描件。这些文件将用于验证投资者的身份信息,确保其符合法定要求并能够进行期货交易。

在开设期货交易账户过程中,投资者需要签署相关协议,如期货交易开户协议和风险披露声明。这些协议包括了投资者与期货公司之间的权利和义务,以及投资者必须理解和接受的风险披露内容。签署协议是确保双方在交易过程中遵循法律法规和交易规则的重要步骤。

开设期货交易账户后,根据期货公司的要求,投资者需要将资金转账入账户,作为交易保证金和账户激活资金。这些资金将用于支持交易的保证金需求,并确保账户能够正常进行期货交易活动。

期货公司在收到投资者的开户申请资料和入金后,将进行审核以确认开户资格。审核过程通常包括验证提供的身份证明文件的真实性和完整性,检查入金情况以确保满足最低资金要求,并确保申请符合监管要求和公司内部规定。审核通过后,投资者即可正式开户进行期货交易。

审核通过后,期货公司将会通知账户已成功开立,并确认账户已经激活。此时,就可以开始进行股指期货交易,利用期货市场的投资机会。这一过程标志着可以根据市场走势和个人投资策略参与期货交易,从而执行对冲、投机或套利操作,以实现投资目标和增强资产组合的风险管理能力。

以上是一般股指期货开户的基本流程和要求,具体细节可能会因不同的期货公司和监管要求而略有不同。在选择期货公司和进行开户时,建议仔细阅读相关协议和条款,确保了解和接受其规定和条件。

股指期货交易规则

股指期货交易规则

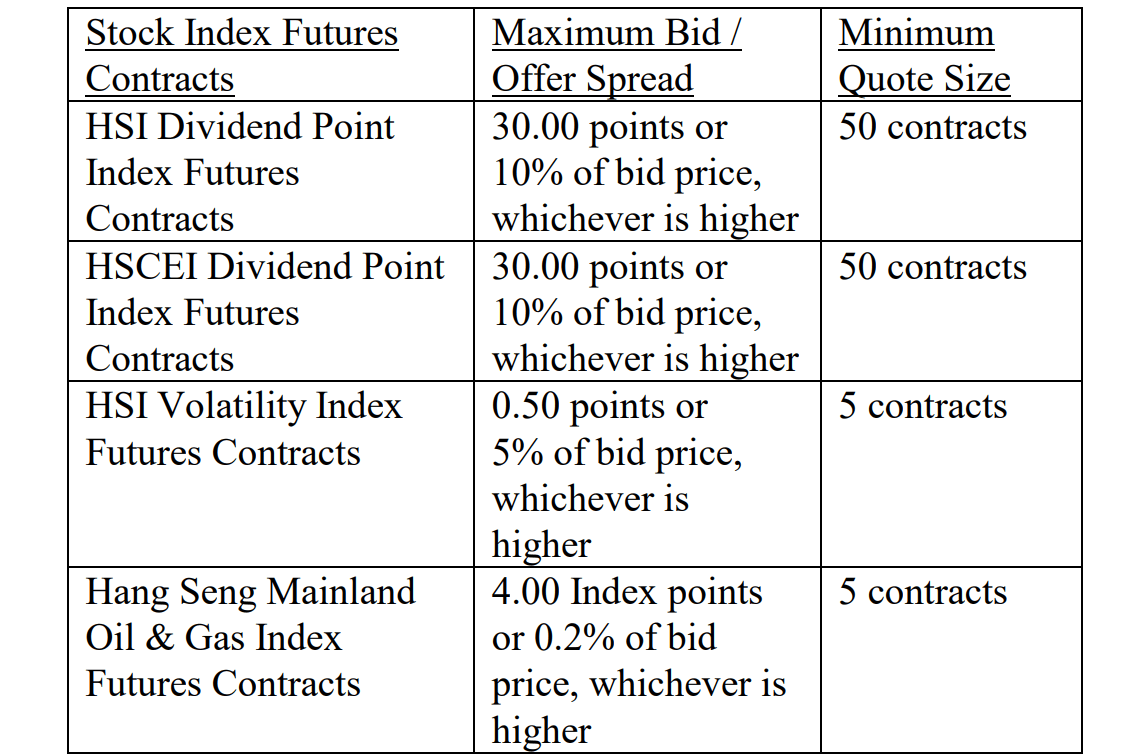

在开通股指期货交易账户后,投资者可以开始了解其交易规则和标准,以确保公平透明,并保护投资者利益。包括交易时间、单位、价格波动限制、保证金、交易限制和最大持仓、交割规则,以及市场监管和风控措施。

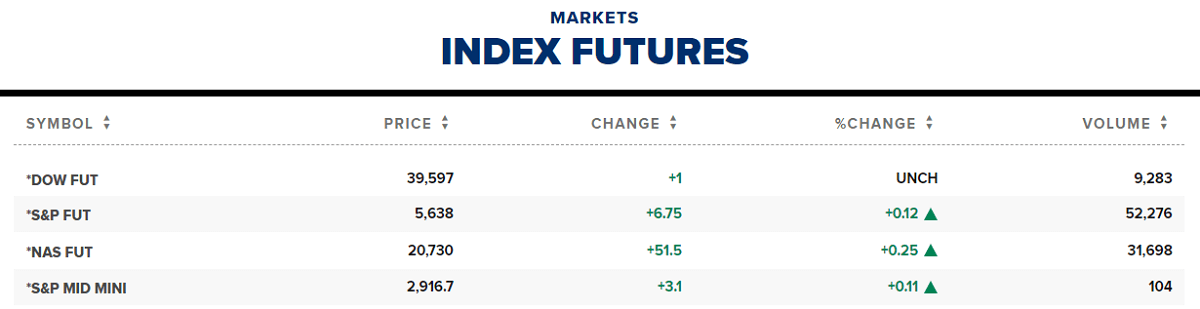

先来看股指期货的合约规格,其包括合约单位和最小价格变动单位(点数)。合约单位表示每个合约代表的指数数量,而最小价格变动单位则确定了价格波动的最小单位,直接影响到交易中的盈亏计算。

它的合约设计涵盖多种标的物,主要包括沪深300指数、上证50指数和中证500指数等主要股票指数。每份合约的价值取决于标的指数的点数乘以一个固定金额。例如,如果沪深300指数的点数为3000点,那么一手合约的价值将为90万人民币。这种设计反映了投资者在交易中所持有的合约的实际价值,同时帮助投资者理解和计算其在市场波动中的盈亏情况。

此外,期货合约还包括交割月份,即合约到期时应进行结算的时间点。投资者在选择交割月份时,通常会根据个人的风险偏好和市场预期来确定,以实现其投资目标。合约的交易期限一般在一个月到半年之间不等,到期时的结算方式是现金结算,根据结算价计算盈亏,不涉及股票或指数的实物交割。

同时,交割规则设定了明确的最后交割日,即合约到期的最后一天。在这之前,投资者需要决定是否持有合约到期,并进行相应的现金结算。这种结算方式允许投资者根据市场波动灵活调整其投资头寸和风险,优化其投资策略,以适应不同的市场条件。

股指期货的交易时间规定了每日的开市时间和收市时间,确定了投资者可以进行交易的时段。交易所还规定了休市时间,用于市场整理和清算。此外,交易日历详细列出了所有的交易日和非交易日,投资者需根据这些规定来安排交易活动和期货合约的选择,以达成投资目标并有效管理风险。

同时,其实行T+0制度,投资者可以在同一交易日内买入并卖出合约,提高了交易的灵活性和操作空间。每个交易日结束后,期货公司根据当日的结算价对投资者账户进行结算,包括盈亏计算和账户余额调整,确保投资者账户与市场实际波动相符。

保证金是投资者在进行期货交易时需缴纳的资金,用于支持其持有的期货头寸。这些资金支付给期货经纪商,以确保投资者有足够的资金来覆盖可能的亏损。保证金的要求根据交易品种、市场波动性和经纪商的政策而异,通常为合约价值的一小部分。

股指期货采用保证金制度,让投资者只需支付合约价值的一部分作为保证金,就可以控制较大的头寸。保证金比例通常为合约价值的一定比例,如10%。这意味着投资者可以用较少的资金控制更大的市场头寸。然而,需要注意的是,保证金只是参与交易所需支付的一部分,实际风险仍然存在。

而为确保市场秩序和投资者利益,市场还设立了一系列交易限制。这些包括最大持仓限制,限制单个投资者或机构可持有的期货合约数量,以防止市场操纵和过度风险集中。此外,还设定了单日交易限制,限制投资者在单个交易日内可开立或平仓的期货头寸数量或价值,以控制市场波动和过度投机行为。

此外,市场还设置了价格波动限制,规定在短时间内期货合约价格可波动的最大幅度,以减少市场波动对投资者的冲击,保障市场的稳定和公平性。这些限制共同确保了股指期货市场在安全、透明的环境中运行,促进了市场的健康发展和投资者的信心。

以上是一般股指期货交易的基本规则框架,具体的细节和条款应当参考特定交易所和监管机构发布的正式文件和规章。遵守这些交易规则对于投资者来说至关重要,可以帮助他们在市场中更加安全和有效地进行交易,实现其投资目标和策略。

| 概念 | 描述 |

| 股指期货 | 是一种金融衍生品,允许投资者以未来某时点的股指水平进行交易。 |

| 合约单位 | 表示每个期货合约代表的标的指数数量。 |

| 最小价格变动 | 表示每次价格波动的最小单位,影响盈亏的计算和交易策略。 |

| 交割月份选择 | 投资者可以选择不同的合约交割月份进行交易。 |

| 现金结算 | 大部分合约是通过现金结算而非实物交割来结束合约。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。