发布日期: 2023年02月28日 更新日期: 2023年03月02日

由于美国第一季度国内生产总值(GDP)下滑1.6%,近期制造业、服务业增速放缓以及通胀对消费预期的影响令美国经济处在技术性衰退的边缘。二季度华尔街净利息收入大增,但投行业务持续低迷、贷款损失拨备大幅上升。美国商品期货交易委员会CFTC的最新数据显示,对冲基金三年来首次完全看空黄金。尽管黄金市场技术上处于超卖状态,但许多分析师表示,市场的看跌势头可能会将金价推至每盎司1700美元以下。

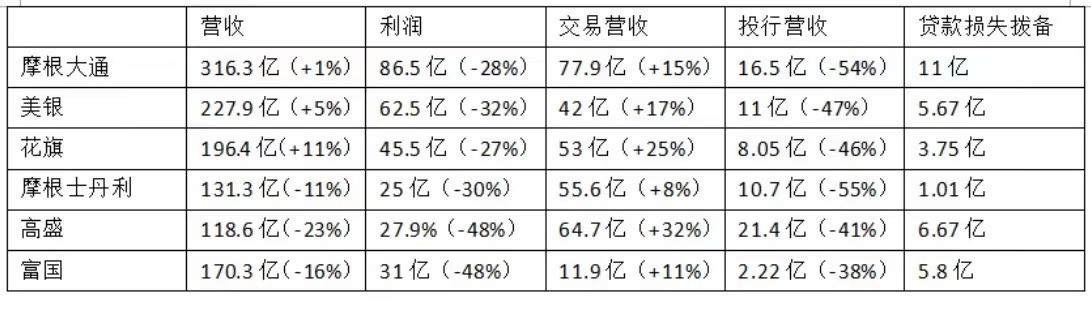

最新公布的财报显示,二季度华尔街机构净利润全线下滑。其中,高盛、富国降幅超过40%,摩根士丹利近9个季度以来首次不及市场预期。分项目看,贷款损失拨备增加大幅打压了盈利,净利息收入、交易业务成为了为数不多的亮点。与此同时,投行业务大幅萎缩显示出了地缘政治因素和高通胀下经济不确定性的影响。

从财报和电话会议看,华尔街对未来信贷增长前景持乐观态度,因为零售和商业客户的需求在第二季度有所反弹。但他们也警告称,如果恶化的经济前景开始损害消费者信心,贷款需求可能在今年晚些时候受到影响, 并对可能出现的衰退风险提出了预警。

信贷损失拨备的增加成为拖累行业盈利主要因素,六大行累计新增33亿美元,环比增长30%。这与宏观经济前景和金融资产价格波动有关。富国银行表示,“市场状况”迫使其对所持股权进行5.76亿美元的减值。摩根大通表示,该行为杠杆收购客户的过桥贷款减记了2.57亿美元。

投行业务延续低迷,大小摩营收骤降超50%,美银、花旗和高盛的降幅也在40%以上。据Dealogic的数据,上半年全球股票资本市场ipo规模同比下降近69%,至2638亿美元,二季度并购活动交易额同比下降25.5%,至1万亿美元。美联储遏制通胀失控的积极举措令全球金融市场感到不安,抑制了企业的股债发行意愿。高盛表示,与第一季度相比,其手中积压交易有所减少,这可能表明潜在的并购和IPO正在被扼杀,而不是被推迟到未来几个季度。

经历了美联储超宽松货币政策带来的业绩红利后,美国金融机构正在面临流动性转向和经济逆风带来的严峻挑战,多项业务受到严重 冲击。

无独有偶,因为美国第一季度GDP下滑1.6%,随着能源和食品价格持续上涨,生活成本开始影响消费者支出,人们对年底前经济衰退的担忧更加剧烈,衰退预期甚嚣尘上。

受物价因素影响,密歇根大学的消费者信心指数上个月创下历史新低。美国经济三分之二是由消费者支出驱动的,如果消费动能回落,可能会加速经济向衰退的转变。美联储理事沃勒(Christopher Waller)近日也指出, 实体经济似乎正在动摇。

CFTC截止7月12日当周分项交易商报告显示,基金经理削减Comex黄金期货投机性总多头仓位11803个,至91669个。与此同时,空头仓位增加11364个,至97802个。自2019年5月以来,黄金的投机性头寸首次转为净空仓6133个合约。调查期间,金价测试每盎司1700美元左右的支撑位。

法国兴业银行的大宗商品分析师说:“黄金市场显然转为看跌。”由于美联储维持其激进的货币政策立场,金价将继续承压。上周,在美国通胀率升至逾9%的40年高点后,市场开始预计美联储有可能加息整整1%。然而,预期已经回落,市场对75个基点的加息感到放心。

【风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。