摘要:

摘要:

过去一周人们对债务限额问题的担忧加剧,通过衍生品防止美国违约的成本也有所上升,但对整体市场的影响仍然相对较小。持续的银行业危机、对经济衰退的担忧以及美联储货币政策预期的变化对股票和债券的影响更大。

拜登政府前经济顾问达利普·辛格(Daleep Singh)表示,只有金融市场遭遇一波大冲击,才能激励政客打破目前的美国债务上限僵局。

现任PGIM固定收益首席全球经济学家的辛格周一在接受外媒采访时表示:

“我担心尚未明显的市场压力仍然是为两党拒绝妥协提供掩护的主要因素,投资者的自满情绪很难被击败。”

美国财政部长耶伦和无党派国会预算办公室警告称,为了不超过联邦债务上限而使用特殊会计手段的能力最早可能在6月初耗尽,这导致过去一周对债务上限问题的担忧加剧。

美国国债市场已开始计入违约风险,通过衍生品防范美国违约的成本也有所上升,但对整体市场受到的影响仍相对较小,持续的银行业危机、对经济衰退的担忧以及对美联储货币政策预期的变化对股票和债券的影响更大。

不过,随着债务上限的最后期限越来越近,这种情况可能会发生变化。如果违约担忧成为首要问题,市场就有可能像2011年和其他债务上限危机期间那样受挫,或者可能遭遇更大的损害。

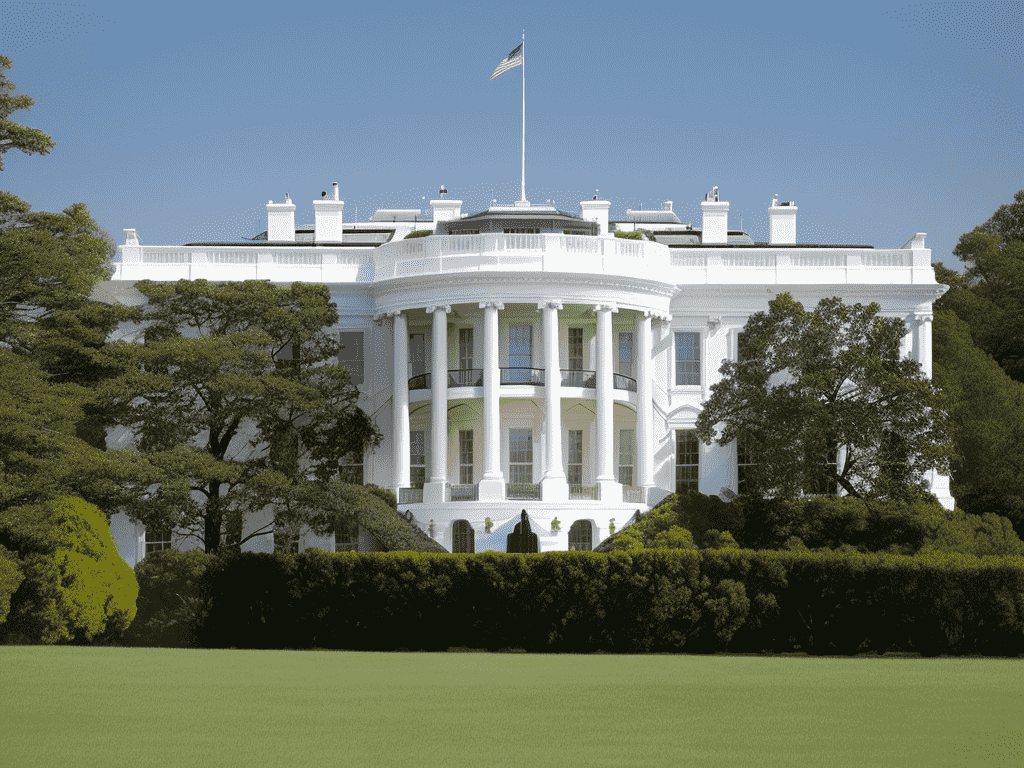

与此同时,拜登将于周二在白宫接待众议院议长麦卡锡和其他国会领导人,以弥合民主党和共和党之间的分歧。就麦卡锡而言,他正在寻求将削减开支作为暂停或提高债务上限的条件,而拜登则表示,开支和赤字问题应该与提高债务上限分开考虑。双方的立场似乎较过去更为强硬。

上周六,43名参议院共和党人联名致信参议院多数党领袖舒默,誓言反对在不“实质性”削减政府开支的情况下提高债务上限。白宫发言人次日回应称,“共和党参议员威胁要单独触发违约……现在不是他们不顾避免政府违约义务的时候”。

曾担任国际经济副国家安全顾问和国家经济委员会副主任的辛格说:

“如果我们在周二的会议上取得决定性突破,我会感到惊讶。市场的激励措施还没有到位。”

专家警告说,美国长期被视为最安全资产之一的债务违约可能会对经济造成破坏性影响,并波及全球。

芝加哥联储主席古尔斯比说,债务上限僵局给本已麻烦的经济状况增加了不确定性。“这一争论发生在最糟糕的时刻”,他周一对媒体称。古尔斯比表示:

“我们正试图弄清楚疫情带来了一个什么样的奇怪商业周期,才会如此抵消银行倒闭和各种不确定性带来的紧缩。现在加上政府债务违约风险,人们更难弄清楚就业市场和经济增长的走向。”

作为经济顾问委员会前任主席并见证了2011年债务上限僵局的古尔斯比指出,即使是最后一秒达成协议也有严重损害消费者信心的风险,这可能会引发对美国国债的质疑,从而重新引发银行业动荡,因为一些贷方可能依赖美国国债作为抵押品,与此同时借贷成本可能会飙升。

不过,古尔斯比仍相信债务上限问题能够顺利解决。尽管信贷紧缩已经出现,但他表示,现在决定是否在下一次会议上暂停加息还为时过早,并强调美联储应该继续关注信贷状况,因预计信贷紧缩可能会带来与加息相同的效果。然而,这种影响不会均匀分布。他说:

“更依赖银行的行业将更直接地受到这种信贷紧缩的影响。”

周一,耶伦将美元添加到“债务违约受害清单”中。她说,如果突破美国债务上限,美国的信用评级可能受到损害,更糟糕的是出现债务违约,这会对美元作为储备货币的地位产生不利影响。

瑞银分析师周一在一份研究报告中表示:

“彻底违约将是一个更具破坏性的事件,可能引发股价大幅下跌。因为违约将是前所未有的,市场下跌的幅度很难估计,但我们预计这将是非常剧烈的。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月23日,美股大幅反弹,三大股指涨超2.5%,受贸易紧张缓和及特朗普言论影响。多数财报超预期,特斯拉盘后涨5%。标普500有望测试5500点阻力位。

2025年04月23日