摘要:

摘要:

美联储发布的第一季度高级贷款官意见调查(SLOS),银行对商业和制造业企业的贷款以及许多家庭的贷款(如按揭贷款、信用卡等)的审批要求变得更加严格,大多数品类的商品和服务的贷款需求都在减弱。

根据美联储在5月8日周一发布的一季度的高级贷款官意见调查报告(SLOOS),当前美国区域性银行的动荡导致全美银行收紧了对家庭和企业的贷款标准,这可能对美国经济增长构成威胁。

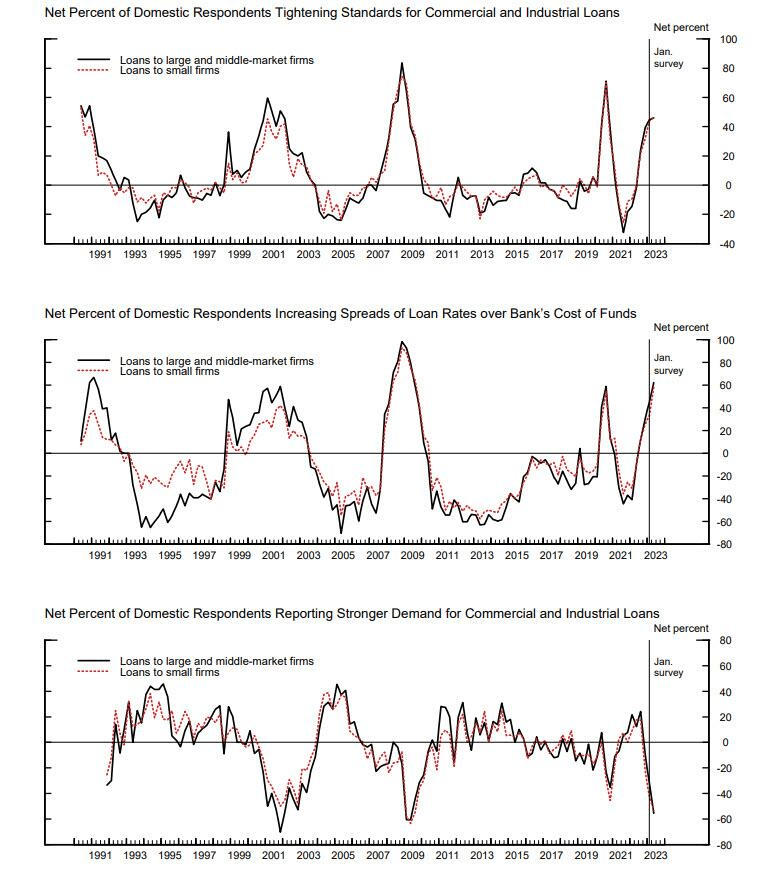

这份报告显示,银行对商业和制造业企业的贷款以及许多家庭的贷款(如按揭贷款、信用卡等)的审批要求变得更加严格。报告显示,一季度,美国银行收紧大中型企业商业和工业贷款条件的比例从2022年第四季度的44.8%上升至46%。

调查显示大多数品类的商品和服务的贷款需求都在减弱。特别是,报告显示商业和工业贷款的“标准更严格,需求更弱”,这是经济增长的重要风向标,而且这种走弱的情况在所有规模的企业中都存在。

该报告还显示信贷需求疲软。第一季度,报告大中型企业商业和工业贷款需求疲软的银行比例上升至55.6%,为2009年全球金融危机期间以来的最高水平。 去年四季度这一比例仅为31.3%。

关于企业贷款,受访者表示,总的来说,第一季度对大型和中型市场企业以及小型企业的商业和工业(C&I)贷款标准收紧且需求疲软。 与此同时,银行报告称,所有商业房地产(CRE)贷款类别的标准更加严格,需求疲软。

对于家庭贷款,银行报告称,所有类别的住宅房地产(RRE)贷款的贷款标准都收紧了,但符合政府资助企业(GSE)条件的贷款和政府住宅按揭贷款基本保持不变。 与此同时,对所有RRE贷款类别的需求减弱。

此外,银行报告了更严格的标准和对房屋净值信贷额度(HELOC)的需求减弱。 收紧所有消费贷款类别的标准; 汽车和其他消费贷款需求减弱,而信用卡需求基本保持不变。

这份报告进一步表示,美联储预计这一问题将至少持续到明年,这主要是出于对美国经济增长预期下降、以及对存款外流和金融机构风险承受能力降低的担忧。

当该报告谈及对明年的预期时,受访者对未来的前景相当悲观。报告称:

银行普遍称希望收紧所有贷款类别的标准。银行们普遍将其贷款组合的信用质量和客户抵押品价值的预期恶化、风险承受能力降低以及对银行融资成本、银行流动性头寸和存款外流的担忧作为预期在今年年内继续收紧贷款条件的理由。

市场对这项调查密切关注,以评估3月初银行业危机带来的影响。

Piper Sandler & Co.首席投资策略师Michael Kantrowitz认为:

美联储的这份报告,是对更严格的贷款标准的确认,这进一步推高了经济衰退的可能性。

摩根大通首席美国经济学家Michael Feroli认为:

从总体上看,无论是从贷款供应还是贷款需求来看,SLOOS似乎都描绘了一幅严峻的前景图景。

芝加哥联储主席Austan Goolsbee周一表示:

我和大家一样,感觉到市场中的信贷紧缩正在开始。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月24日,日元兑美元维持143下方,IMF称因关税不确定性,日本央行或延后加息,通胀目标推迟至2027年,日元走势仍受通胀、进口成本及政策前景影响。

2025年04月24日

4月23日,美股大幅反弹,三大股指涨超2.5%,受贸易紧张缓和及特朗普言论影响。多数财报超预期,特斯拉盘后涨5%。标普500有望测试5500点阻力位。

2025年04月23日